عناصر TheMoneyBooks Elements - الحماية

© 2024 WealthWave 2024. جميع الحقوق محفوظة.

**** مقدمة ****

**** تشغيل الفيديو ****

إنه لأمر رائع أن تكون معنا هنا اليوم. اسمي _______________. سأكون معلمكم المالي خلال النصف ساعة القادمة. أود أن أرحب بكم في السلسلة التعليمية الخاصة بكتاب HowMoneyWorks: كيف تعمل النقود: العناصر التعليمية. تعتمد هذه الدورة على الكتاب الرائد، HowMoneyWorks: توقّف عن كونك أحمق - طبع منه الآن مئات الآلاف من النسخ.

HowMoneyWorks: Stop Being Sucker هو أول كتاب تعليمي مالي يمكن لأي شخص في أي عمر الاستمتاع به والاستفادة منه - من سن 10 سنوات حتى سن 100 سنة. وبالحديث عن الرقم 100، فقد تم عرض الكتاب الآن في مئات البرامج التلفزيونية البارزة، بما في ذلك CNBC وCBS وABC وFox! HowMoneyWorks: لقد حصل كتاب Stop Being a Sucker على تأييد نادر من معهد هارتلاند للتعليم المالي - وتمت مراجعته والإشارة إليه في جميع أنحاء الويب، بما في ذلك المنشور المالي الشهير على الإنترنت "Make It" من قبل CNBC. يمكنك أيضاً متابعتنا على إنستغرام للحصول على نصائح عملية وموارد مفيدة. إذا لم تكن قد تلقيت نسخة من كتابنا حتى الآن، فأخبرنا عندما ننتهي من كتابنا وسنتأكد من حصولك على نسخة منه.

درسنا اليوم هو الثالث من العناصر الخمسة، بعنوان "الحماية". بمجرد إكمال جميع العناصر الخمسة، ستحصل على شهادة إتمام موقعة من مؤلفي الكتاب ومني. كما يمكن للطلاب الذين يحضرون دورة واحدة على الأقل من دورات العناصر الخمسة الاستفادة من استشارة مجانية لمدة 30 دقيقة مع أحد معلمينا الماليين. فهم مدربون على مساعدتك في رسم مسار للاستقلال المالي باستخدام منهجية المعالم المالية السبعة الخاصة بنا.

دخلك يخلق ثروتك. لهذا السبب يجب أن يكون المعلم الثاني من معالم المال السبعة - الأول هو تعزيز تعليمك المالي - هو حماية دخلك. لنبدأ...

الحماية المناسبة هي المعلم رقم 2 لسبب مهم. أنت بحاجة إلى حماية نفسك وعائلتك من أي خسارة محتملة للدخل أو المدخرات في المستقبل قبل أن ترسم بقية هذه الرحلة. إذا كنت ستموت قبل الأوان، فقد تُترك عائلتك بدون دخلك بالإضافة إلى عدم وجودك أنت. قد لا تكون مدخراتك الحالية كافية للاعتناء بهم.

على الرغم من أن حماية نفسك أهم من حماية ممتلكاتك - على حد تعبير توماس باين - قد لا تستطيع حماية نفسك من المرض أو الحوادث بشكل كامل. ولكن يمكنك حماية دخلك وثروتك. ومن المفارقات أن حماية أصولك المالية تسمى "التأمين على الحياة". إنها استراتيجية دفاعية مدفوعة بالشعور بالحب أو المسؤولية أو كليهما.

كم يجب أن يكون لديك تأمين على الحياة؟ الإجابة هي أن الأمر يختلف من شخص لآخر، بناءً على وضعك. ومع ذلك، كقاعدة عامة، نوصيك بالتفكير في الحصول على تغطية تأمينية على الحياة لا تقل عن 10 أضعاف دخلك السنوي لعائلتك. على سبيل المثال، إذا كان دخلك السنوي 50,000 دولار في السنة، فيجب عليك التفكير في تغطية تأمينية بقيمة 500,000 دولار. وبمعدل عائد متحفظ بنسبة 5%، ستحل الفائدة على هذا المبلغ المقطوع محل نصف دخلك.

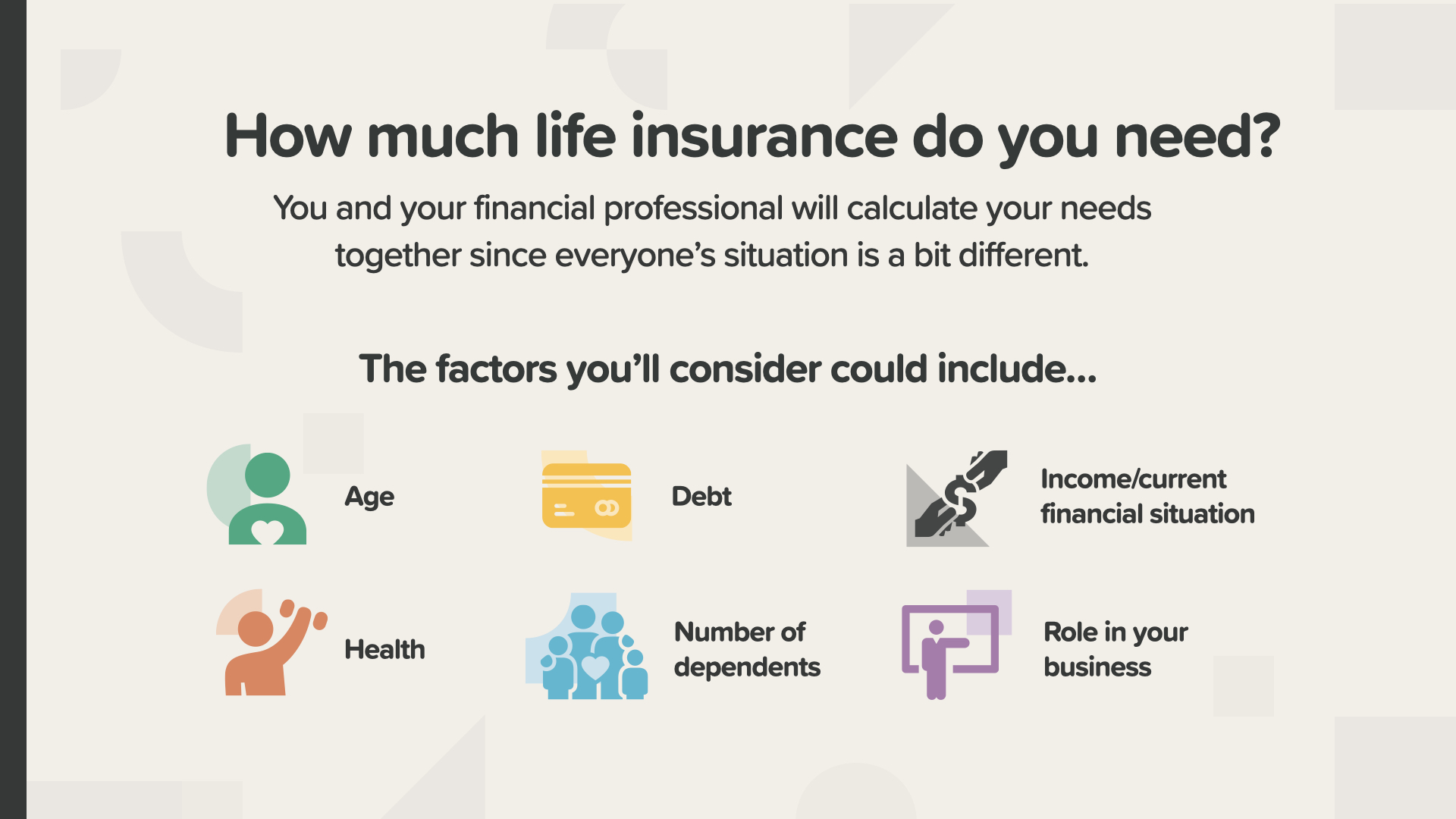

للحصول على حساب أكثر تحديداً لاحتياجات عائلتك، اسأل خبيرك المالي. يمكنكما معاً مراعاة عوامل مثل عمرك، ومقدار ديونك، وحالتك الصحية، وعدد الأشخاص الذين تعولهم، ودورك في عملك، ووضعك المالي العام.

لم يكن الكثير من الناس، مثل دانا هنا، لا يعرفون أن 10 أضعاف دخلك هو مجرد نقطة البداية لحماية دخلك. يبدو الأمر مكلفاً، ولكن عليك أن تمعن النظر في الأمر قبل أن تقرر أنك لا تستطيع القيام بذلك. قد تتفاجأ بسرور...

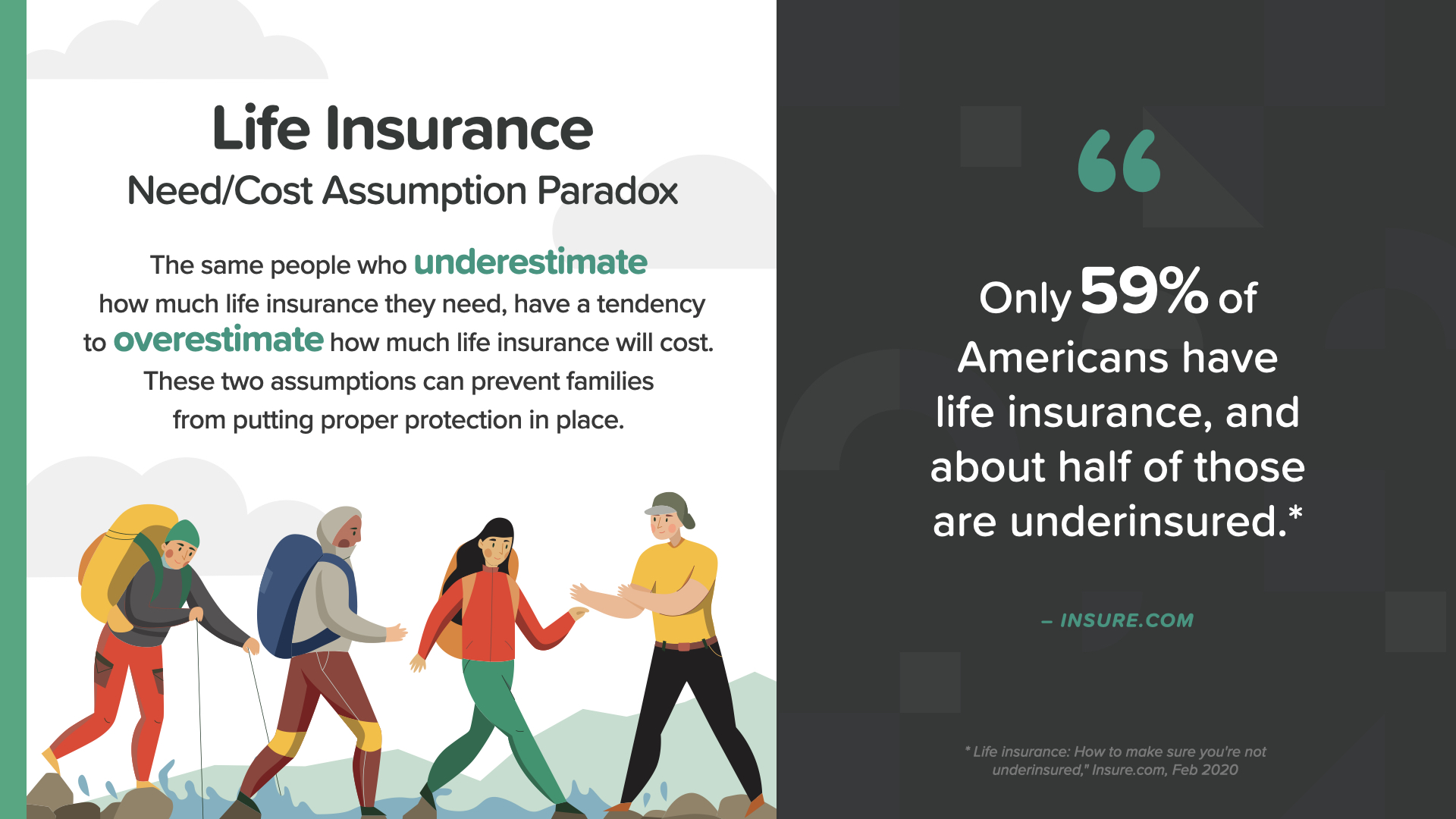

نفس الأشخاص الذين يقللون من تقدير مبلغ التأمين على الحياة الذي يحتاجونه، يميلون إلى المبالغة في تقدير تكلفة التأمين على الحياة. كلا الافتراضين يمكن أن يمنع العائلات من توفير الحماية المناسبة. فكما يقول موقع insure.com، "59% فقط من الأمريكيين لديهم تأمين على الحياة، وحوالي نصف هؤلاء لديهم تأمين أقل من اللازم."

يجب أن تغطي أنت وأخصائيك المالي ما يلي ديونك قصيرة الأجل وطويلة الأجل والقروض الأخرى المستحقة - أهدافك المالية - مدفوعات الرهن العقاري أو الإيجار - كم عمر أطفالك ومقدار تكلفة تعليمهم

تمامًا كما هو الحال مع العديد من الأشياء، يبدو التأمين على الحياة - مع كل الخيارات المتاحة - معقدًا في البداية، ولكن بمجرد أن تعرف القليل، يصبح الأمر أبسط بكثير. للبدء، من المهم أن تفهم أن جميع أنواع التأمين على الحياة تنقسم عادةً إلى فئتين أساسيتين: المؤقت والدائم.

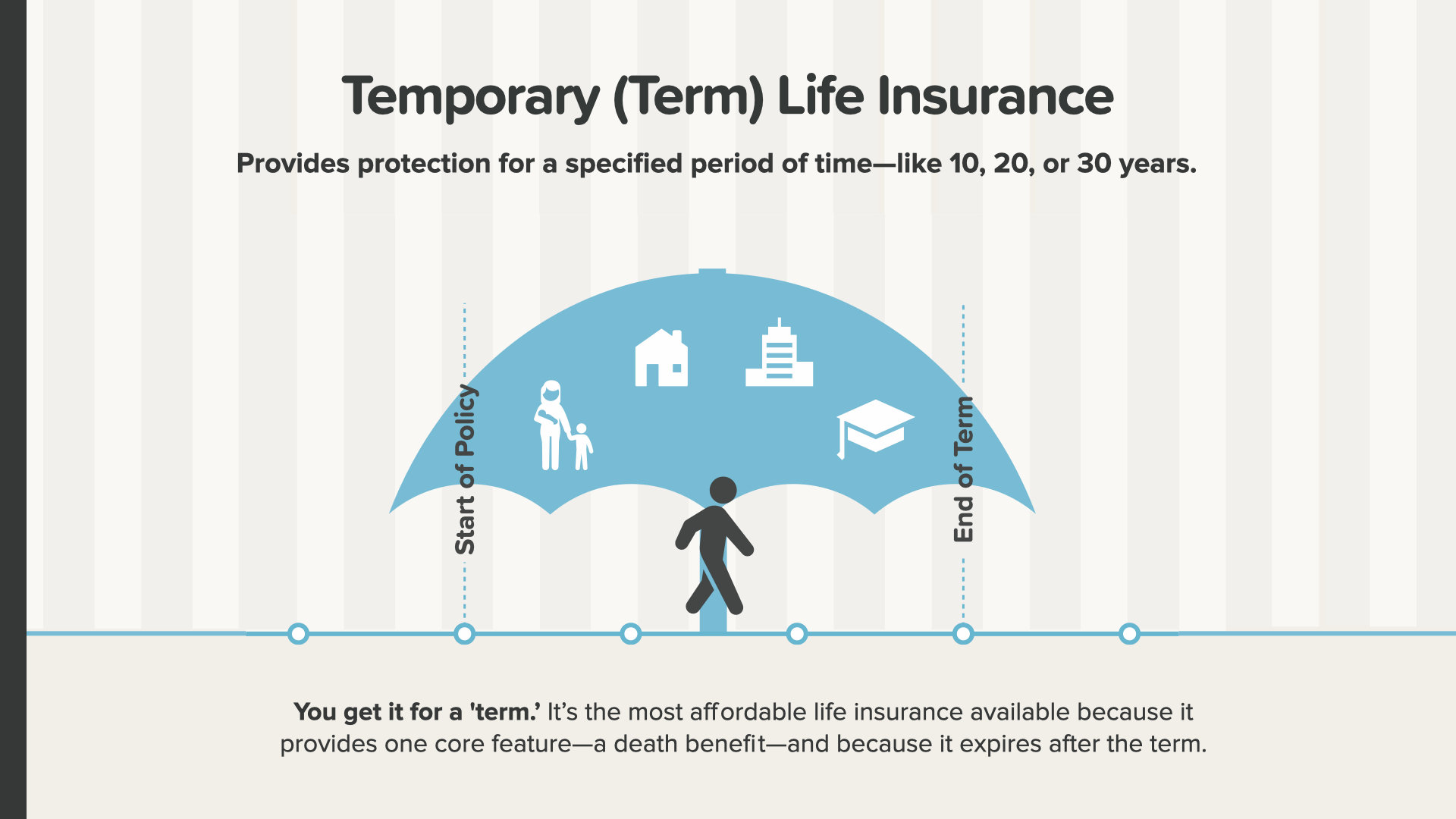

دعنا نلقي نظرة على التأمين على الحياة لأجل محدد والذي يوفر تغطية لفترة زمنية محددة - مثل 10 أو 20 أو 30 عامًا. إنه أكثر أنواع التأمين على الحياة المتوفرة بأسعار معقولة لأنه يوفر ميزة أساسية واحدة - وهي مزايا الوفاة (الأموال التي تُدفع للمستفيد عند وفاة المؤمن عليه) - ولأنه ينتهي بعد انتهاء المدة.

من خلال التأمين على الحياة، من الممكن أن تحصل على حماية مالية لعائلتك أو عملك بدفعة شهرية صغيرة نسبيًا. وهذا يمكن أن يجعله مناسباً لأي شخص بميزانية محدودة في أوقات المسؤوليات المالية القصوى - مثل تربية أطفالك وسداد أمور مثل الرهن العقاري أو الكلية - وإدارة شركتك، إذا كنت صاحب عمل.

ولكن ماذا يحدث عندما تنتهي مدة التأمين الخاص بك؟ هناك سيناريوهان يمكنك النظر إليهما. السيناريو الأول هو أنك إذا لم تعد بحاجة إلى تغطية تأمينية بعد الآن، فيمكنك ببساطة ترك بوليصة التأمين الخاصة بك تنتهي. لا ضجة ولا فوضى.

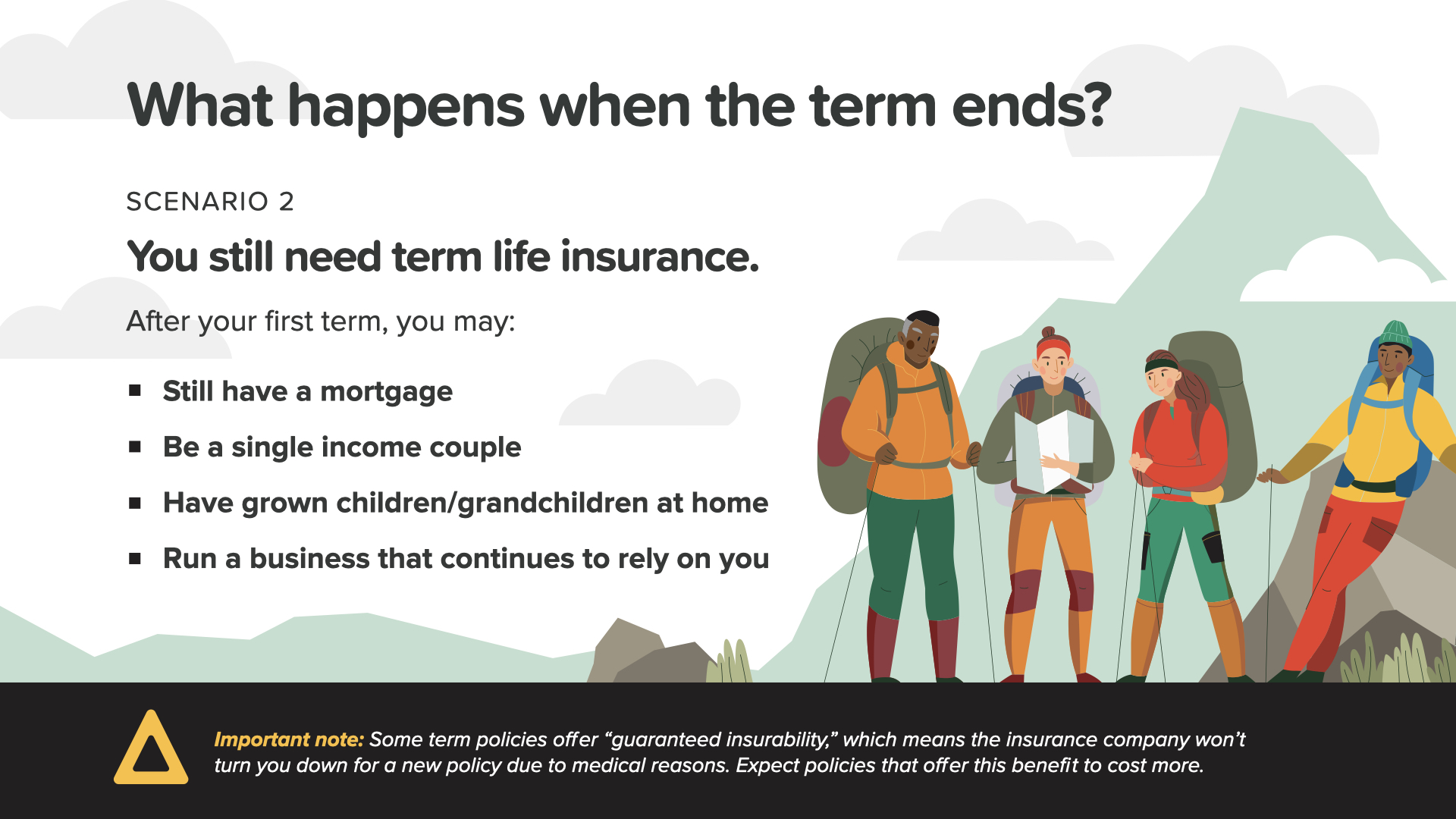

ولكن ماذا لو كنت لا تزال بحاجة إلى تغطية تأمينية بعد انتهاء مدة التأمين لأنك لا تزال تسدد أقساط منزلك أو لأنك زوجين بدخل واحد؟ أو ربما كنت تعيل أطفالاً بالغين أو أحفاداً - أو ما زلت تدير شركتك. لهذه الأسباب وغيرها، قد تفكر في سيناريو 2 - الاحتفاظ بالتأمين لأجل.

إذا كنت في صحة جيدة أو كانت بوليصة تأمينك مضمونة التأمين، فقد تتمكن من تجديد بوليصة تأمينك القديمة. تذكر، إذا كنت ترغب في الحصول على بوليصة تأمين جديدة بالكامل، فيجب أن تكون مؤهلاً طبياً مرة أخرى. إذا لم تكن مؤهلاً لذلك، فقد لا تكون بوليصة التأمين لأجل جديد خياراً متاحاً. إذا كنت مؤهلاً، فستكون تكلفة البوليصة الجديدة أعلى بسبب عمرك. كلما كبرت في السن، كلما زادت تكلفة التأمين الجديد على الحياة لأجل جديد.

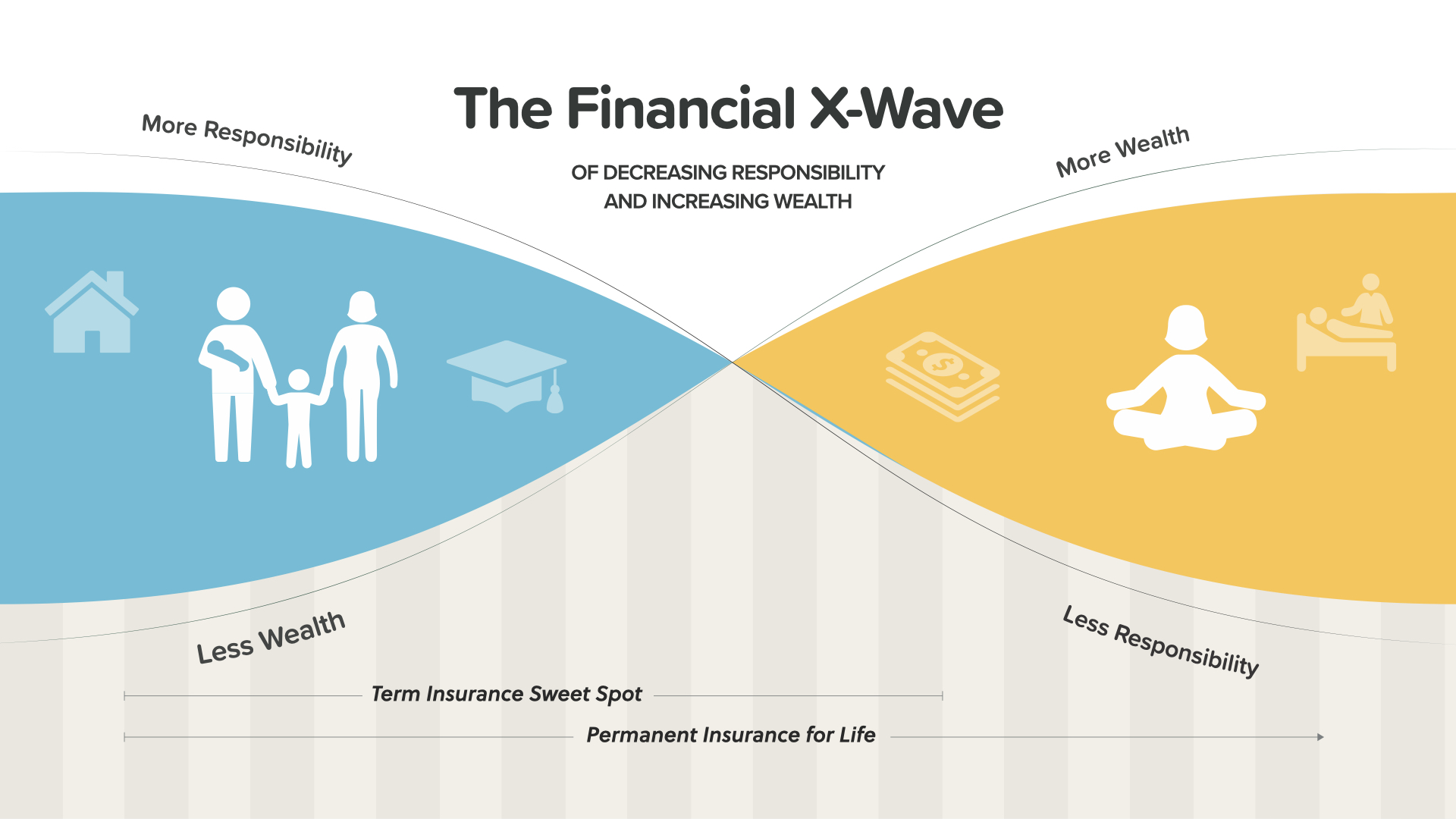

هذا ما نطلق عليه "الموجة المالية X-Wave". في سنوات شبابك - الممثلة باللون الأزرق على اليسار - عادةً ما تكون مسؤولياتك أكبر وثروتك المتراكمة أقل. أما في سنواتك اللاحقة - الجانب الأصفر - فتتمثل الخطة في زيادة ثروتك المتراكمة مع الأمل في أن تقل مسؤولياتك. عادةً ما يكون التأمين لأجل محدد أكثر فائدة عندما تكون مسؤولياتك أعلى وثروتك أقل - الجانب الأيسر. إذا انقلب هذان العاملان في وقت لاحق من حياتك كما هو مخطط له، يصبح التأمين لأجل أقل عملية. يمكن لخبيرك المالي أن يساعدك في النظر في كيفية تطبيق الموجة X-Wave على وضعك.

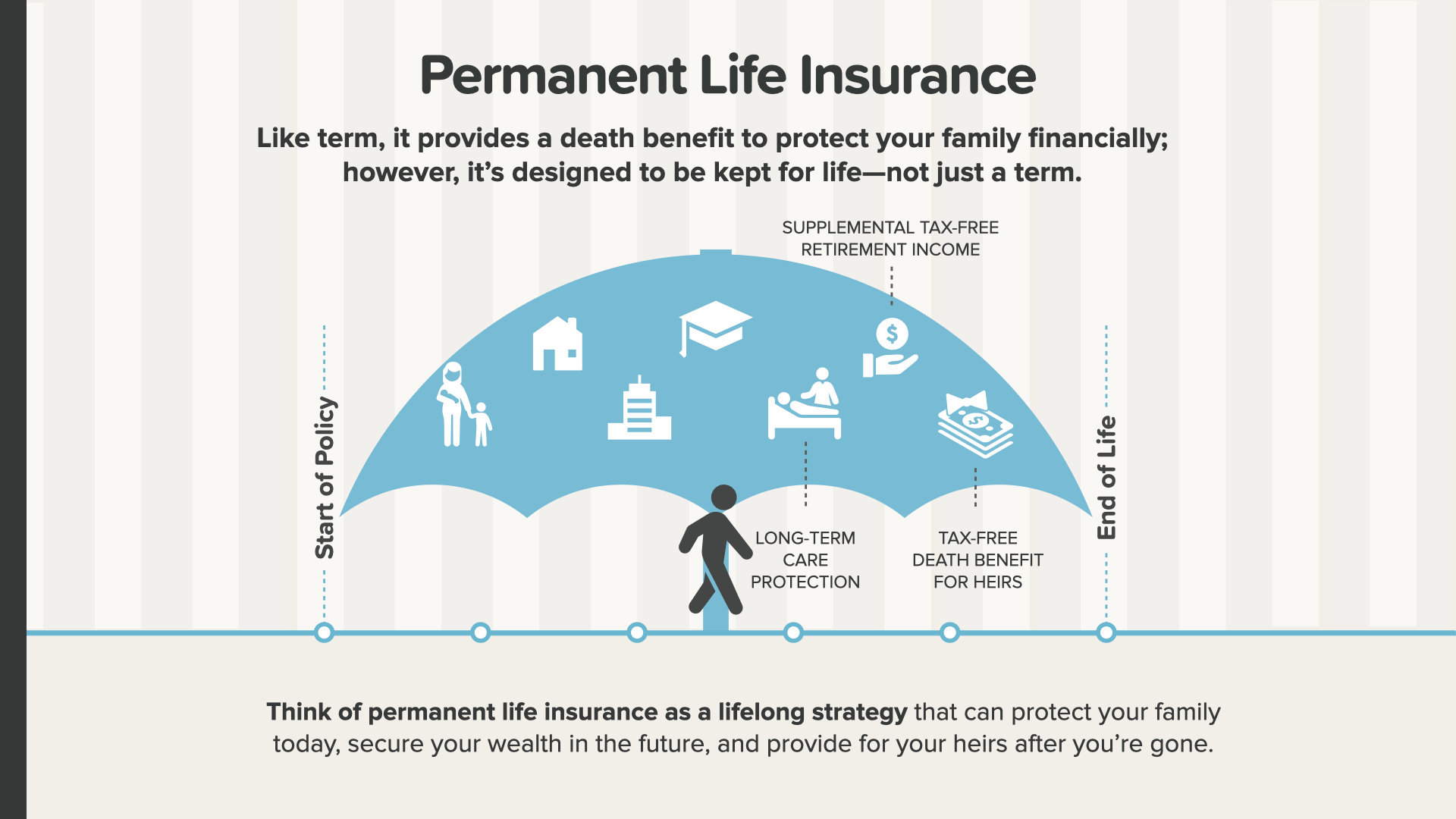

والآن، لنلقِ نظرة على التأمين الدائم على الحياة. مثل مصطلح التأمين، فهو يوفر مزايا الوفاة لحماية عائلتك مالياً؛ ولكن التأمين الدائم مصمم للاحتفاظ به وحمايتك طوال حياتك - وليس فقط لفترة محدودة مثل مصطلح التأمين. فكّر في التأمين الدائم على الحياة كاستراتيجية تدوم مدى الحياة يمكنها حماية عائلتك اليوم وتأمين ثروتك في المستقبل وإعالة عائلتك بعد وفاتك.

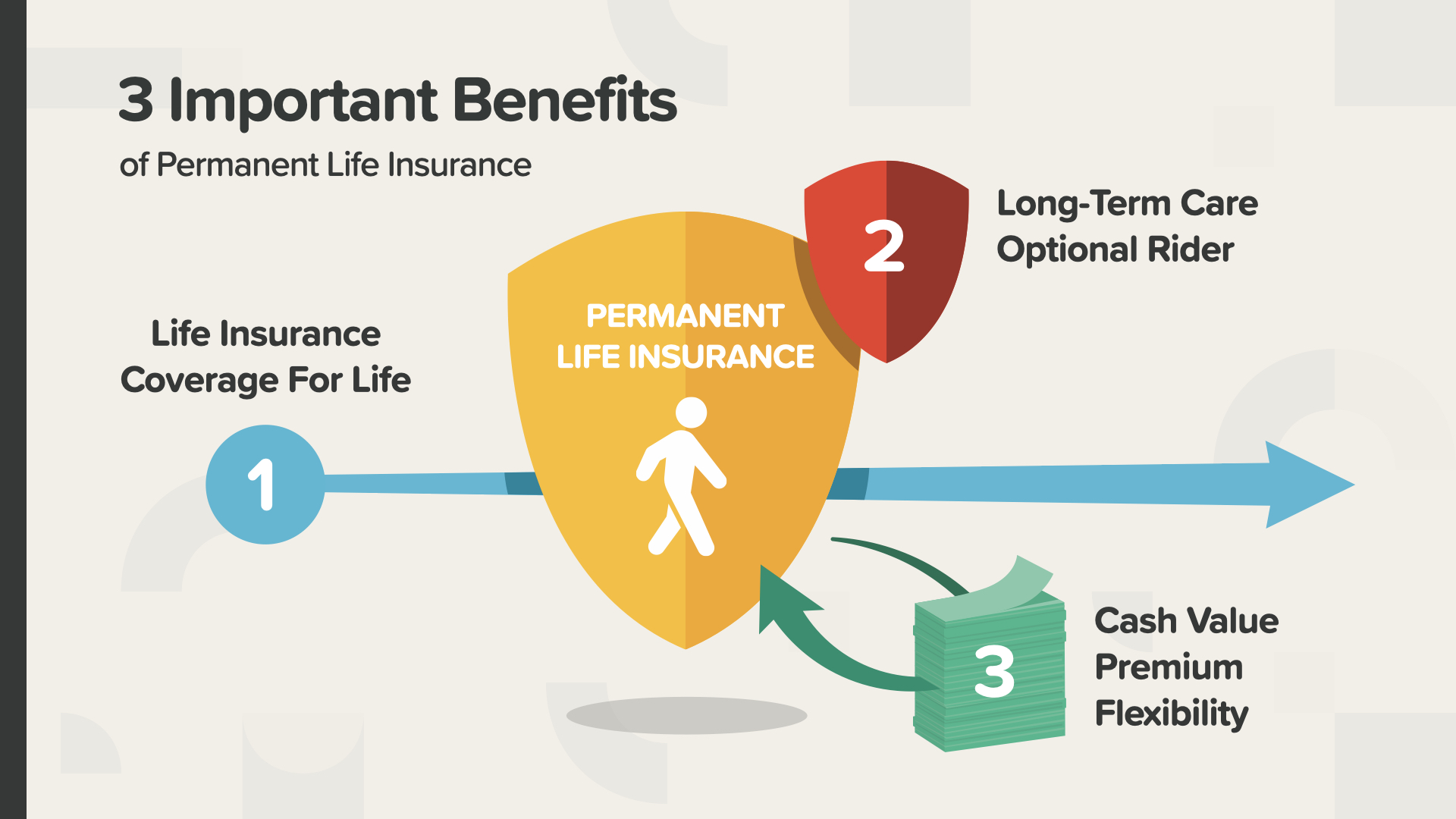

هناك 3 فوائد مهمة للتأمين الدائم على الحياة. الأولى هي حماية التأمين على الحياة طوال حياتك. ثانيًا- مع العديد من بوالص التأمين الدائم على الحياة، يمكنك إضافة الرعاية طويلة الأجل كخيار اختياري. والثالثة هي القيمة النقدية المتراكمة لديك، والتي يمكن أن تمنحك مرونة في دفع الأقساط (وهذا يعني أنه إذا لم تتمكن من دفع أقساطك لسبب ما، فيمكن دفعها من القيمة النقدية).

يمكن أن تكون المزايا الأخرى التي يمكن تضمينها في استراتيجية التأمين الدائم على الحياة مزايا مثل عدم وجود مخاطر السوق على الإطلاق - تغطية الرعاية طويلة الأجل - النمو المعفى من الضرائب - الدخل المعفى من الضرائب - والإرث المعفى من الضرائب. إن تجنب الضرائب أمر مهم للغاية يجب أخذه في الاعتبار لأنه يمكن أن يؤثر بشكل مباشر وكبير على مقدار الأموال التي ستعيش عليها في التقاعد - والمبلغ الذي ستتركه لورثتك.

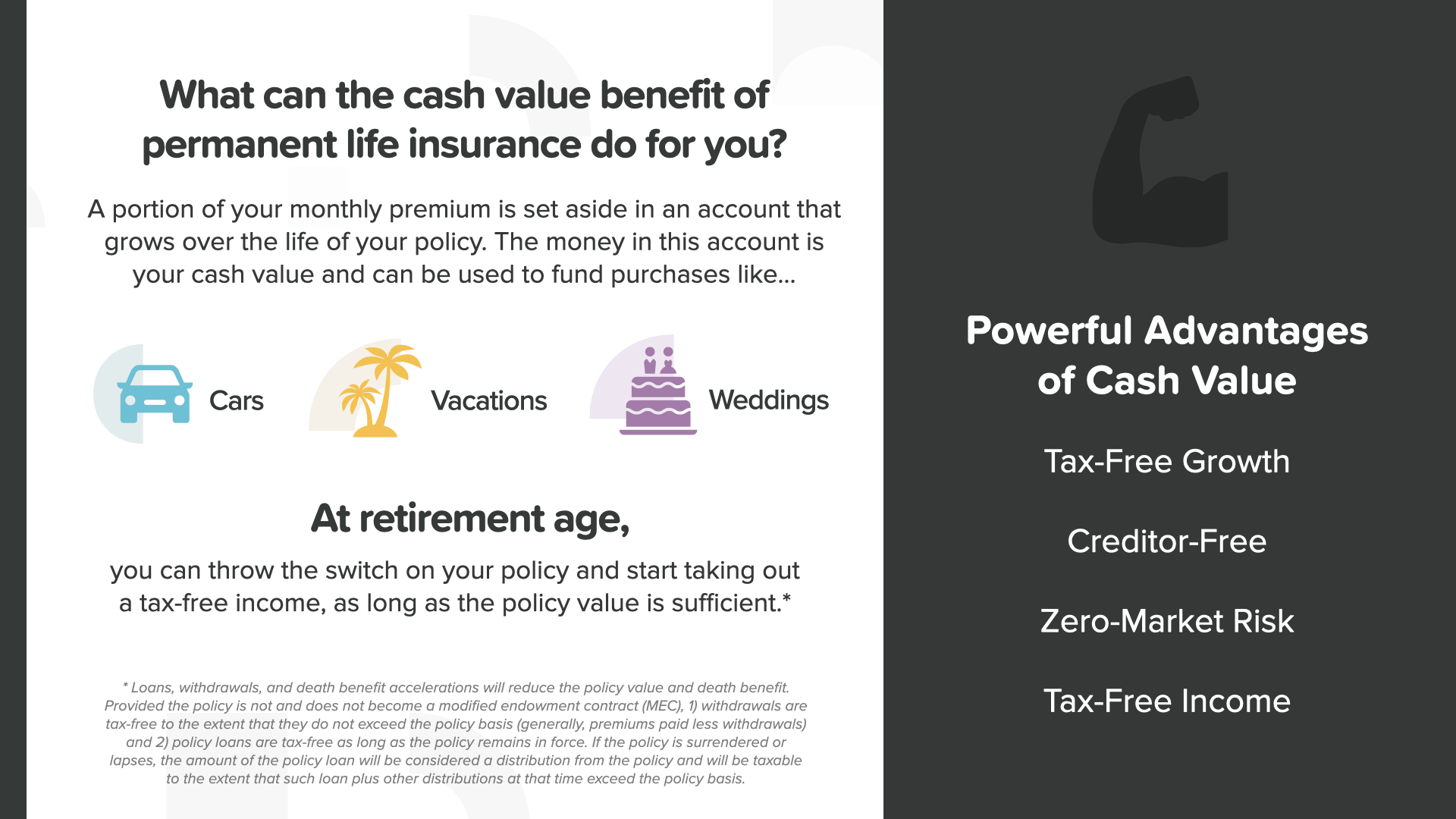

لنتحدث عن ماهية القيمة النقدية للتأمين الدائم ولماذا يمكن أن تكون مهمة للغاية. يتم وضع جزء من قسطك الشهري جانباً في حساب ينمو على مدى عمر البوليصة. الأموال الموجودة في هذا الحساب هي تراكماتك النقدية ويمكن استخدامها لتمويل مشترياتك المستقبلية - ترى بعض الاحتمالات على الشاشة هناك. بالإضافة إلى عدم وجود مخاطر في السوق والنمو المعفى من الضرائب والدخل والإرث كما ذكرنا للتو، يمكن أن تكون القيمة النقدية للتأمين على الحياة أيضًا مقاومة للدائنين (بمعنى أنه لا يمكن للدائنين ملاحقتها). عندما تنظر إليها جميعًا معًا، فإن مزايا مزايا القيمة النقدية قوية جدًا.

لقد رأينا أنه يمكن إضافة الرعاية طويلة الأجل إلى بوليصة التأمين الدائم على الحياة كوثيقة تأمين دائم على الحياة، لذا دعنا نتحدث عن أهمية تأمين الرعاية طويلة الأجل للحظة. قد لا تعرف هذا، لكن 70% من الأشخاص الذين تبلغ أعمارهم 65 عامًا فأكثر سيحتاجون إلى نوع من خدمات الرعاية طويلة الأجل والدعم في مرحلة ما من حياتهم. وبعبارة أخرى - من الناحية الإحصائية - ستحتاج على الأرجح إلى ذلك. ولكن إليك هذا الأمر - 8٪ فقط من الأشخاص الذين تزيد أعمارهم عن 55 عامًا اشتروا تغطية تأمينية للرعاية طويلة الأجل. وهذا يبدو وكأنه مشكلة محتملة - ومشكلة مكلفة تنتظر الحدوث.

تساعد التغطية التأمينية للرعاية طويلة الأجل (LTC) في تغطية النفقات التي يمكن أن تتراكم بالفعل. يمكن استخدامه لدفع تكاليف الخدمات المؤهلة مثل الرعاية التمريضية المنزلية أو الرعاية الصحية المنزلية أو الرعاية المعيشية بمساعدة الغير أو الرعاية النهارية للبالغين. ولا تعرف أبداً ما إذا - أو متى - قد تحتاج إليها.

وإذا قمت بذلك... فإن متوسط الحاجة إلى الرعاية طويلة الأجل - إذا كان أكثر من عام واحد - يستمر لمدة 3.9 سنوات. كما ترى هنا، يمكن أن يكون متوسط التكلفة الإجمالية نفقات باهظة إذا لم تكن مغطاة ببوليصة التأمين. قد تستنزف التكلفة بدون تغطية الرعاية طويلة الأجل واحداً أو أكثر من أصول مدخراتك التي كنت تعتمد عليها للمستقبل.

هناك خياران للرعاية طويلة الأجل يجب أن تنظر إليهما. الأول هو بوليصة التأمين التقليدية المستقلة. حتى لو لم يكن لديك تأمين على الحياة، يمكنك الذهاب مباشرةً إلى شركة تأمين لشراء بوليصة تأمين طويلة الأجل قائمة بذاتها. أو يمكنك اختيار إضافة ملحق إلى بوليصة تأمين دائم على الحياة. إذا كانت متاحة لبوليصة التأمين الدائم على الحياة الخاصة بك، فيمكنك إضافة حماية ضد المرض إلى البوليصة في شكل وثيقة تأمين على الحياة الدائمة مقابل تكلفة إضافية. يجب على الجميع النظر في هذا الخيار.

إذا اتبعت الخيار الأول واشتريت بوليصة تأمين تقليدية مستقلة، فهناك بعض الأشياء التي يجب أن تعرفها - مثل حقيقة أن أقساط التأمين تبدأ منخفضة، ولكن يمكن لشركات التأمين أن ترفع أسعارها. كما أنك عادةً ما تدفع تكاليف الرعاية مقدمًا من جيبك الخاص، ثم تحصل على تعويضات - وهو ما يمكن أن يُعتبر إزعاجًا خلال الأوقات الصعبة. شيء آخر يجب أخذه في الاعتبار مع الخيار المستقل هو أنك قد تنفق الآلاف على أقساط التأمين ولا تحصل على شيء في المقابل. على الرغم من أن هناك احتمال بنسبة 70% أنك ستحتاج إلى تأمين طويل الأمد، إلا أن هناك أيضاً احتمال بنسبة 30% أنك لن تحتاج إليه.

أو يمكنك اللجوء إلى الخيار 2 واختيار إضافة متسابق رعاية طويلة الأجل إلى بوليصة تأمين دائم على الحياة. تتمثل الميزة الرئيسية لهذا الخيار في أن شركات التأمين على الحياة لا ترفع عادةً أسعار التأمين على الحياة لحاملي بوليصة التأمين على الحياة. تدفع لك بعض شركات التأمين - بعد فترة انتظار - أموالاً لتغطية نفقات الرعاية طويلة الأجل التي يمكنك إنفاقها بالطريقة التي تراها مناسبة. لا حاجة لتقديم إيصالات بمجرد استيفاء متطلبات الأهلية. إن الجمع بين الحماية على الحياة والتأمين ضد المرض يمكن أن يساوي توفيراً كبيراً. إذا كنت من بين ال 30% المحظوظين الذين لا يحتاجون في نهاية المطاف إلى تأمين طويل الأجل فإن أقساط التأمين الخاصة بك لا تضيع هباءً. وبدلاً من ذلك، تحصل عائلتك على إعانة وفاة أكبر معفاة من الضرائب.

دراجو الرعاية طويلة الأجل ليسوا الدراجين الوحيدين المتاحين. يمكنك أيضًا التفكير في المزايا المعيشية الأخرى مثل دراجي الأمراض الخطيرة والمزمنة التي يمكن أن تساعد في إنقاذ الموقف إذا واجهت أيًا من التحديات الصحية التي تراها على الشاشة. يجب عليك مناقشة إضافة هذه المزايا إلى بوليصة التأمين الدائم على الحياة مع خبيرك المالي. فبعضها غير مكلف أو حتى لا تكلفك إضافتها شيئاً إضافياً.

مهمتنا هي تعليم 20 مليون أسرة كيفية التعامل مع المال خلال العقد القادم. سنقضي على الأمية المالية في كل مجتمع. وهذه مهمة ضخمة تتطلب جيشاً من آلاف المعلمين الماليين. نحن نبحث عن أشخاص لمساعدتنا في تعليم هذه الدروس. وهنا يأتي دورك أنت أو أي شخص تعرفه.

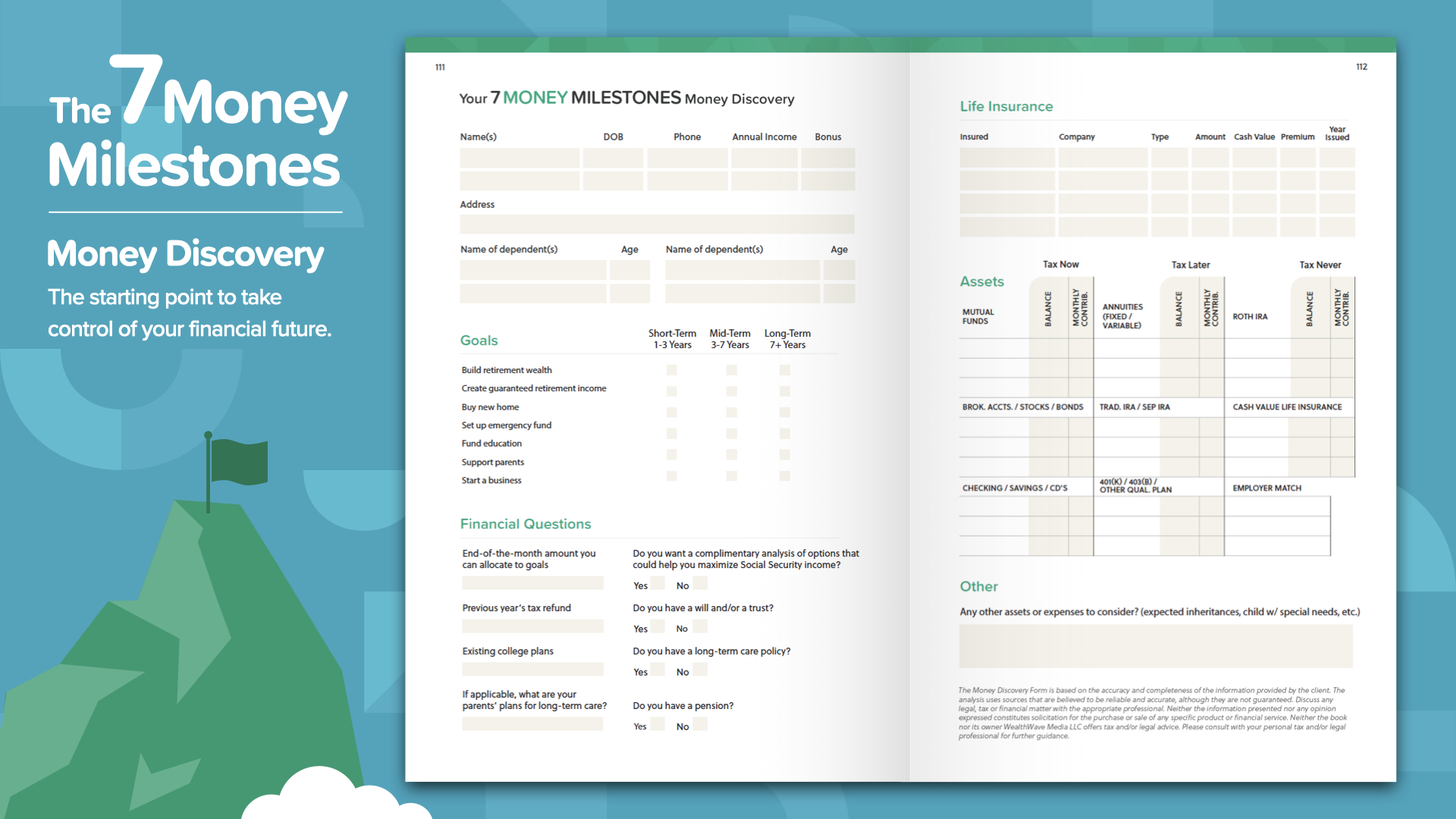

نحن في نهاية عنصر اليوم. فكر في أي مفهوم كان له صدى أكبر في ذهنك. لهذا السبب بدأنا في مهمة القضاء على الأمية المالية. هذه هي الطريقة التي تبدأ بها في السيطرة على أموالك... نسميها اكتشاف المال. جزء من حضور هذه الدورة التدريبية هو أنه يمكننا مساعدتك إذا لم يكن لديك متخصص مالي بعد. يعمل هذا الأمر مثل اتجاهات القيادة على هاتفك المحمول - نقطتان مرجعيتان هما كل ما تحتاجه: أين أنت وإلى أين تريد الذهاب. وينطبق الأمر نفسه على رسم مسار خريطة طريقك المالي. يمكن أن يساعدك اكتشاف المال في الكتاب على الاهتمام بذلك.

إن معلمينا الماليين متاحون للجلوس معك الآن بعد أن حضرت أحد فصول ELEMENTS الخاصة بنا. والسؤال هو، كيف تعمل هذه المفاهيم مع بياناتك المالية وأرقامك الشخصية؟ وإلى أي مدى ستتمكن بشكل أسرع من إكمال المعالم المالية السبعة عندما يكون لديك شخص يرشدك؟ ستكون مناقشتك خاصة وقصيرة وتركز حصرياً على أهدافك المالية. إذا كنت مهتمًا، يمكن لمعلمينا تحليل أرقامك وتقديم توصياتك ومنحك إمكانية الوصول إلى أفضل المنتجات والخدمات المتاحة. راسلني مباشرةً بعد هذا الدرس ودعنا نبدأ في استثمار أموالك اليوم.

إذا أعجبك ما تعلمته اليوم وترغب في المزيد، يمكنك متابعتنا على إنستجرام على موقع HowMoneyWorks Official لمزيد من النصائح العملية والموارد المفيدة. نراكم في المرة القادمة!