عناصر TheMoneyBooks Elements - قصير الأجل

© 2024 WealthWave 2024. جميع الحقوق محفوظة.

**** مقدمة ****

**** تشغيل الفيديو ****

إنه لأمر رائع أن تكون معنا هنا اليوم. اسمي _______________. سأكون معلمكم المالي خلال النصف ساعة القادمة. وأود أن أرحب بكم في سلسلة HowMoneyWorks Books ELEMENTS التعليمية. تعتمد الدورة على الكتاب الرائد "HowMoneyWorks: توقف عن كونك أحمق - طبع منه الآن مئات الآلاف من النسخ.

HowMoneyWorks: Stop Being Sucker هو أول كتاب تعليمي مالي يمكن لأي شخص في أي عمر الاستمتاع به والاستفادة منه - من سن 10 سنوات حتى سن 100 سنة. وبالحديث عن الرقم 100، فقد تم عرض الكتاب الآن في مئات البرامج التلفزيونية البارزة، بما في ذلك CNBC وCBS وABC وFox! HowMoneyWorks: لقد حصل كتاب Stop Being a Sucker على تأييد نادر من معهد هارتلاند للتعليم المالي - وتمت مراجعته والإشارة إليه في جميع أنحاء الويب، بما في ذلك المنشور المالي الشهير على الإنترنت "Make It" من قبل CNBC. يمكنك أيضاً متابعتنا على إنستغرام للحصول على نصائح عملية وموارد مفيدة. إذا لم تكن قد تلقيت نسخة من كتابنا حتى الآن، فأخبرنا عندما ننتهي من كتابنا وسنتأكد من حصولك على نسخة منه.

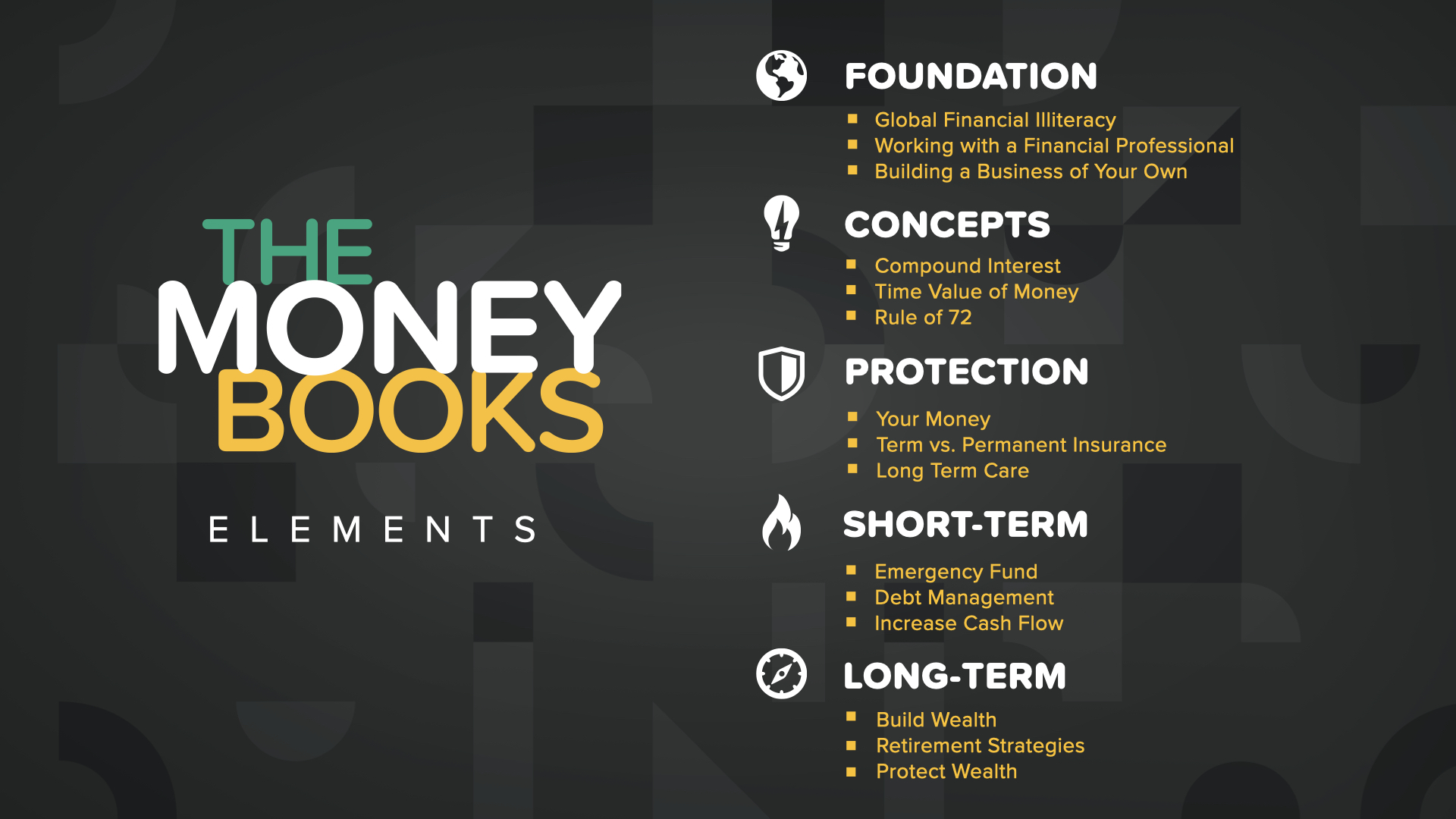

درسنا اليوم بعنوان "المدى القصير"، وهو الرابع من 5 عناصر. بمجرد إتمامك لجميع العناصر الخمسة، ستحصل على شهادة إتمام موقعة من مؤلفي الكتاب ومني. كما يمكن للطلاب الذين يحضرون درساً واحداً على الأقل من دروس العناصر الخمسة الاستفادة من استشارة مجانية لمدة 30 دقيقة مع أحد معلمينا الماليين. فهم مدربون على مساعدتك في رسم مسار للاستقلال المالي باستخدام منهجية المعالم المالية السبعة الخاصة بنا.

يدور هذا العنصر حول ما يجب القيام به الآن لترتيب بيتك المالي حتى تتمكن من الاستمتاع بمزيد من السلام والثقة في الوقت الحاضر وحتى تتمكن من البدء في وضع نفسك في وضع بناء الثروة للمستقبل. دعنا ندخل في الأمر...

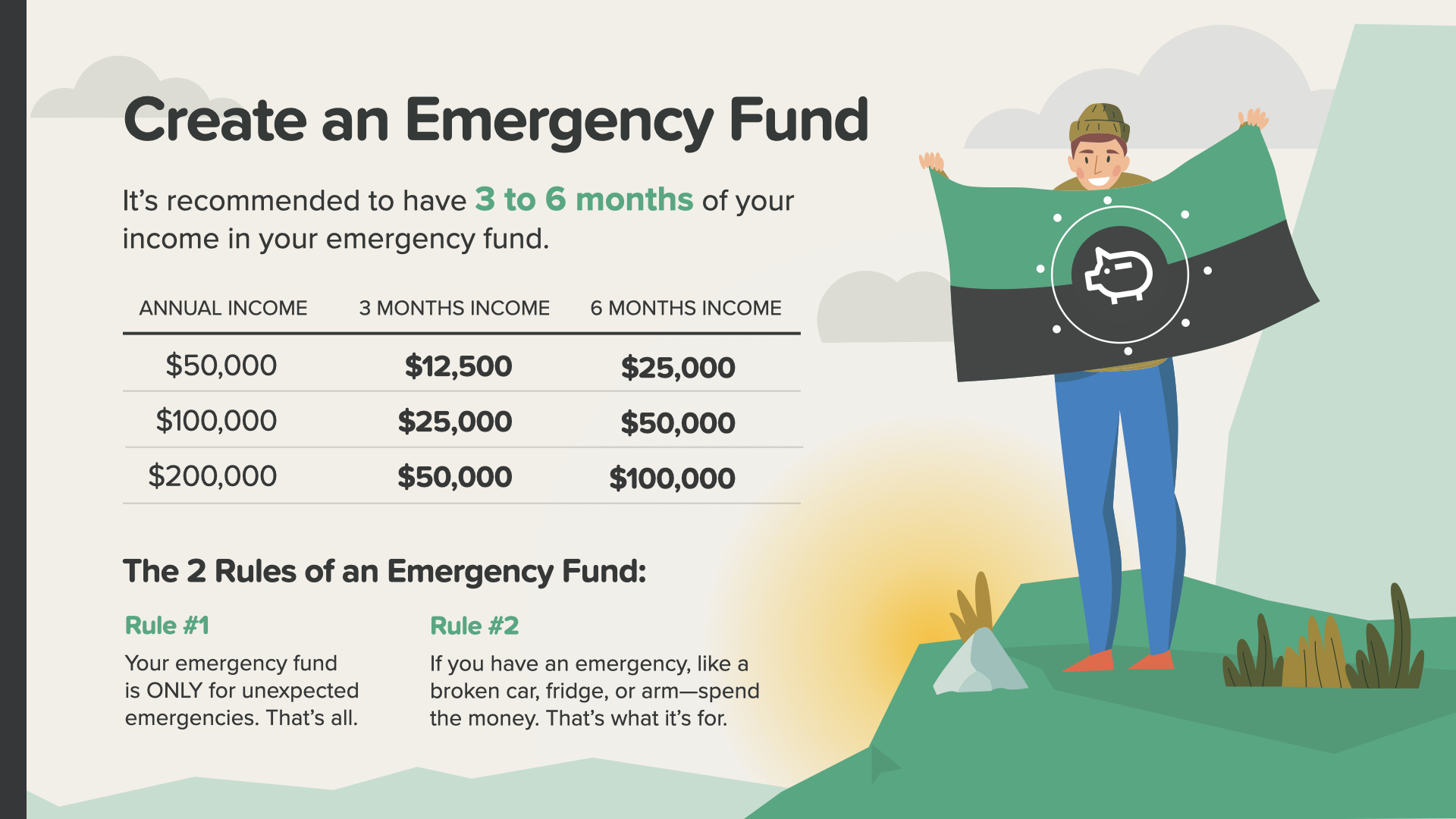

نعود مرة أخرى إلى المعالم السبعة للمال، بدءاً من المعلم 3 - إنشاء صندوق الطوارئ الخاص بك. نوصيك بادخار ما لا يقل عن 3-6 أشهر من دخلك السنوي للاستعداد لأي نفقات غير متوقعة مثل الفواتير الطبية غير المتوقعة، وإصلاحات الأجهزة المنزلية أو استبدالها، والمشاكل مثل إصلاحات السيارات الكبيرة. ولا تنسَ، والأكثر تكلفة من ذلك كله، البطالة المحتملة.

إذا كنت تعيش حالياً من الراتب إلى الراتب - كما هو الحال بالنسبة للكثير من الناس اليوم - فقد يكون صندوق الطوارئ الخاص بك هو العازل الذي يفصلك عن الكارثة المالية إذا حدث شيء ما. تحقق من هذه النماذج للدخل السنوي والمبلغ الذي ستحتاجه لتتناسب مع الدخل الإرشادي الذي يتراوح بين 3-6 أشهر. هناك قاعدتان لصندوق الطوارئ... القاعدة رقم 1 - صندوق الطوارئ الخاص بك هو فقط لحالات الطوارئ غير المتوقعة. هذا كل شيء. ليس للهدايا أو العطلات أو تخفيضات BOGO. ولا يهم ما إذا كان موجوداً في حسابك الجاري أو في مدخراتك أو في حساب منفصل - طالما أنك لا تميل إلى استخدامه لأي شيء سوى لحالات الطوارئ الحقيقية. القاعدة رقم 2 - إذا كنت بحاجة إلى استخدام صندوق الطوارئ الخاص بك لإصلاح سيارة، أو استبدال الثلاجة، أو دفع تكاليف تقويم الأسنان، فلا تتردد في استخدام هذه الأموال. فهذا هو الغرض منه. فقط تأكد بعد ذلك من إضافة القليل من المال كل شهر حتى يمتلئ صندوق الطوارئ الخاص بك مرة أخرى.

بمجرد أن تعمل مع أخصائيك المالي على تسوية الحماية المناسبة وصندوق الطوارئ الخاص بك، فقد حان الوقت للحديث عن إدارة ديونك - المعلم رقم 4. قبل أن تتمكن من التمتع بالأمان المالي والاستقلال المالي الكامل، ستحتاج إلى النظر في عادات الإنفاق الخاصة بك والسعي إلى تقليل ديونك وإزالتها في نهاية المطاف.

نكره أن نقول هذا، ولكن في ثقافتنا، فإن الديون هي أزمة شاملة يكرسها مجتمع من المغفلين الذين تقودهم رغبات الإرضاء الفوري لجيلهم. هذا كلام كثير، ولكنه صحيح. لا عيب في الاعتراف بأنك تعاني من مشكلة الديون، فهي واحدة من أكثر المخاطر التي تهدد مستقبلك المالي السليم. ولكنه شيء يجب علينا مواجهته - ومن الأفضل مواجهته وجهاً لوجه بدعم من أخصائي مالي.

يبلغ متوسط الدين الشخصي للأمريكيين اليوم 28,900 دولار أمريكي، دون احتساب الرهون العقارية، والكثير منهم لديه أكثر من ذلك بكثير. ولا تنسى أن أكثر من نصف الأمريكيين يعانون من نوع من القلق المتعلق بالديون. عندما يتم التخلص من الديون، يمكننا الاستمتاع بالحياة بشكل كامل وأكثر حرية.

لقد كانت الأمور صعبة مع كل ما حدث في السنوات القليلة الماضية، لذا إليك 5 نصائح للتخلص من الديون والبقاء بعيداً عن الديون... اعرف ما أنت مدين به، لا مزيد من المدفوعات المتأخرة، اتبع ديناً واحداً في كل مرة، توقف عن فرض الرسوم وإلغاء الاشتراكات غير المستخدمة، وفكر في إعادة تمويل الرهن العقاري. دعنا نتعمق في كل نصيحة بدءاً من "اعرف ما تدين به"...

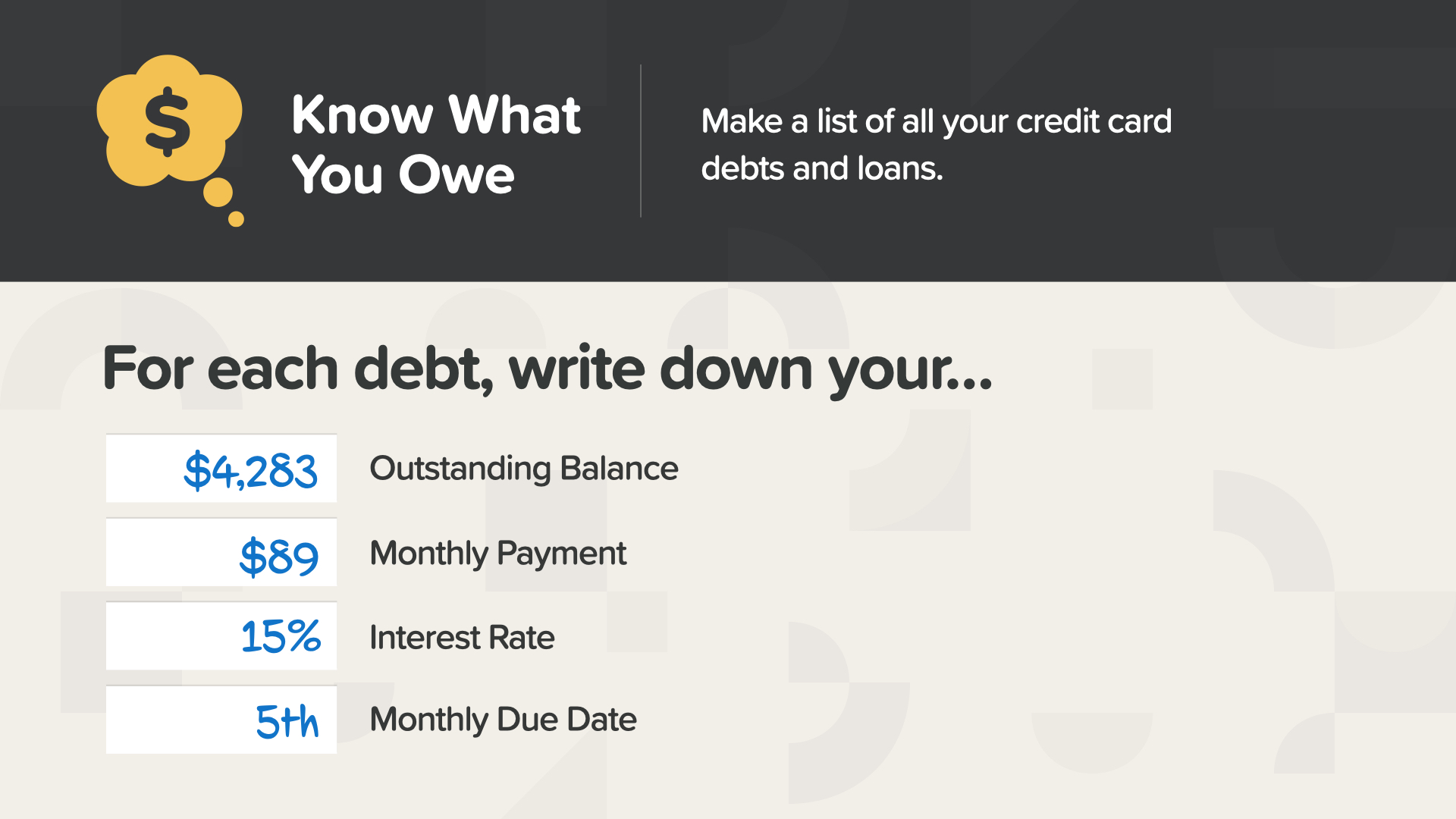

نقترح عليك إعداد قائمة بجميع بطاقات الائتمان والديون والقروض الخاصة بك. قد يبدو الأمر مملاً، لكنك ستشعر بتحسن كبير عندما تكون بين يديك هذه المعلومات. بالنسبة لكل دين، اكتب أرقامك وتواريخها.

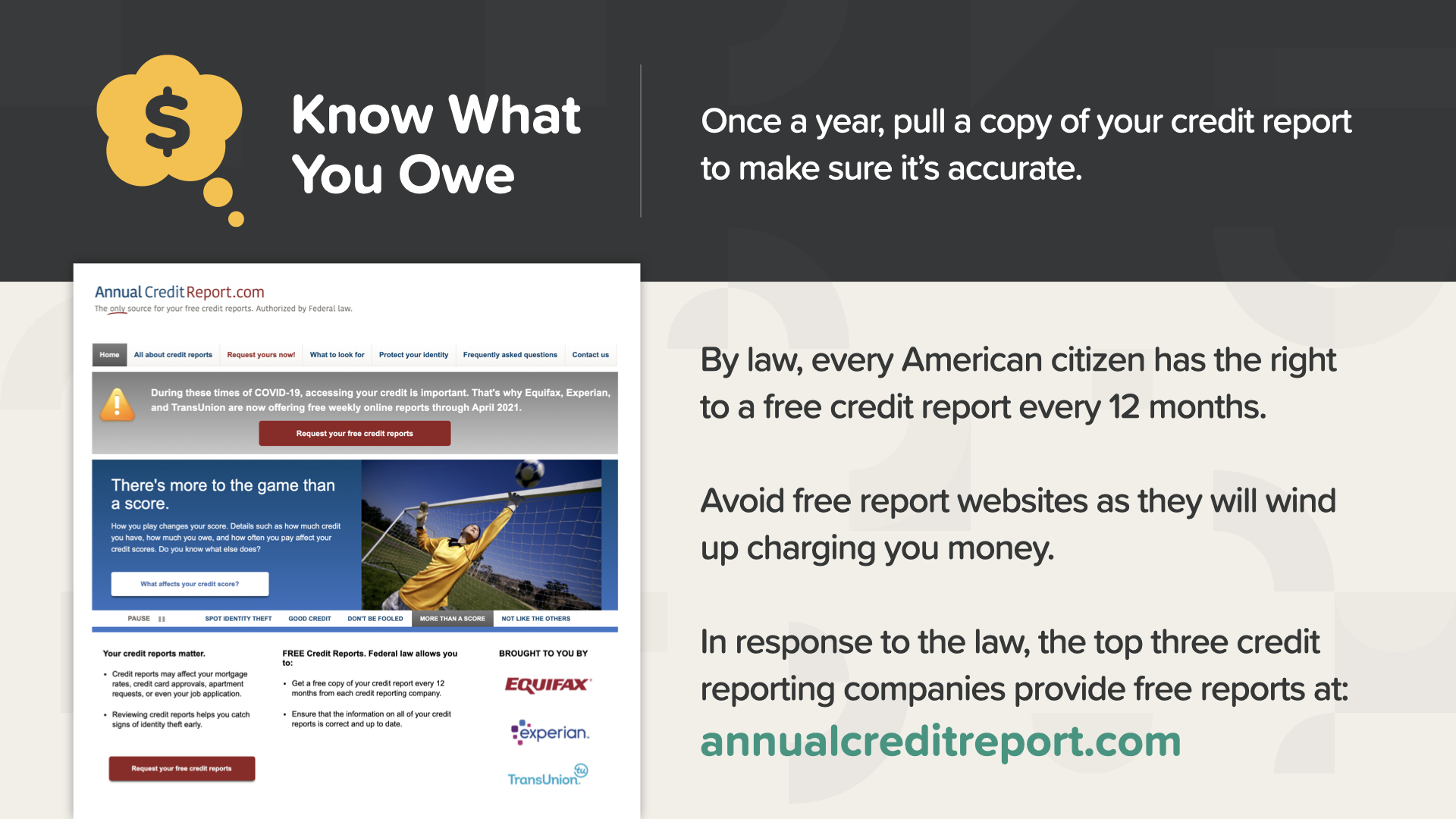

ثم اسحب تقريرك الائتماني مرة كل عام للتأكد من دقته وتحديثه. بموجب القانون، يحق لكل أمريكي الحصول على تقرير ائتماني مجاني كل 12 شهراً. ما عليك سوى الانتقال إلى الموقع الإلكتروني: annualcreditreport.com للحصول على تقريرك.

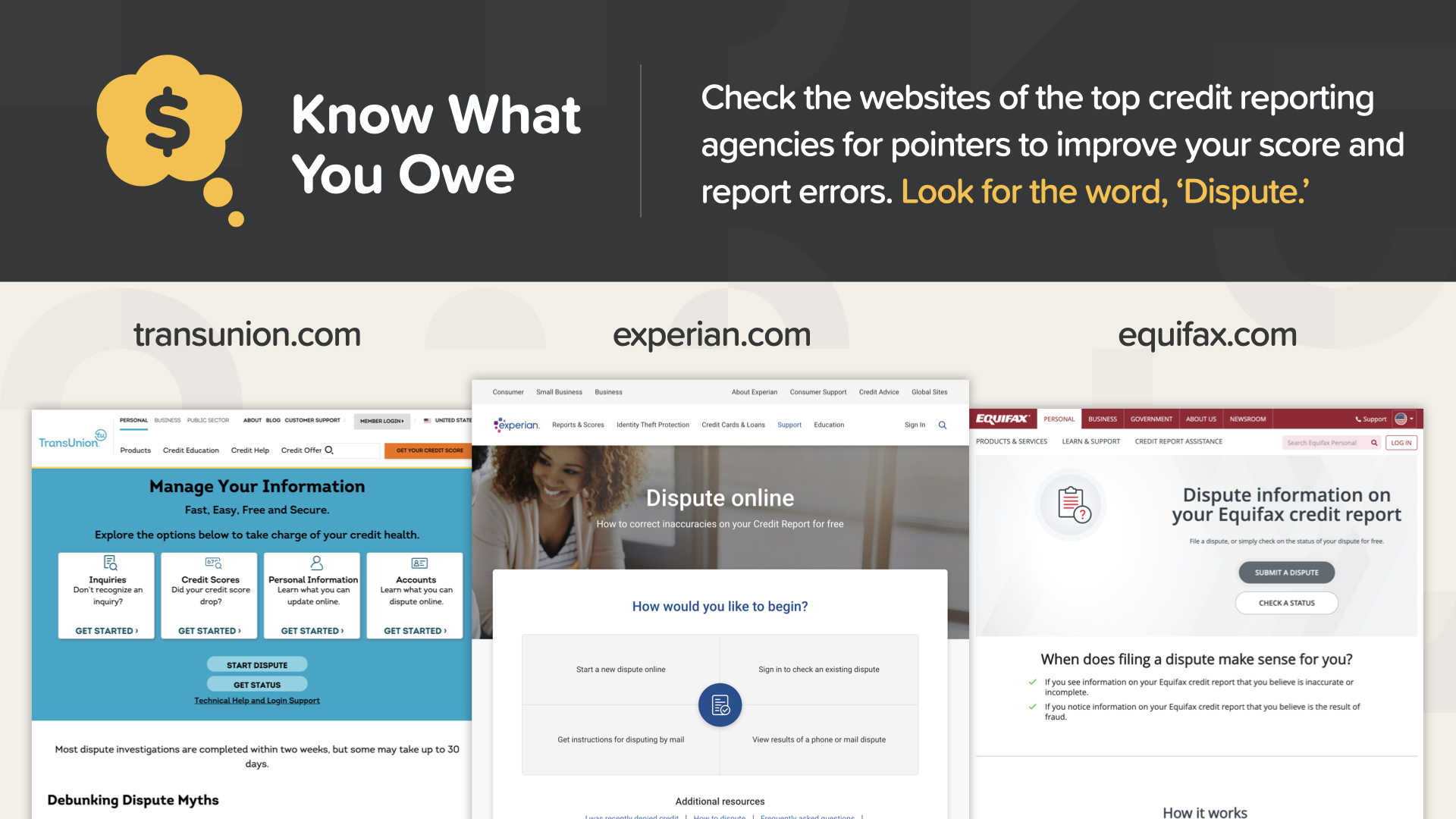

تحقق من المواقع الإلكترونية لأهم وكالات إعداد التقارير الائتمانية للحصول على مؤشرات لتحسين درجاتك والإبلاغ عن الأخطاء. ابحث عن كلمة "نزاع".

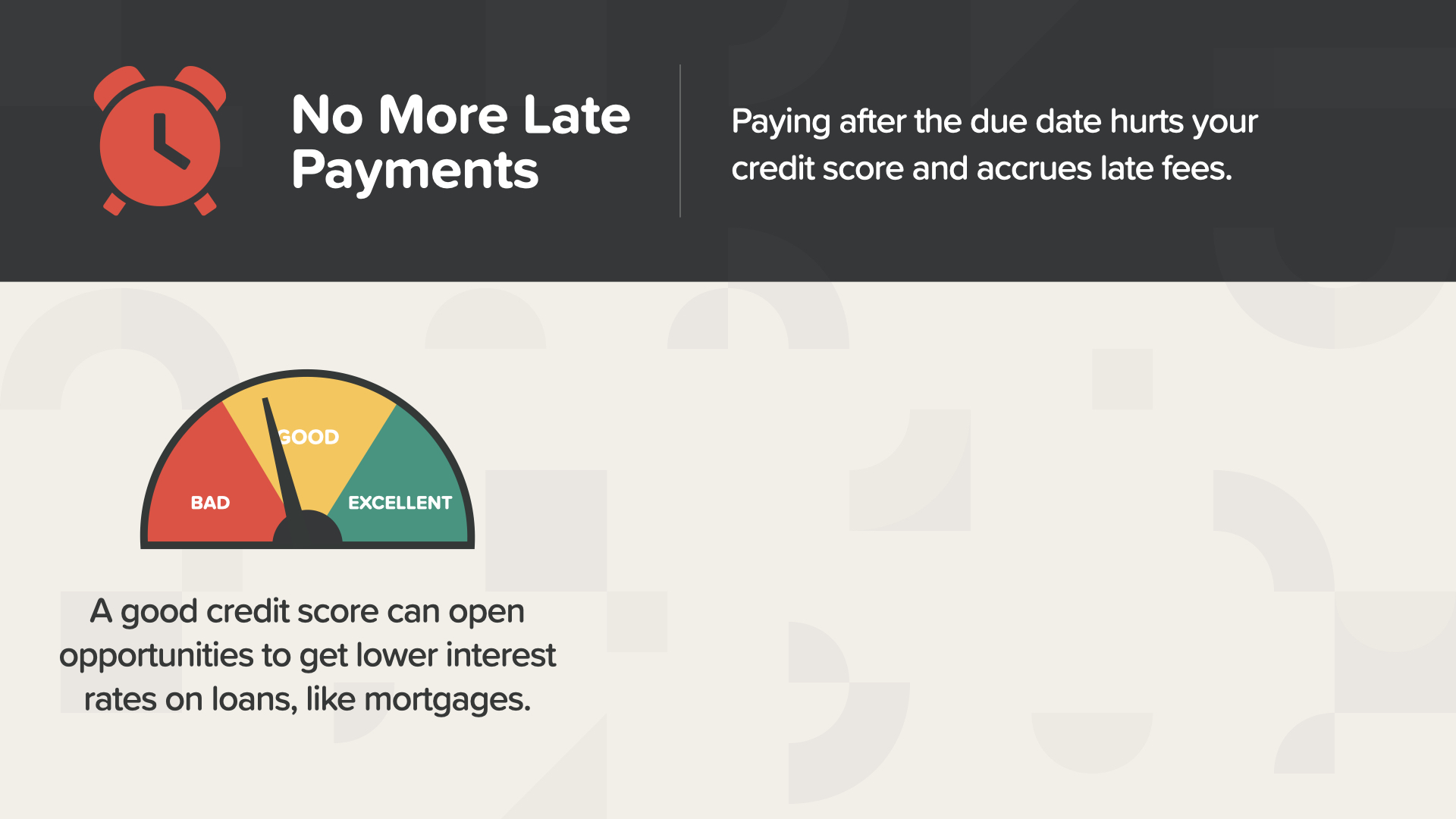

يؤدي الدفع بعد تاريخ الاستحقاق إلى الإضرار بدرجة الائتمان الخاصة بك ويمكن أن تتراكم رسوم التأخير. يمكن أن يتيح لك الحصول على درجة ائتمانية جيدة فرصًا للحصول على معدلات فائدة أقل على القروض، مثل الرهون العقارية.

إليك نصيحتان للدفع في الوقت المحدد. يجب عليك إعداد مدفوعات تلقائية، ويجب عليك التفكير في ضبط المنبهات على هاتفك. كل ما يتطلبه الأمر للتأكد من عدم تأخرك أبداً.

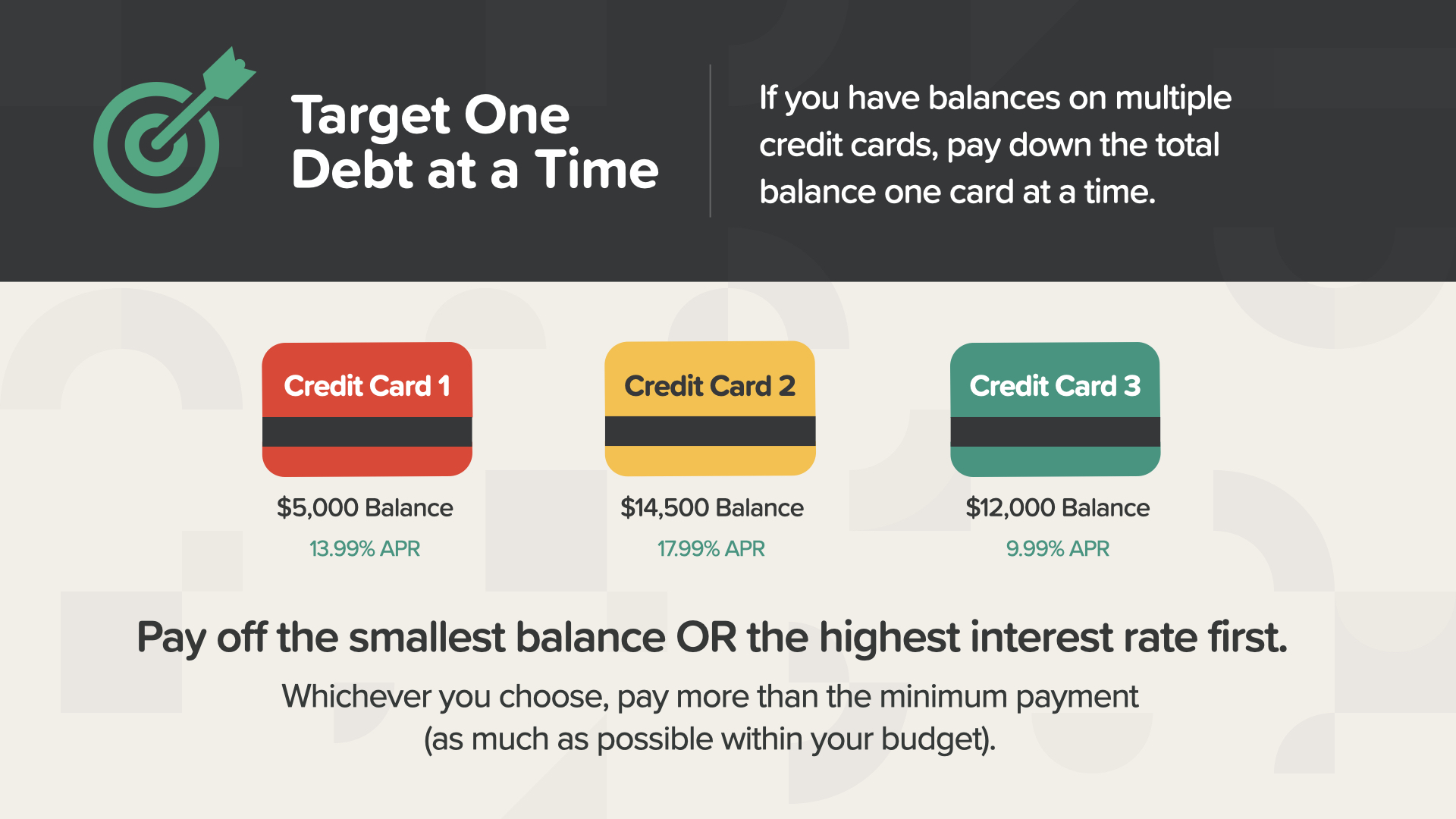

إذا كان لديك أرصدة على بطاقات ائتمان متعددة، فقم بسداد إجمالي الرصيد بطاقة واحدة في كل مرة. يجب عليك سداد أصغر رصيد - أو - أعلى معدل فائدة أولاً. أيًا كان اختيارك، يجب أن تسدد أكثر من الحد الأدنى للدفع وبقدر الإمكان في حدود ميزانيتك.

هنا، يمكنك أن تبدأ بالبطاقة 1، والتي لديها أقل رصيد حتى الآن - على الرغم من أن معدل الفائدة عليها أعلى من البطاقة 3.

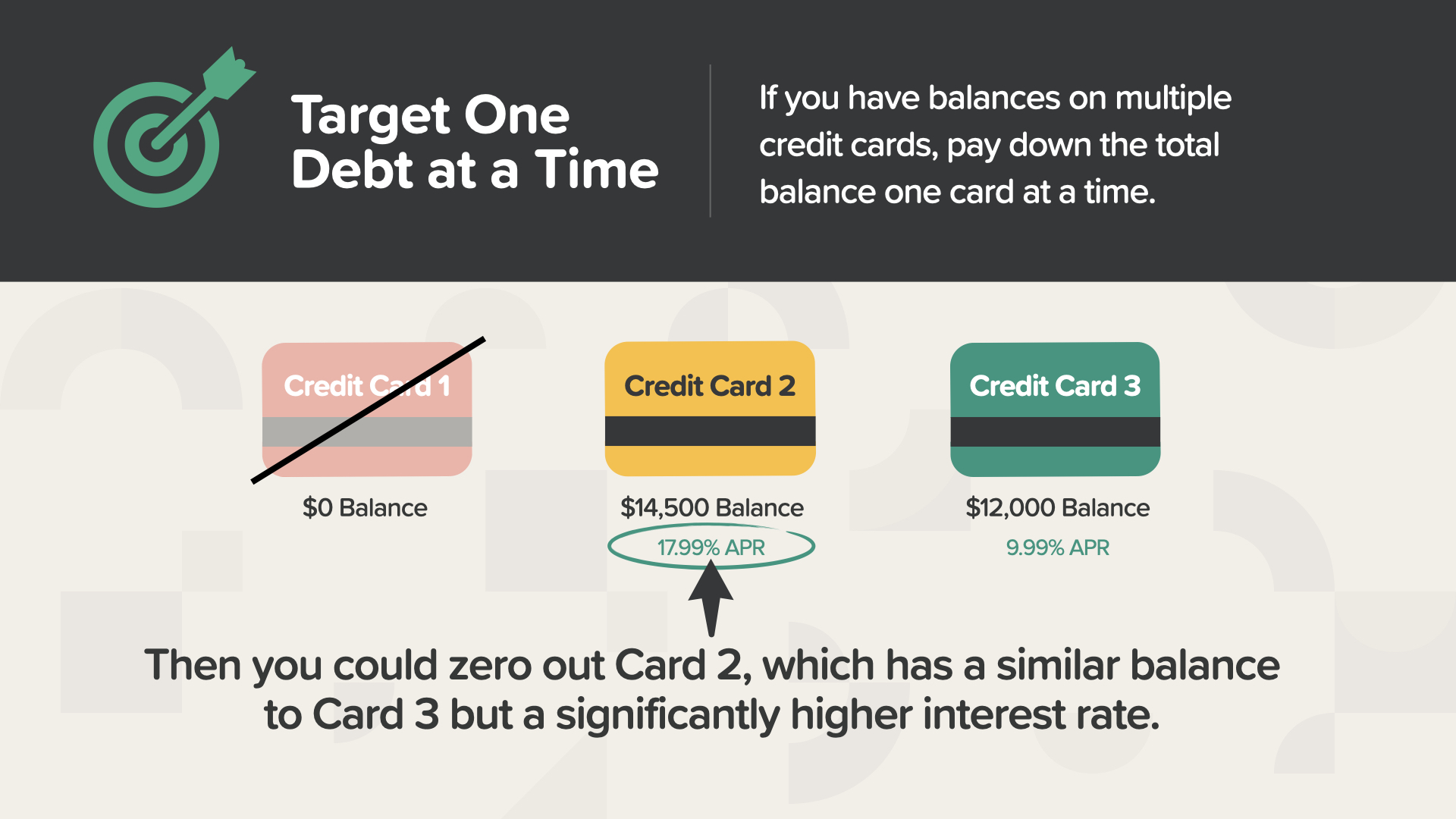

بعد ذلك يمكنك التخلص من البطاقة 2، والتي لها رصيد مماثل للبطاقة 3 ولكن بمعدل فائدة أعلى بكثير. هذا هو السبب في أن تدوين المعلومات حول كل دين من ديونك يعد خطوة مهمة، حيث سيساعدك اتخاذ هذه القرارات على بناء الزخم أثناء التخلص من كل منها بشكل مطرد، واحدًا تلو الآخر.

عندما تسدد كل دين، فإنك تحرر دخلك. لكن لا تنفقه على تناول الطعام في الخارج أو شراء أحذية جديدة. استخدمه لخلق زخم للتخلص من الديون عن طريق إضافة الأموال التي كنت تدفعها على جميع البطاقات السابقة إلى مدفوعاتك على البطاقة التالية. سيؤدي ذلك إلى زيادة السرعة - والإثارة - التي تسدد بها ديونك!

كرر هذه العملية حتى تتخلص من ديون بطاقات الائتمان. هدفك هو الحصول على أرصدة صفرية، ولكن تذكر - لا تغلق حسابات بطاقات الائتمان - من الأفضل بشكل عام إبقاء الحسابات المسددة مفتوحة، من وجهة نظر درجة الائتمان.

يتوقف الكثير من الأشخاص عن شحن الأشياء ويبتعدون عن ديون بطاقات الائتمان عن طريق إخفاء بطاقاتهم في مكان آمن. هناك طريقة أخرى للمساعدة في الابتعاد عن ديون بطاقات الائتمان وهي استخدام بطاقات الشيكات والدفع عبر الهاتف المحمول التي تسحب من رصيد حسابك الجاري. فكّر أيضاً في إلغاء الاشتراكات الرقمية مثل خدمات بث الفيديو عبر الإنترنت التي لا تستخدمها كثيراً واستخدم هذه الأموال في سداد ديونك.

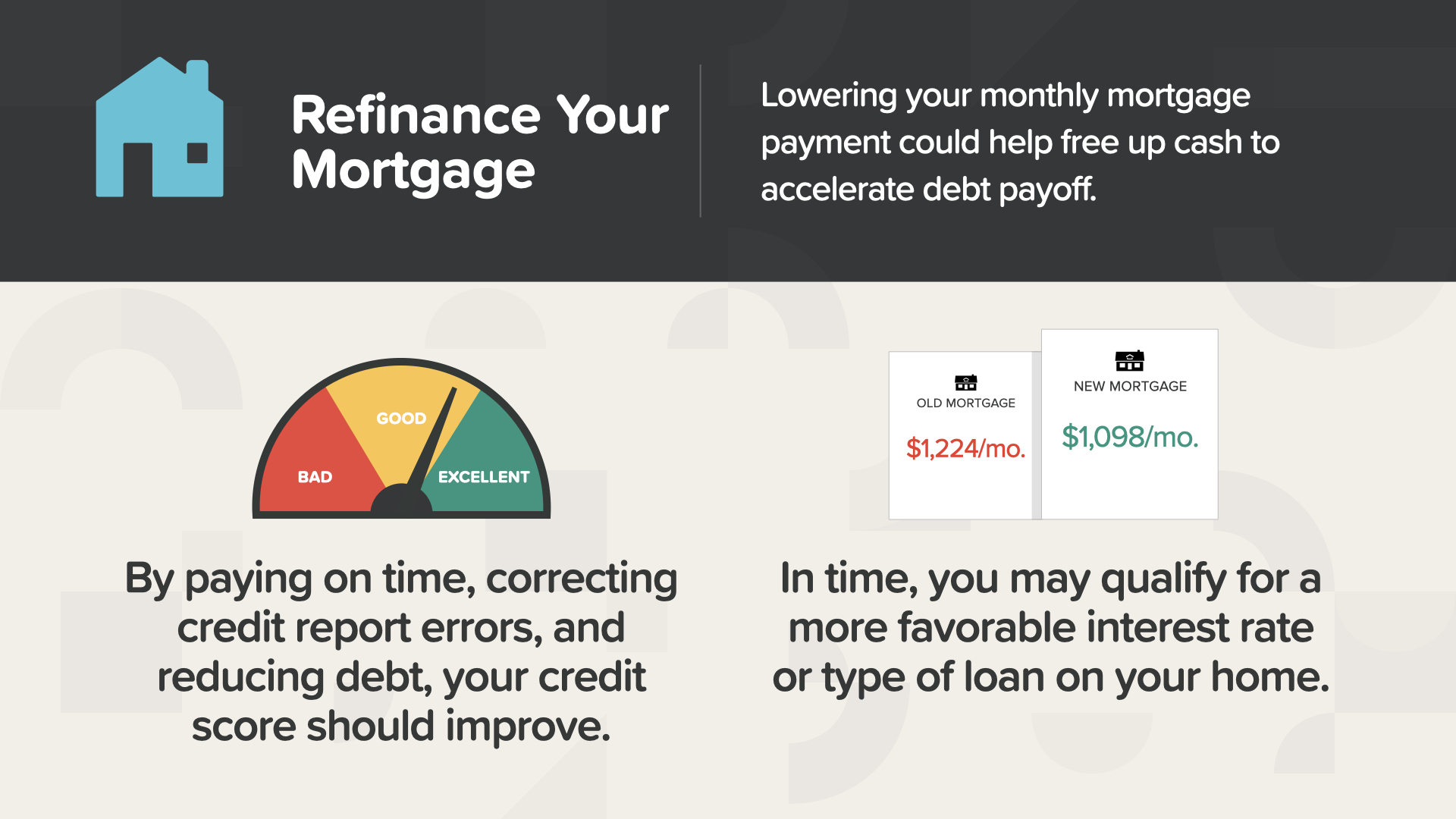

تتمثل إحدى طرق خفض مدفوعات الرهن العقاري الشهرية في التفكير في إعادة التمويل، مما قد يساعدك على توفير المال لتسريع سداد ديونك. من خلال السداد في الوقت المحدد، وتصحيح أخطاء تقرير الائتمان، وتقليل الديون، يجب أن تتحسن درجة الائتمان الخاصة بك. ومع مرور الوقت، قد تكون مؤهلاً للحصول على سعر فائدة أو نوع قرض أكثر ملاءمة على منزلك.

زيادة التدفق النقدي هو المعلم رقم 5. بينما يتذمر المغفلون من ضيق الحال، يخطط الأثرياء لكيفية تحرير المزيد من التدفق النقدي. وهذا يعني البحث عن طرق لكسب دخل إضافي وإدارة نفقاتهم بشكل أفضل. دعونا نبحث في كيفية القيام بذلك...

التدفق النقدي هو المال المتاح لديك للإنفاق أو الادخار. بعد أن تكون قد أنشأت... الحماية المناسبة، وصندوق الطوارئ الخاص بك، وركزت على إدارة الديون... تكون مستعدًا للتركيز على زيادة دخلك. يمكن للمزيد من الدخل أن يسرّع كل ما تعمل عليه أنت وخبيرك المالي.

قد تشعر بأنك عالق مع ميزانيتك وأموالك - ولكن بعد التعرف على الخيارات والأفكار العديدة المتاحة، يمكن لأي شخص تقريباً أن يجد طريقة لفكّ العزلة وخلق المزيد من التدفق النقدي. دعنا نلقي نظرة على الطرق التي تجعلك غير عالق من خلال إيجاد فرصك في إيجاد فرصك في الحصول على الفلفل الحار...

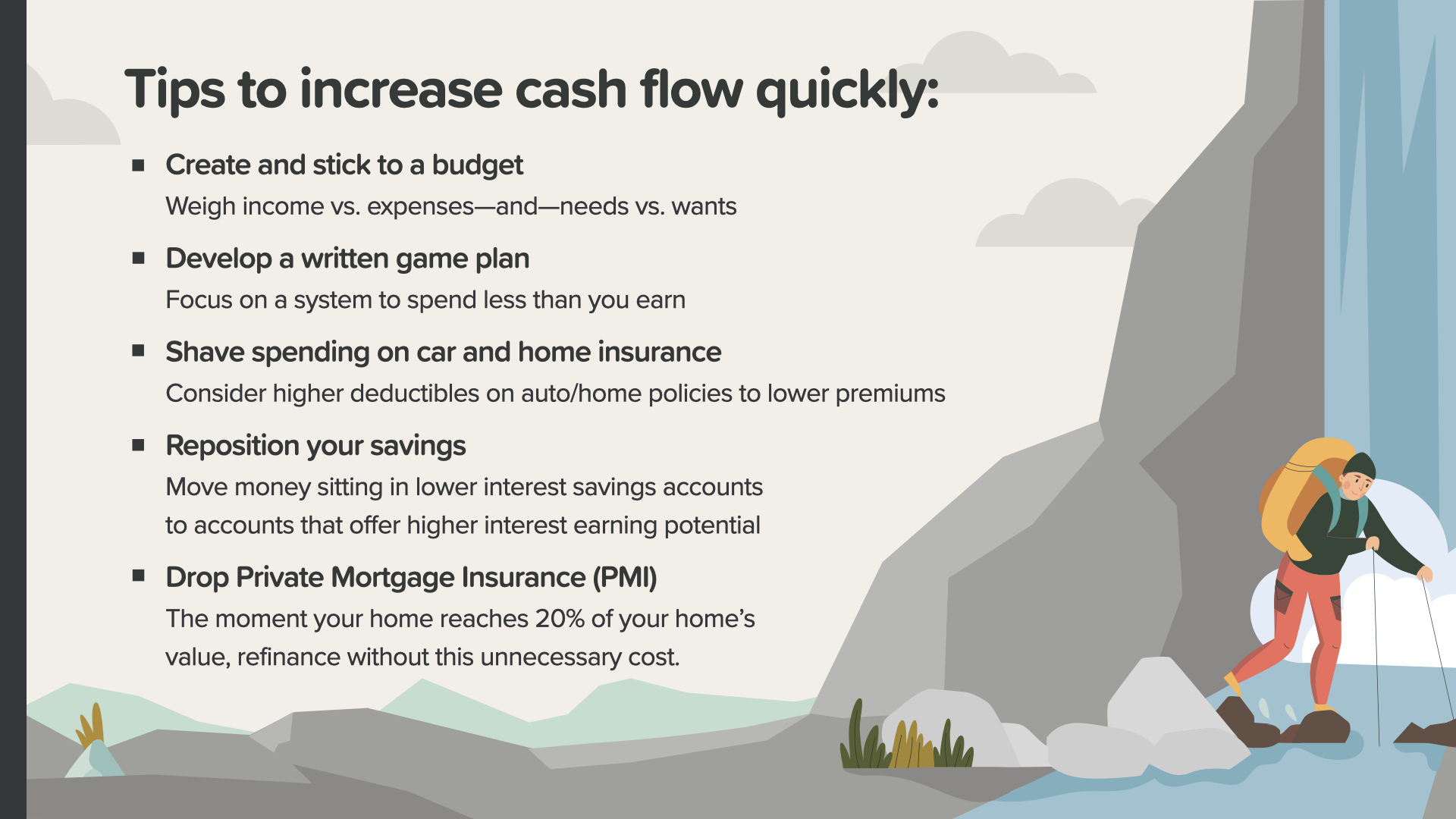

فيما يلي بعض الأشياء التي يمكنك القيام بها لزيادة تدفقاتك النقدية... - وضع ميزانية والالتزام بها - وضع خطة مكتوبة - تقليل الإنفاق على النفقات مثل التأمين على السيارة والمنزل - إعادة توزيع مدخراتك - إسقاط تأمين الرهن العقاري الخاص (PMI) على رهنك العقاري، إذا كنت مؤهلاً لذلك. تذكّر دائماً أن خبيرك المالي يمكنه مساعدتك في إرشادك من خلال هذه الأفكار وغيرها.

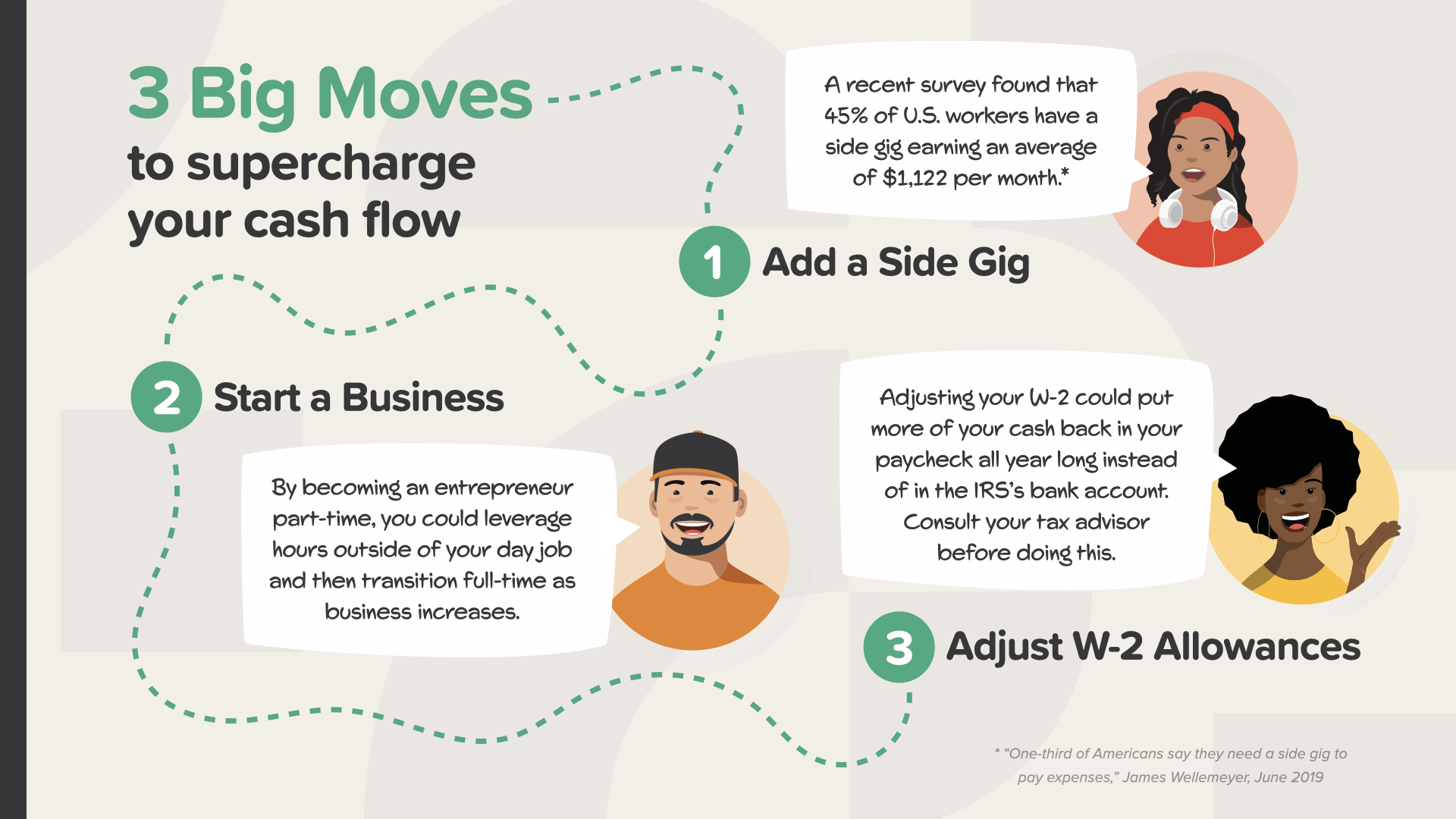

هناك 3 خطوات كبيرة لزيادة تدفقاتك النقدية: يمكنك إضافة عمل جانبي إن كسب دخل إضافي هو دائمًا طريقة أسرع للوصول إلى أهدافك المالية من مجرد محاولة إنفاق أقل. وقد وجد استطلاع حديث أن 45% من العاملين في الولايات المتحدة لديهم عمل جانبي يكسبون منه في المتوسط 1122 دولاراً شهرياً. ربما حان الوقت لتشارك في هذا العمل. أو ربما تبدأ عملاً تجارياً هناك فرص عمل منخفضة التكلفة. ابحث عن مشكلة يعاني منها الناس وقم بحلها. من خلال أن تصبح رائد أعمال بدوام جزئي، يمكنك الاستفادة من الوقت خارج عملك اليومي. ومع زيادة دخلك، يمكن أن تأتي اللحظة التي تنتقل فيها قريبًا من كونك موظفًا إلى رائد أعمال بدوام كامل مع المزيد من التحكم في تدفقاتك النقدية. لا تنس أنه يمكنك تعديل مخصصات W-2 الخاصة بك. يحتفل بعض الأشخاص بتلقي استرداد ضريبي كبير كل عام. إذا كان هذا هو أنت، فكر في هذا: من خلال تعديل مخصصات W-2 الخاصة بك، يمكن أن يكون المزيد من أموالك النقدية في راتبك طوال العام بدلاً من مصلحة الضرائب الأمريكية. ولكن استشر أخصائي الضرائب الخاص بك قبل إجراء أي تغييرات.

ما مدى تأثير بدء عمل تجاري على حياتك ودخلك؟ ومن حيث خلق دخل للتقاعد، كيف يمكن مقارنته بزيادة مدخراتك؟ يقدم كتاب "معادلة الثروة" منظورًا مذهلاً وحجة مذهلة لأهمية خلق تدفق نقدي من خلال أن تصبح رائد أعمال.

وإليك كيفية عمل معادلة الثروة... ما المبلغ الذي يجب أن تضعه في حساب يحقق عائدًا سنويًا بنسبة 5% ليعادل قوة الربح من امتلاك شركة؟

إذا كنت تكسب 1000 دولار فقط شهريًا في عملك الخاص، فهذا يساوي وجود 240,000 دولار في حساب بنسبة 5٪. أيهما أكثر احتمالاً بالنسبة لك؟ ادخار 240,000 دولار أو تعلم عمل جديد يساعدك على تحقيق دخل شهري قدره 1000 دولار؟ هذا واحد من أفضل الأمثلة التي رأيتها عن كيفية عمل المال حقًا.

ماذا لو زاد دخلك من عملك إلى 5,000 دولار شهرياً؟ ستحتاج إلى أن يكون لديك 1.2 مليون دولار في حساب بفائدة 5% لتساوي الدخل الشهري من عملك. أترى كيف يغير ذلك من الحسابات؟ لهذا السبب لا يمكنك أن تصبح صاحب عمل تجاري ناجح على المدى الطويل دون معرفة أساسية بالمال، كما نعرضه لك الآن.

مع استمرار نمو عملك التجاري، يصبح من الواضح أكثر أن معظم الناس لا يستطيعون أبداً أن يدخروا ما يكفي ليقتربوا من قوة الكسب التي يحققها بناء مشروع تجاري. هذا هو المبدأ الذي أريدك أن تركز عليه وأنت تفكر في استكشاف المستقبل معي كمعلم مالي. فبالإضافة إلى تعليم الناس كيفية عمل المال، نقوم بتعليم الناس كيفية عمل ريادة الأعمال حتى يتمكنوا من تطبيق هذه المعرفة في بناء مشروع تجاري يحقق أرباحاً تفوق بكثير المبلغ الذي يمكن أن تكسبه مدخراتهم. المعرفة قوة، خاصة عندما يتعلق الأمر بأموالك ودخلك.

مهمتنا هي تعليم 20 مليون أسرة كيفية التعامل مع المال خلال العقد القادم. سنقضي على الأمية المالية في كل مجتمع. وهذه مهمة ضخمة تتطلب جيشاً من آلاف المعلمين الماليين. نحن نبحث عن أشخاص لمساعدتنا في تعليم هذه الدروس. وهنا يأتي دورك أنت أو أي شخص تعرفه.

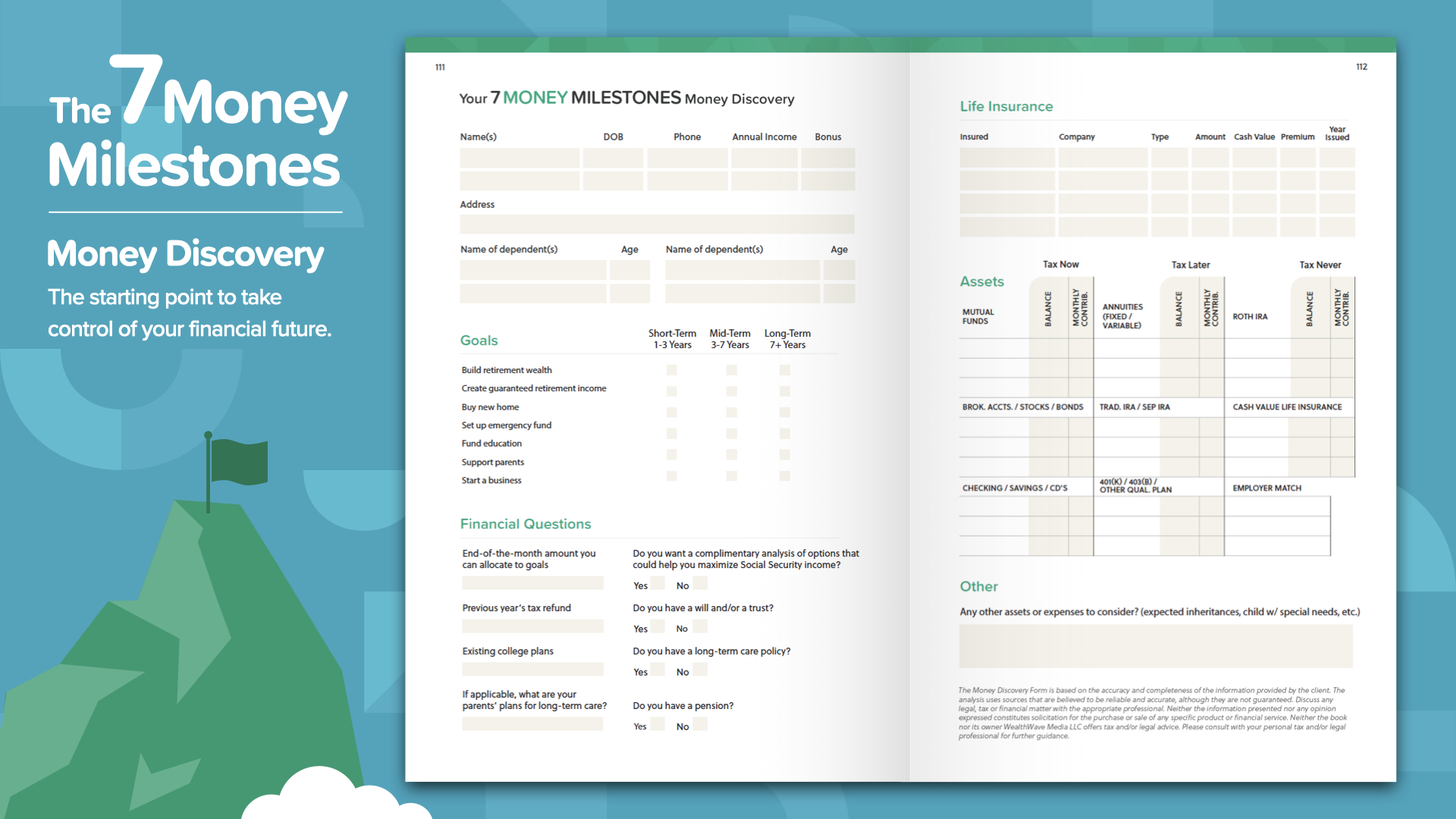

نحن في نهاية عنصر اليوم. فكر في أي مفهوم كان له صدى أكبر في ذهنك. لهذا السبب بدأنا في مهمة القضاء على الأمية المالية. هذه هي الطريقة التي تبدأ بها في السيطرة على أموالك... نسميها اكتشاف المال. جزء من حضور هذه الدورة التدريبية هو أنه يمكننا مساعدتك إذا لم يكن لديك متخصص مالي بعد. يعمل هذا الأمر مثل اتجاهات القيادة على هاتفك المحمول - نقطتان مرجعيتان هما كل ما تحتاجه: أين أنت وإلى أين تريد الذهاب. وينطبق الأمر نفسه على رسم مسار خريطة طريقك المالي. يمكن أن يساعدك اكتشاف المال في الكتاب على الاهتمام بذلك.

إن معلمينا الماليين متاحون للجلوس معك الآن بعد أن حضرت أحد فصول ELEMENTS الخاصة بنا. والسؤال هو، كيف تعمل هذه المفاهيم مع بياناتك المالية وأرقامك الشخصية؟ وإلى أي مدى ستتمكن بشكل أسرع من إكمال المعالم المالية السبعة عندما يكون لديك شخص يرشدك؟ ستكون مناقشتك خاصة وقصيرة وتركز حصرياً على أهدافك المالية. إذا كنت مهتمًا، يمكن لمعلمينا تحليل أرقامك وتقديم توصياتك ومنحك إمكانية الوصول إلى أفضل المنتجات والخدمات المتاحة. راسلني مباشرةً بعد هذا الدرس ودعنا نبدأ في استثمار أموالك اليوم.

إذا أعجبك ما تعلمته اليوم وترغب في المزيد، يمكنك متابعتنا على إنستجرام على موقع HowMoneyWorks Official لمزيد من النصائح العملية والموارد المفيدة. نراكم في المرة القادمة!