ذا موني بوكس - انتربرايز

© 2024 WealthWave 2024. جميع الحقوق محفوظة.

صباح الخير / مساء الخير / مساء الخير. مرحبًا بكم في صف ThMoneyBook Enterprise Class. أنا __________ وسأكون معلمكم المالي خلال الساعة القادمة. في نهاية هذه الدورة سيحصل كل واحد منكم على نسخة من كتابنا "كيف تعمل الأموال: توقف عن كونك أحمق - الكتاب المالي الشخصي رقم 1 الأكثر مبيعاً منذ عام 2020. إليك هذا الفيديو السريع الذي يوضح مدى جودة استقبال الكتاب من قبل وسائل الإعلام...

**** تشغيل الفيديو ****

هذا المستوى من العرض لم يُسمع به من قبل لأي كتاب... فلماذا تحب وسائل الإعلام هذه الكتب إلى هذا الحد؟

حسناً، معظم الكتب المالية لا تُقرأ أبداً، لأنها مملة ومخيفة. وهذا بالضبط هو السبب في أننا جعلنا هذه الكتب ممتعة وقابلة للقراءة - حتى يرغب الناس في قراءتها بالفعل. فبدلاً من المخططات والرسوم البيانية المعقدة، صنعنا كتاباً ممتعاً يتضمن مجموعة من الشخصيات التي يمكن للجميع أن يرتبطوا بها. تتحاور الشخصيات في هذه الكتب - وفي هذا الفصل الدراسي - لجعل المادة الدراسية سهلة المنال وجذابة والأهم من ذلك - قابلة للتنفيذ! ستتعرفون اليوم على مجموعة الشخصيات، ولكل منهم شخصيته الخاصة. كل شخص لديه شخصية مفضلة أو اثنتين. شخصيتي هي ______________. وبحلول نهاية الصف، سيكون لديك شخصية مفضلة أيضًا.

إن مقولة بنجامين فرانكلين تنطبق على ذلك. "إن الاستثمار في المعرفة يؤتي ثماره على أفضل وجه." هذا هو سبب وجودنا جميعًا هنا. اليوم، سوف تتعلم كيف تبدأ في التفكير مثل الأثرياء... بدلاً من أن تكون مغفلاً. إذاً، لماذا نستخدم مصطلح "مغفل"؟

لأن عدم معرفة كيفية عمل المال أمر سيء بالفعل... فهو يمتص وقتك، ويمتص حريتك، ويمتص دخلك.

ينقسم درس اليوم إلى قسمين. سيغطي الجزء الأول المفاهيم الأساسية لمحو الأمية المالية التي ينبغي تدريسها في المدارس - ولكنها ليست كذلك! لكن المعرفة وحدها لا تكفي. وهنا يأتي دور النصف الثاني من الفصل - "المعالم المالية السبعة" التي تمنحك خطة عمل توضح لك بالضبط كيفية تطبيق المفاهيم لصالح عائلتك.

كما سمعت في الفيديو، فإن الأمية المالية هي الأزمة الاقتصادية الأولى في العالم، حيث تؤثر على أكثر من 5 مليارات شخص. فما هي الأمية المالية بالضبط؟

قال فريدريك دوغلاس: "بمجرد أن تتعلم القراءة، ستكون حرًا إلى الأبد." لو كان هذا في أوائل القرن العشرين، لكان لا يزال هناك الملايين من البالغين في أمتنا ممن لا يستطيعون القراءة. لم يكونوا أميين من الناحية الاقتصادية. لقد كانوا أميين غير متعلمين! تخيل كيف ستكون الحياة إذا لم تستطع قراءة زجاجة وصفة طبية. أو جدول الحافلة. أو بطاقة تقرير طفلك. لقد غيّر التعليم العام على مدى المائة عام الماضية ذلك. اليوم ليس من الشائع ألا يستطيع شخص ما القراءة. ولكن بطريقة ما لا يزال من المقبول أن يكون معظم السكان أميين من الناحية المالية. نحن هنا لتغيير ذلك. لقد قمنا بتأليف الكتاب ونقوم بإعطاء دروس مثل هذا الكتاب من أجل جعل الأمية المالية شيئاً من الماضي.

إليك بعض الحقائق الواقعية: 44% من الأمريكيين لا يستطيعون تغطية حالة طوارئ بقيمة 400 دولار. 9,333 دولار هو متوسط ديون بطاقات الائتمان للأسر التي تحمل أرصدة دائنة، والتي ستدفع 37,486 دولارًا في الفائدة على مدى 30 عامًا. 33% من البالغين الأمريكيين ليس لديهم أي مدخرات تقاعدية.

كيف يمكن حتى أن تكون هذه الإحصائيات ممكنة؟ يصبح كل ذلك منطقيًا عندما تعلم أن 28 ولاية فقط تجعل الطلاب يأخذون درسًا واحدًا على الأقل عن المال في المدرسة الثانوية - ومن بين تلك الولايات التي تفعل ذلك، فإنها لا تتناول سوى موضوعات مثل موازنة دفتر الشيكات. والتي - بالمناسبة - لم يعد جيل الألفية وجيل الألفية وجيل Z يستخدمونها بعد الآن! هل تعتقد أن هذا تعليم مالي كافٍ؟ ما هي النسبة المئوية للمدارس التي تدرس التربية الجنسية؟ لقد خمنت ذلك - إنها 50 من أصل 50. الشيء الوحيد الذي يمكنك أن تعرفه بنفسك يعلمونه. الشيء الوحيد الذي قد لا يمكنك أن تكتشفه بنفسك هو أنهم لا يعلمونه. لا يمكنك اختلاق هذا الأمر...

دعنا نقضي بضع دقائق في التعرف على قوة الفائدة المركبة. تشير قوة الفائدة المركبة إلى إمكانية نمو الأموال بمرور الوقت من خلال الاستفادة من سحر "الفائدة المركبة"، وهي الفائدة المدفوعة على مجموع الودائع بالإضافة إلى جميع الفوائد المدفوعة سابقًا. أو كما يقول زوي - فائدة على الفائدة.

قال أينشتاين ذات مرة: "الفائدة المركبة هي أعظم اكتشاف رياضي على الإطلاق." وقد أطلق عليها أيضًا أعجوبة العالم الثامنة...

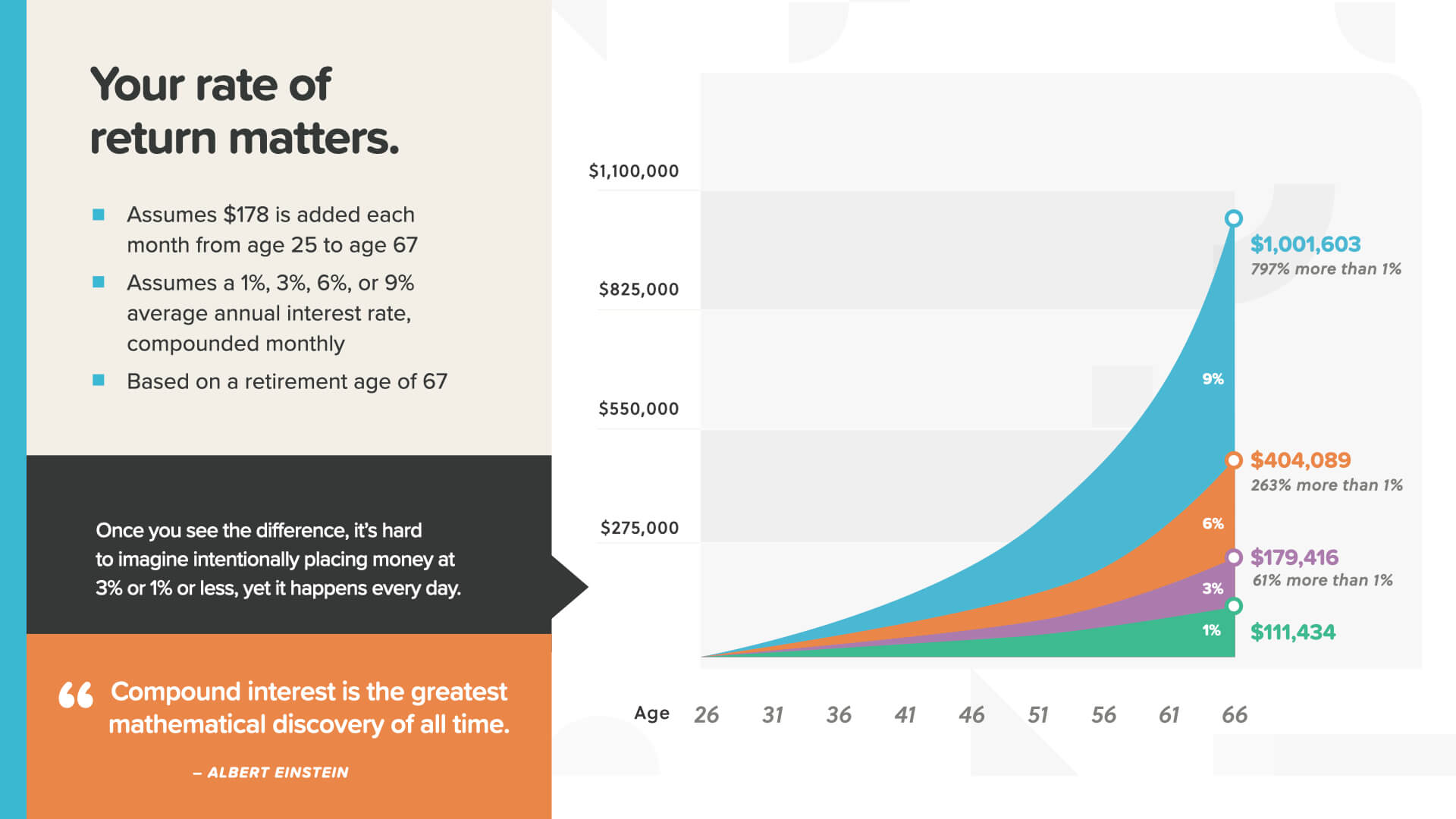

أحد أهم جوانب الفائدة المركبة هو معدل العائد. تحقق من هذا المثال حيث المبلغ المدخر شهريًا والوقت هو نفسه. التغيير الوحيد هو معدل العائد. إذا كنت قد ادخرت المال في هذا المثال بمعدل عائد 1% - النطاق الأخضر الصغير في أسفل الرسم البياني - فإن أموالك ستزيد قليلاً عن 100 ألف دولار. عند نسبة 3% - النطاق البنفسجي - سيكون المبلغ 179 ألف دولار. لكن انظر إلى النطاق الأزرق في الأعلى - بمعدل عائد 9% - سينتهي بك الأمر بأكثر من مليون دولار.

لنتحدث الآن عن القيمة الزمنية للمال. لا يمكنك أبدًا استعادة الوقت... أو المال الضائع. وهناك 3 خطوات عمل للاستفادة من القيمة الزمنية للمال. ابدأ الآن، ووفر بانتظام، وتحلى بالصبر. لنلقي نظرة على مثال...

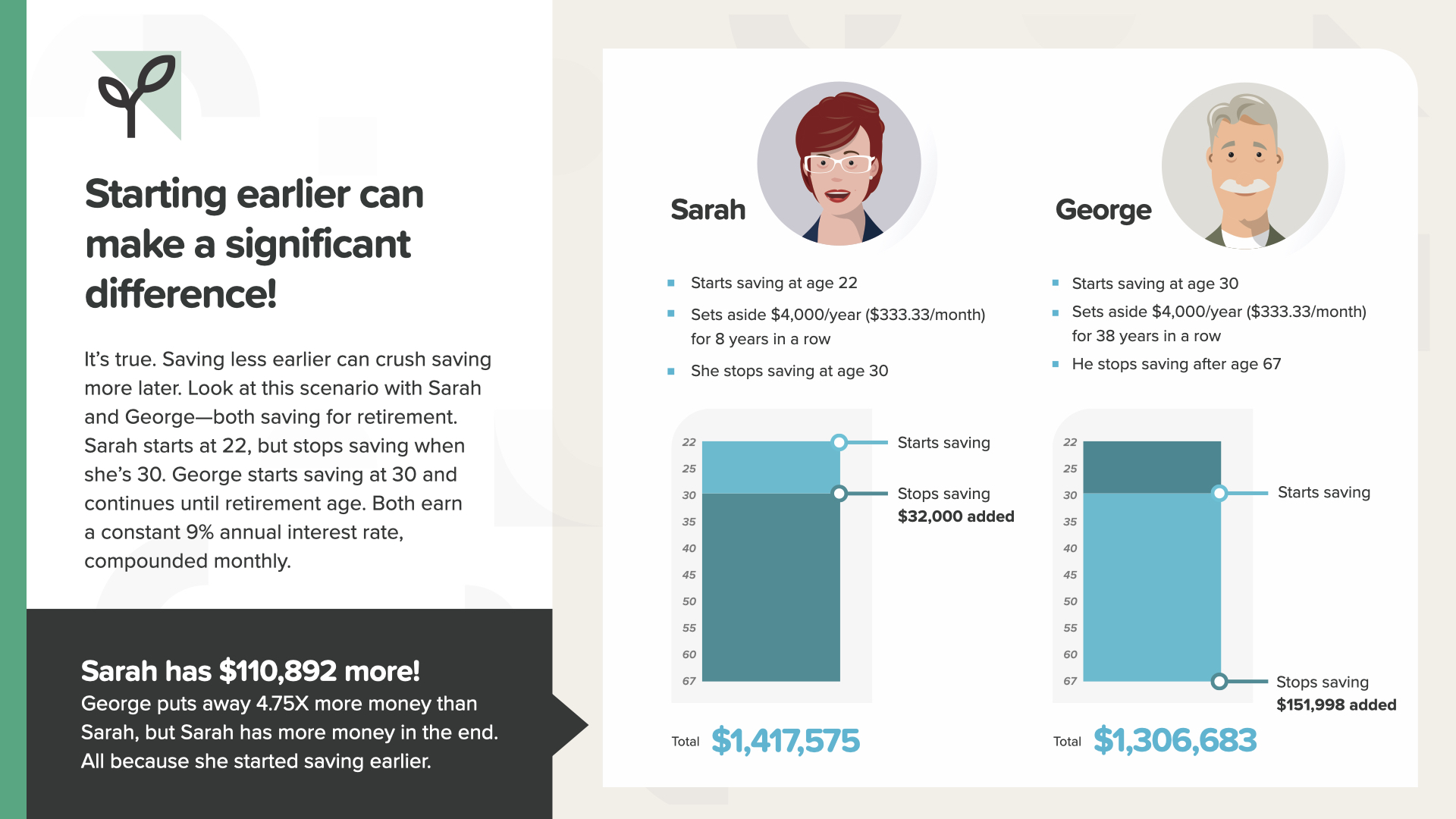

لدينا سارة وجورج هنا. بدأت سارة في الادخار في سن 22 عامًا. ولم يبدأ جورج في الادخار حتى بلغ 30 عاماً. كلاهما يدخر 4,000 دولار سنوياً. توقفت سارة عن الادخار بعد 8 سنوات. لكن جورج يدخر لمدة 38 عاماً على التوالي. انظر إلى مجموعهما - كلاهما فاز باللعبة. كلاهما "مخطئ"، لكن جورج ادخر ما يقرب من 5 أضعاف ما ادخرته سارة! كيف يمكن أن يكون ذلك؟ ذلك لأنه على الرغم من أن سارة توقفت عن الادخار بعد 8 سنوات، إلا أنها بدأت في الادخار مبكراً. لقد استفادت من القيمة الزمنية للنقود، وأحدثت فرقًا حاسمًا. لنلقِ نظرة على مثال آخر...

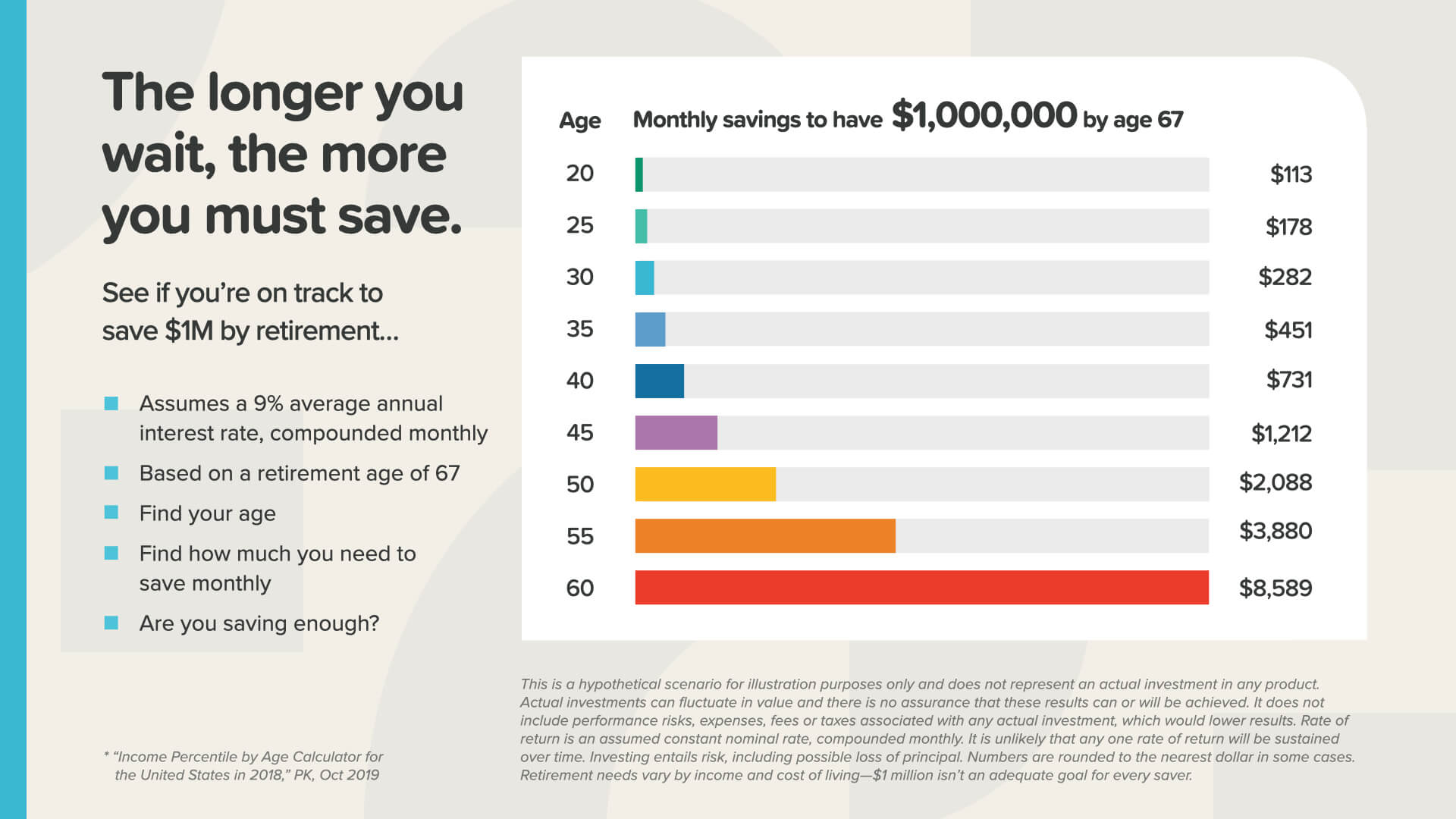

كلما طال انتظارك، كلما زاد المبلغ الذي يجب عليك ادخاره. انظر إلى المبلغ الذي تحتاج إلى ادخاره للحصول على مليون دولار في سن 67. في سن 25 عامًا، تحتاج فقط إلى ادخار 178 دولارًا شهريًا. الآن إذا لم تأخذ درسًا كهذا وانتظرت حتى سن 45 عامًا لتبدأ في الادخار، فإن هذا الرقم يقفز إلى أكثر من 1200 دولار شهريًا. وماذا لو انتظرت حتى سن 55 لبدء الادخار؟ يتضاعف الرقم إلى ما يقرب من 4,000 دولار شهرياً! المغزى من القصة هو - لم يفت الأوان أبداً للبدء في الادخار، ولكن من الأفضل دائماً أن تبدأ الآن. بالحديث عن البدء مبكراً... إليك مفهوم آخر قوي للاستفادة من القيمة الزمنية للمال.

20% فقط من الأطفال سيحصلون على ميراث. من منا اليوم يود أن يتأكد من أن أولاده - أو أحفاده - مستعدون للتقاعد؟

إذا كنت ترغب في إعطاء أطفالك مليون دولار عند تقاعدهم، فأيهما أكثر احتمالاً؟ إما أن تعطي كل واحد منهم مليون دولار نقدًا عندما يبلغون سن الرشد من مدخراتك - أو أن تضع خطة لوضع جزء من هذا المبلغ لكل طفل عندما يكونون صغارًا.

إليك طريقة للتفكير في الأمر... كم منكم اشترى سيارة مستعملة من قبل؟ هل نظرتم إلى أسعار السيارات المستعملة مؤخراً؟ دعوني أطرح عليكم سؤالاً: هل من غير المعقول أن يدفع شخص ما 2,500 دولار مقدمًا ويدفع 250 دولارًا شهريًا لمدة 4 سنوات لشراء سيارة مستعملة؟ والآن دعني أطرح عليك هذا السؤال: ما هو الأهم، سيارة مستعملة أم مستقبل طفلك؟

إذا أخذت نفس أموال "السيارات المستعملة"، فيمكنك استخدامها - والقيمة الزمنية للمال - لضمان حصول أطفالك على مليون دولار على الأقل عند التقاعد.

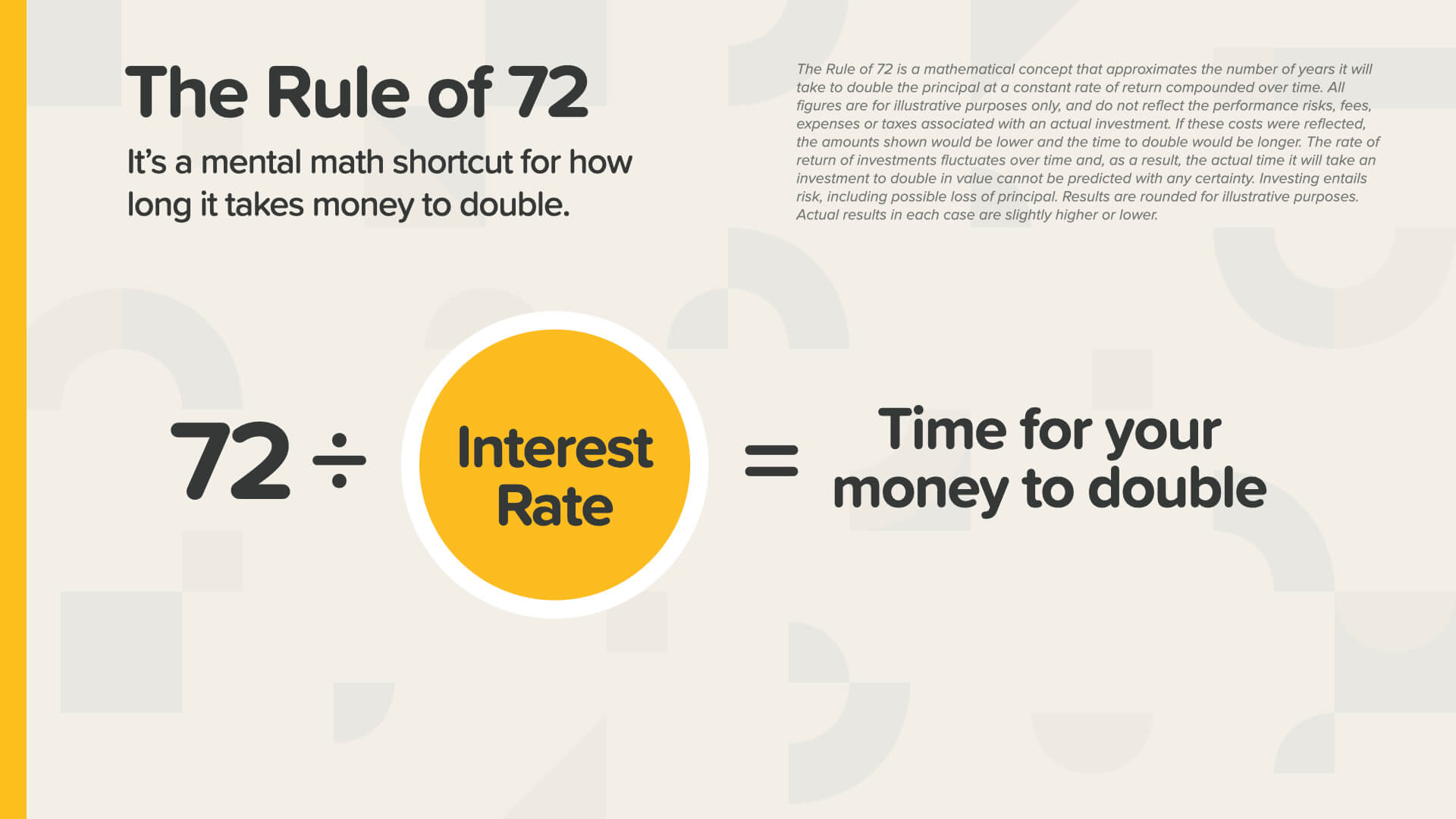

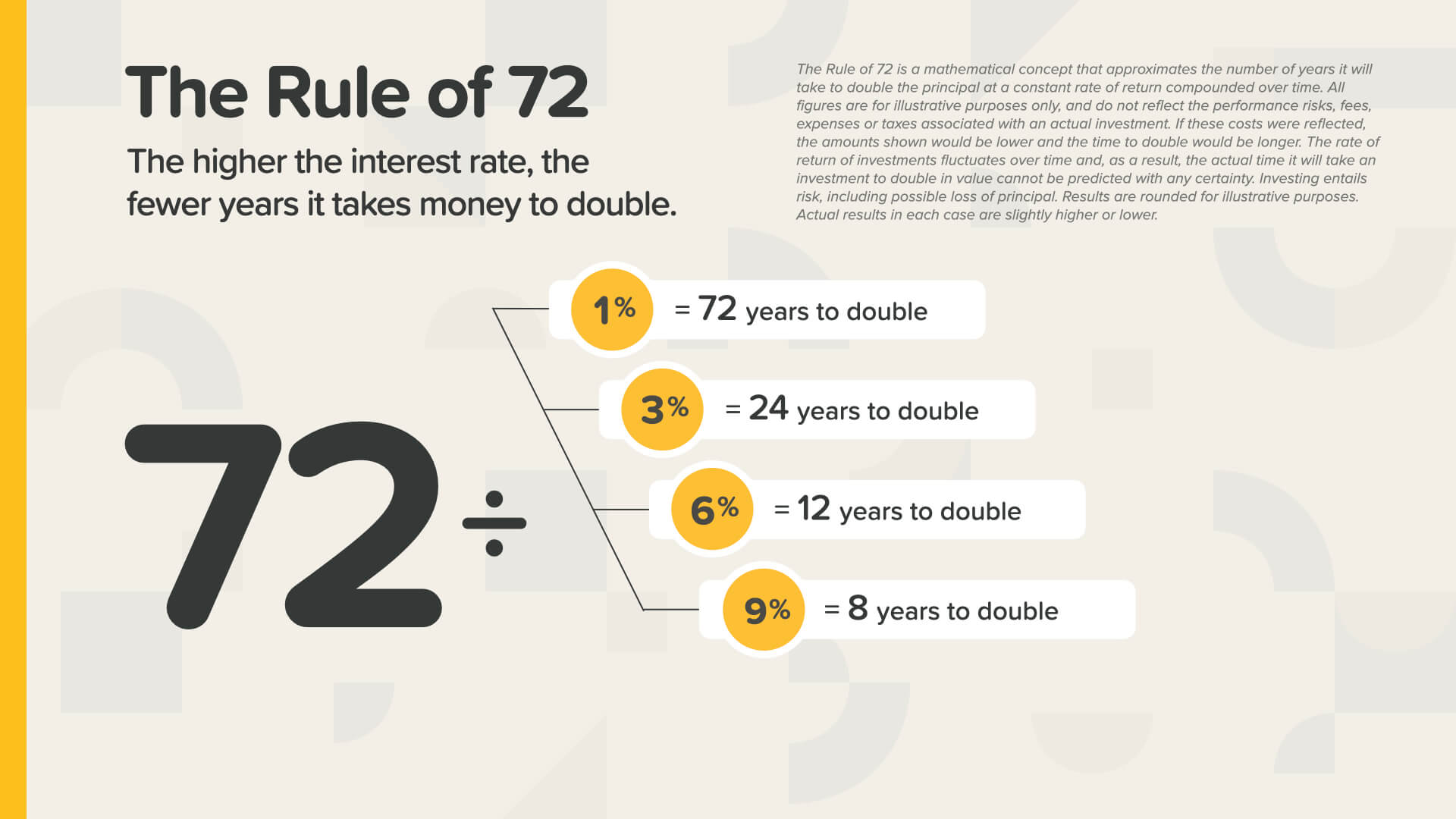

والآن، حان الوقت لتعلم قاعدة 72. هل سمع أحدكم بها من قبل؟ إنها اختصار رياضيات ذهنية غير معروفة يستخدمها الأثرياء منذ سنوات. من الضروري للغاية أن يتعلمها الجميع. لكن لا تقلقوا! إنها ليست معقدة.

ما عليك سوى قسمة أي معدل فائدة على الرقم 72 وسيخبرك بالمدة التي ستستغرقها أموالك لتتضاعف. إنه يعمل لصالحك إذا كنت تدخر المال. ولكنه يعمل ضدك إذا كنت تقترض المال.

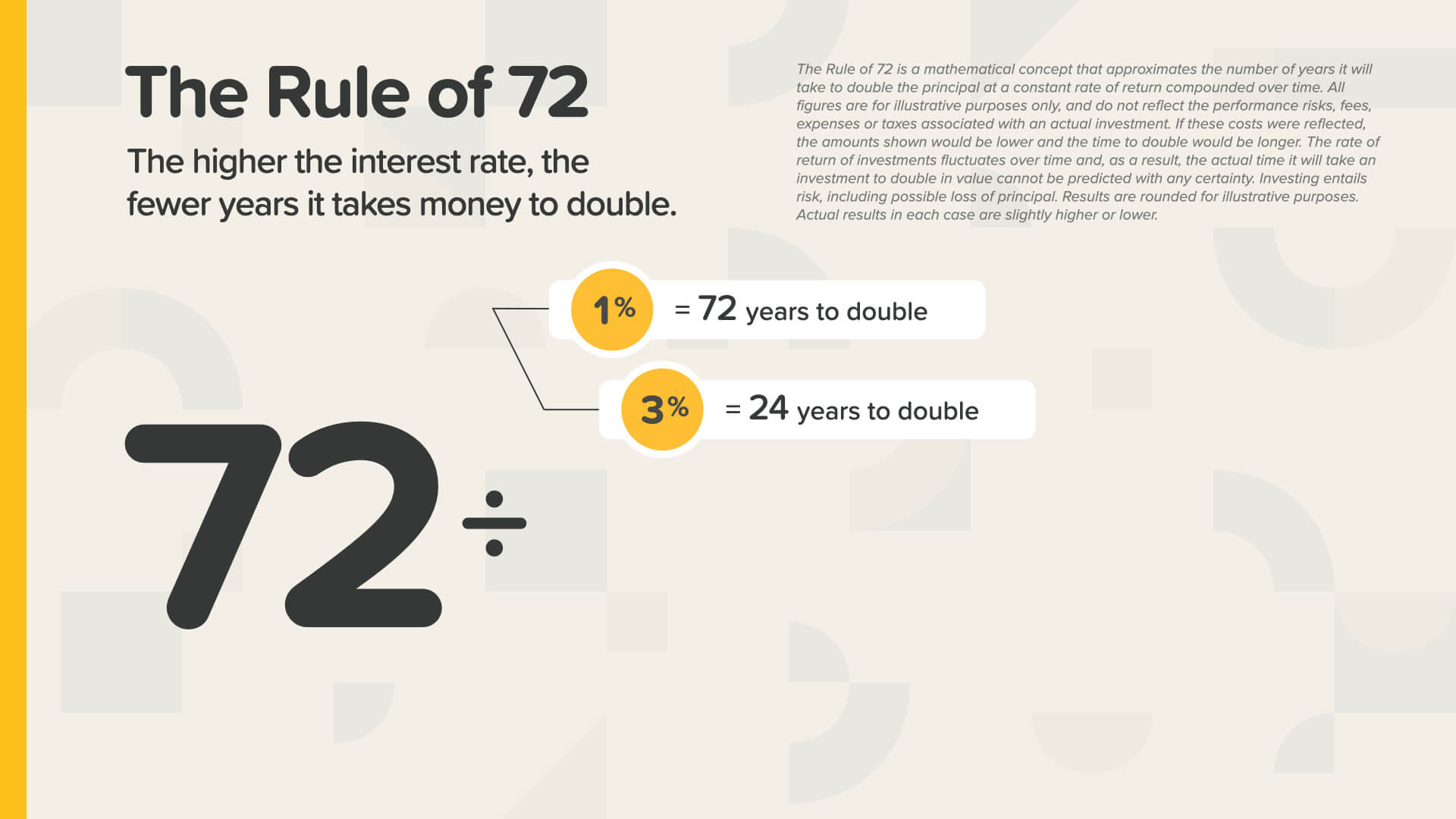

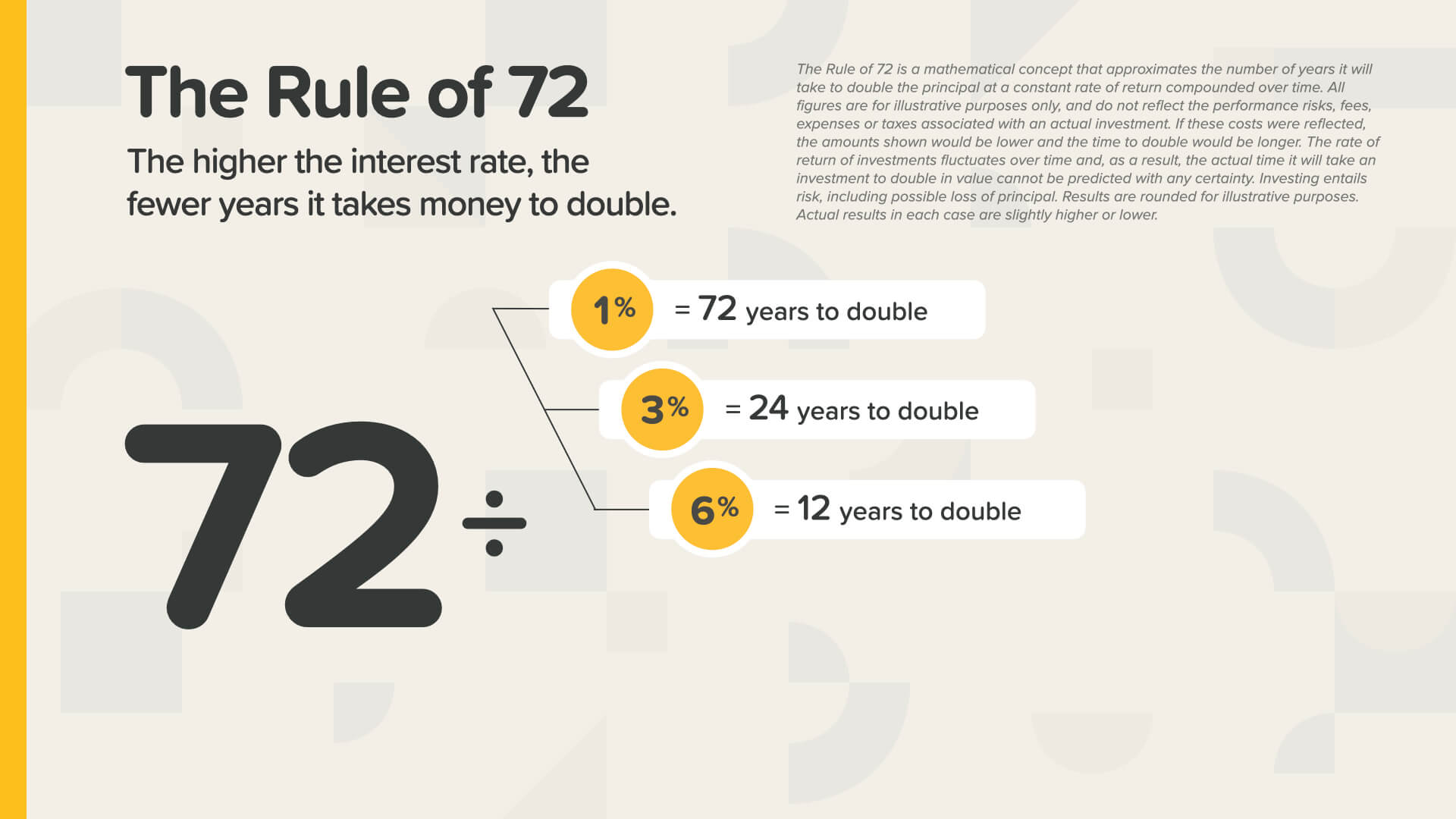

عند نسبة 1%، يستغرق الأمر 72 عامًا ليتحول الدولار الواحد إلى دولارين. هذا وقت طويل. هل يمكن لأي شخص أن يختار ذلك عن قصد؟ ومع ذلك غالباً ما يفعل الناس ذلك!

... بنسبة 3٪، تتضاعف أموالك كل 24 عامًا. هذا أفضل قليلاً - ولكن دعنا نواصل ...

... بنسبة 6%، أي أنه يتضاعف كل 12 عامًا...

... بنسبة 9%، كل 8 سنوات...

... وماذا لو كان بإمكانك الحصول على 12%؟ ستتضاعف أموالك كل 6 سنوات. هذا أفضل من ذلك!

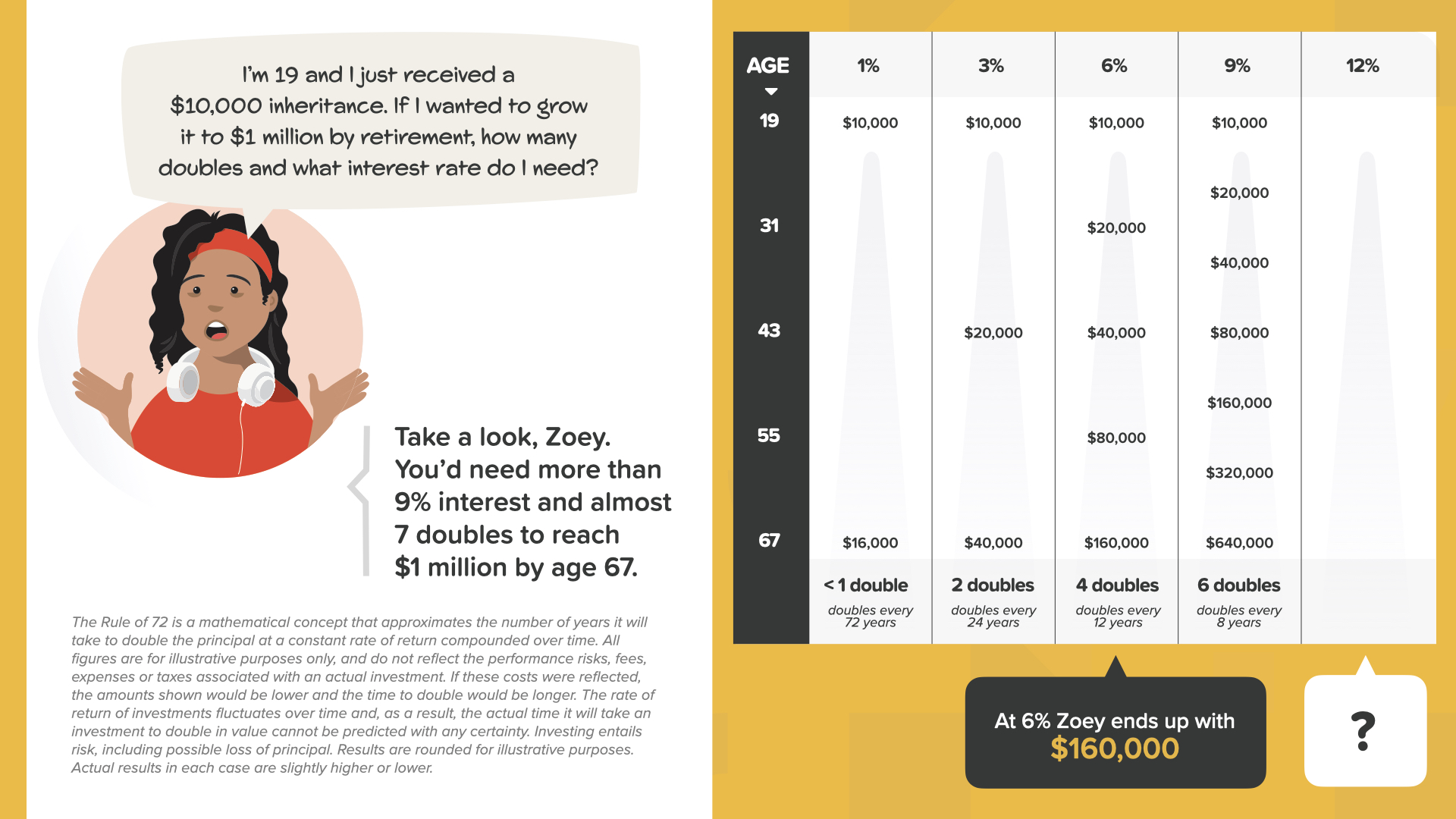

والآن في الكتاب، نعطي مثالاً لشابة بالغة - زوي - تتلقى ميراثًا قدره 10,000 دولار. إذا ادخرت تلك الأموال للتقاعد بمعدل عائد 6٪، سينتهي بها الأمر بـ 160,000 دولار. ولكن ماذا لو تمكنت من مضاعفة معدل العائد إلى 12%؟ خمن كم من المال ستحصل عليه في النهاية. قد يعتقد الكثير من الناس أن الإجابة ستكون 320,000 دولار - ضعف الفائدة، ومضاعفة المال. وسيكون ذلك رائعاً! لكن ما المبلغ الذي ستحصل عليه في الواقع؟ هل أنت مستعد؟

بمعدل عائد 12% من العائد، تحصل على 8 أضعاف بدلاً من 4 أضعاف، صدق أو لا تصدق، سينتهي بها الأمر بأكثر من 2.5 مليون دولار! إنه ضعف معدل العائد، ولكن 16 ضعف المال! هذه هي قوة الفائدة المركبة - ولهذا السبب عليك أن تعرف قاعدة 72! لهذا السبب نحن هنا اليوم!

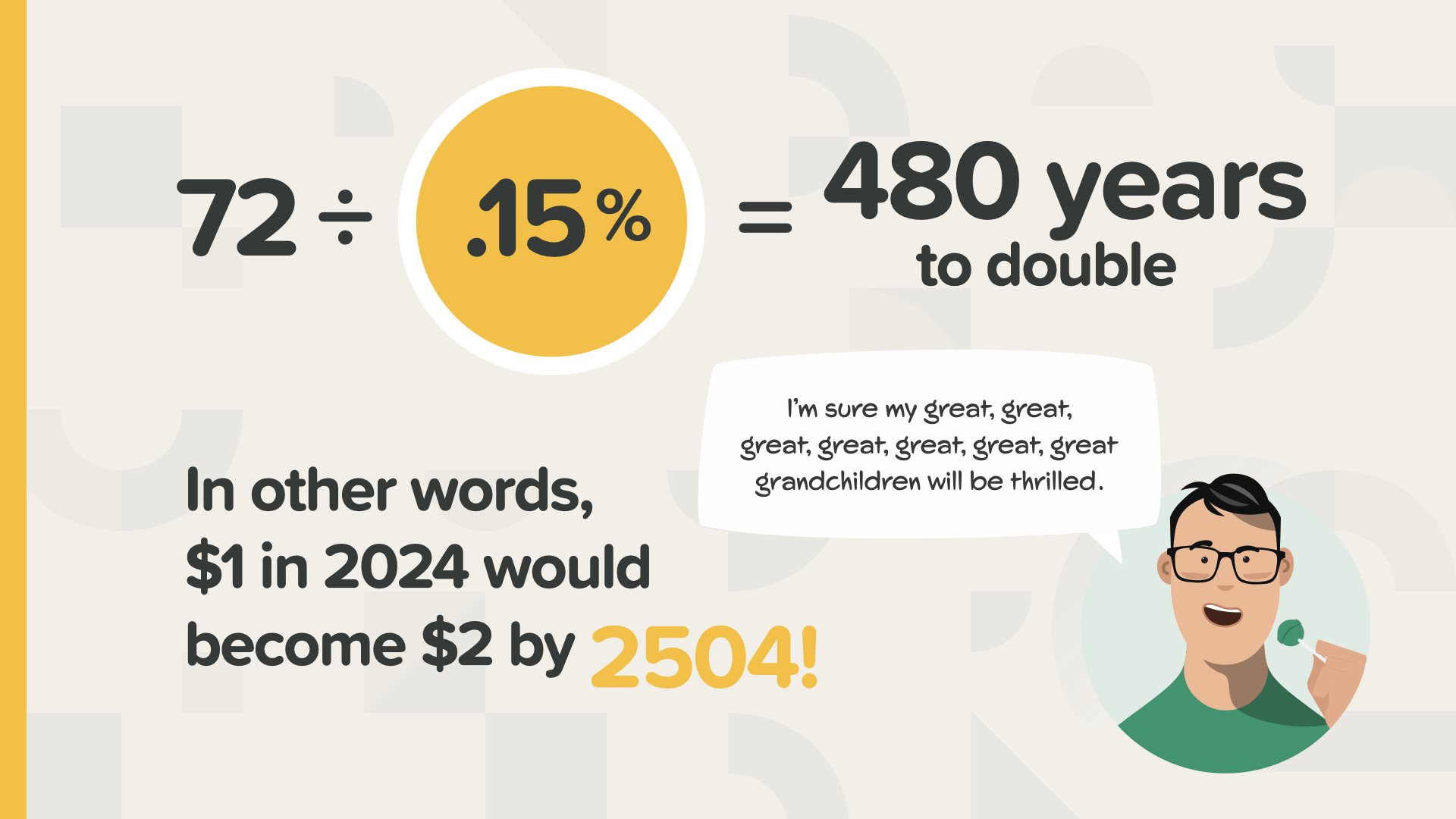

إليك طريقة أخرى للنظر إلى الأمر. إذا قمت بقسمة 0.15% على 72، فأنت تنظر إلى 480 سنة لتتضاعف أموالك. بحلول عام 2504! وكما يقول كلارك، فإن أحفاد أحفاد أحفاد أحفاد أحفاد أحفاد أحفاد أحفاد أحفاد أحفاده سيحبون ذلك.

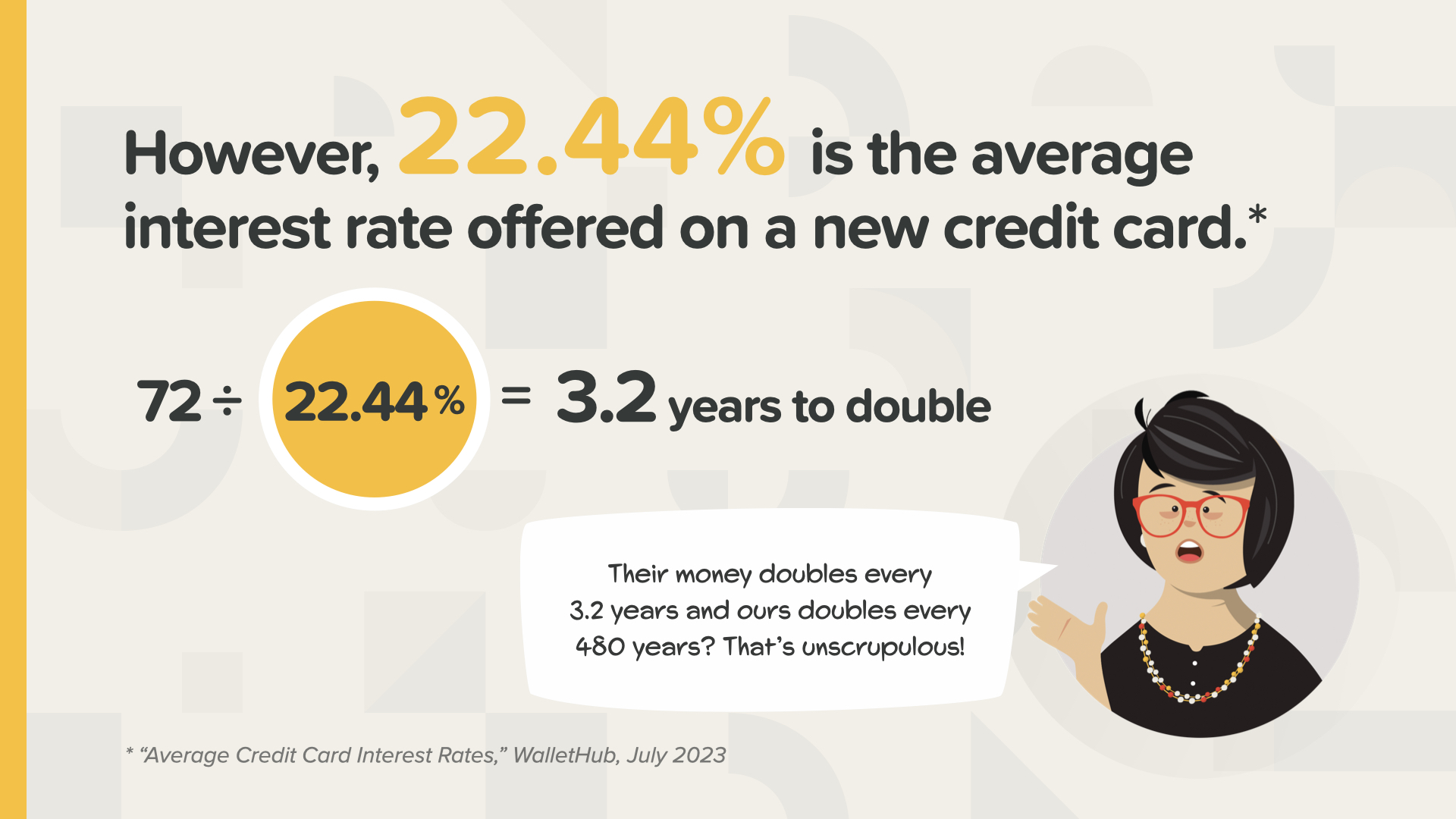

وحتى نكون واضحين، فإن نفس المكان الذي يمنحك 0.15% يمكن أن يتقاضى منك 22% أو أكثر مقابل بطاقة ائتمان. وهذا يعني أن أموالهم تتضاعف كل 3.2 سنة. الآن فهمت لماذا العنوان الفرعي للكتاب هو "توقف عن كونك أحمق". أنت بحاجة إلى معرفة كيف يعمل المال اليوم، وليس غداً - اليوم.

بالطبع، سيمنحك البنك بالطبع مصاصة مقابل تعبك في الانتظار في الطابور لإجراء الإيداع. ما هو صنفها عادةً؟ نعم-دُم دُم دُم. تذكر ذلك في المرة القادمة التي تأخذ فيها واحدة في طريقك للخروج. وكأنهم يحاولون أن يخبروك بذلك ولكنك لا تعرف الرمز. يجب أن تكون غبيًا غبيًا لتدخر أموالك في حساب يتضاعف كل 480 سنة بينما تتضاعف أموال البنك كل 3.2 سنة!

والآن بعد أن قمنا بتغطية بعض أهم المفاهيم المالية التي ينبغي تدريسها في المدارس ولكنها لا تُدرّس في المدارس، حان الوقت لتطبيقها. كما ترى، المعرفة بدون عمل لا معنى لها. عليك تطبيق هذه المفاهيم في حياتك!

هذه هي المجالات السبعة للتمويل الشخصي التي يحتاج الجميع إلى وضعها موضع التنفيذ...

المعلم رقم 1 هو التثقيف المالي. لهذا السبب أنت هنا اليوم!

الخطوة الأولى هي أن تصبح متعلماً مدى الحياة بالتعليم المالي. وبما أن هذه المعلومات لا يتم تدريسها في المدارس، فكيف تفعل ذلك؟ لقد بدأت بالفعل بحضور هذا الدرس اليوم. الطريقة الثانية هي أن تأخذ كتابنا إلى المنزل وتشاركه مع عائلتك. كيف يمكنك تعزيز معرفتك من هناك؟ أنا أقدم دروساً أخرى تفصّل هذه المعلومات أكثر. ولمزيد من المعلومات، اطلع على المدونة على موقعي الإلكتروني التي يتم تحديثها أسبوعياً بالمفاهيم المالية الهامة.

تتمثل الخطوة الثانية من التثقيف المالي في العمل مع متخصص مالي. أحد أسباب أهمية هذه الخطوة هو أن هناك منتجات مالية جديدة تماماً متاحة اليوم لم يسمع بها معظم الناس من قبل. وإلى جانب هذه المنتجات الجديدة وفوائدها، تأتي لغة جديدة. أنت بحاجة إلى شخص يتحدث هذه اللغة ويمكنه مساعدتك في التغلب على الضوضاء - شخص يعرف ما يمكن أن ينجح اليوم لمساعدتك في الوصول إلى أهدافك والمساعدة في ضمان عدم استغلالك. إذا كنت تعمل بالفعل مع شخص تعرفه وتثق به، فهذا رائع! فبعد هذا الصف ستكون مستعدًا جيدًا للتوجه إليه بأسئلة حول كيفية عمل استراتيجيتك. أما إذا كنت لا تعمل مع شخص ما، فأخبرني بعد انتهاء الدرس، ويمكننا استكشاف ما قد يبدو عليه العمل معًا!

بينما نبني استراتيجيتك المالية، مثل بناء منزل، علينا أن نبني على أساس متين. وحماية عائلتك وأموالك من الأمور غير المتوقعة أمر أساسي للغاية. أنت بحاجة إلى استراتيجية تكتمل ذاتيًا - حتى لو لم تكن موجودًا لإكمالها. لهذا السبب تبدأ الحماية المناسبة بالتأمين على الحياة.

59% فقط من الأمريكيين لديهم تأمين على الحياة، وحوالي نصف هؤلاء لديهم تأمين على الحياة. عندما يتعلق الأمر بالتأمين على الحياة، هناك سؤالان رئيسيان يُطرحان علينا طوال الوقت...

السؤال الأول هو: ما مقدار التأمين على الحياة الذي أحتاجه؟

يختلف الحساب من شخص لآخر، بناءً على وضعك. ومع ذلك، فإن القاعدة العامة هي أن تبدأ بحوالي 10 أضعاف دخلك السنوي.

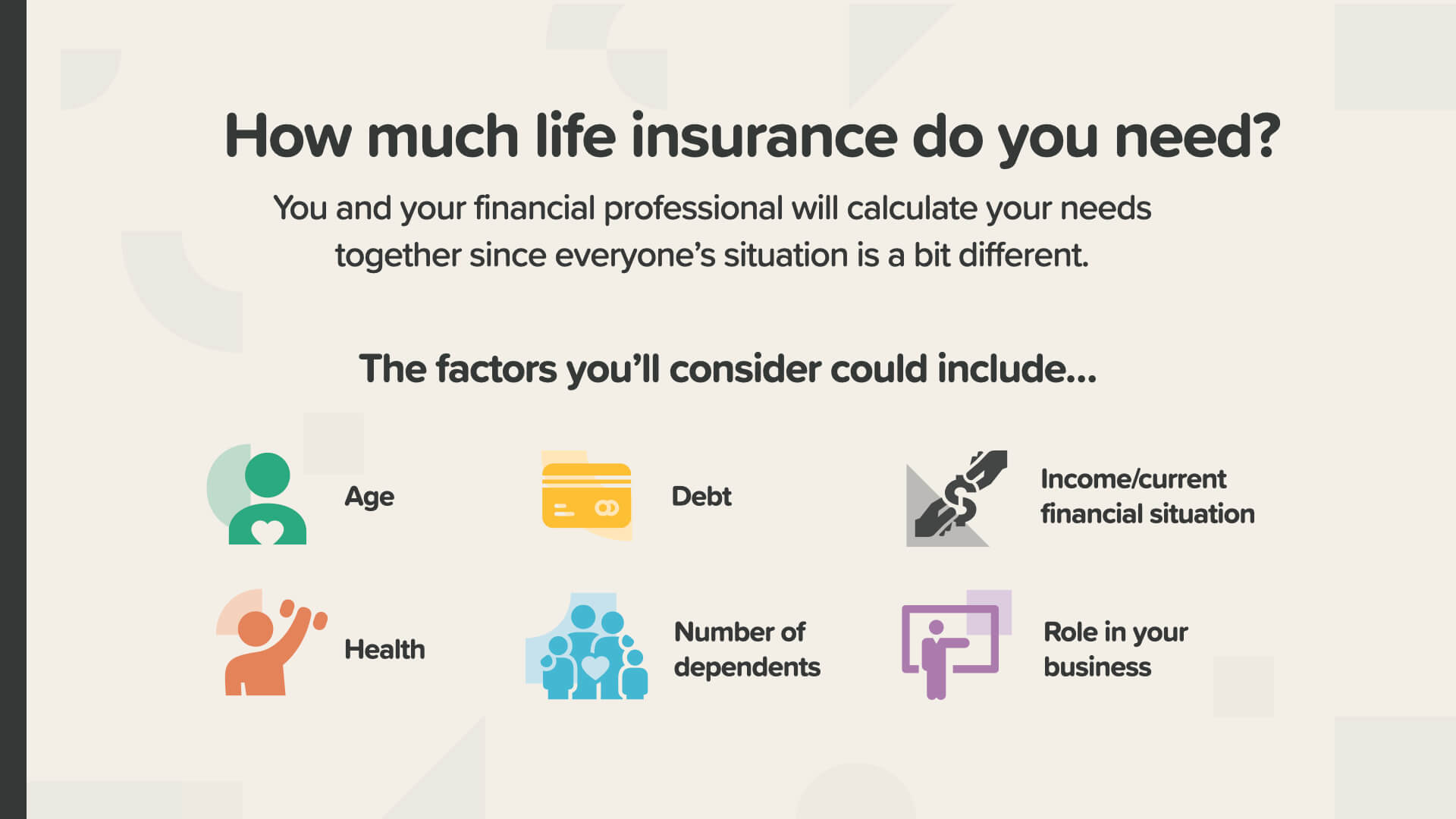

من هناك، نقوم بتعديل احتياجاتك من التأمين على الحياة بالزيادة أو النقصان بناءً على ظروفك الخاصة. نحن نأخذ في الاعتبار عوامل مثل العمر والرهن العقاري والصحة، وربما العامل الأكثر أهمية - عدد الأطفال الذين لديك وأعمارهم. إذا كان لديك مجموعة من الأطفال، فقد يكون رقمك أكثر من 10 أضعاف دخلك. إذا لم يكن لديك أطفال، فقد يكون الرقم أقل.

السؤال الثاني هو: ما نوع التأمين على الحياة الذي أحتاجه؟

هناك نوعان أساسيان من التأمين على الحياة: تأمين لأجل وتأمين دائم. جزء من الصناعة لا يبيع سوى التأمين لأجل ويعتقد أنك ستكون مجنونًا إذا اشتريت تأمينًا مؤقتًا. والجزء الآخر لا يبيع سوى التأمين الدائم ويعتقد أنك ستكون مجنونًا إذا اشتريت تأمينًا لأجل. فأيهما على صواب؟ الإجابة: لا هذا ولا ذاك! لأن أيهما قد تحتاج إليه يعتمد على ظروفك.

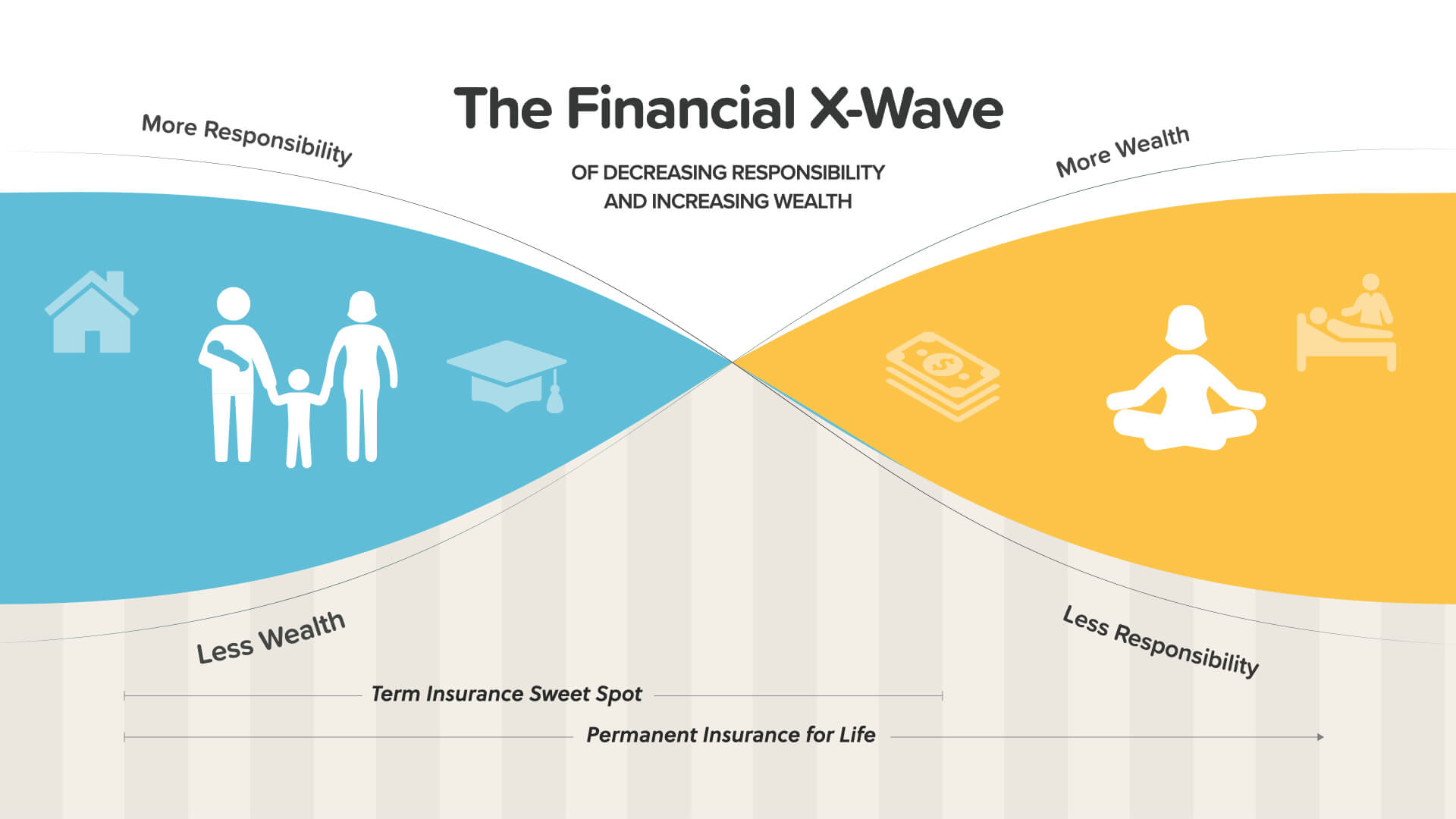

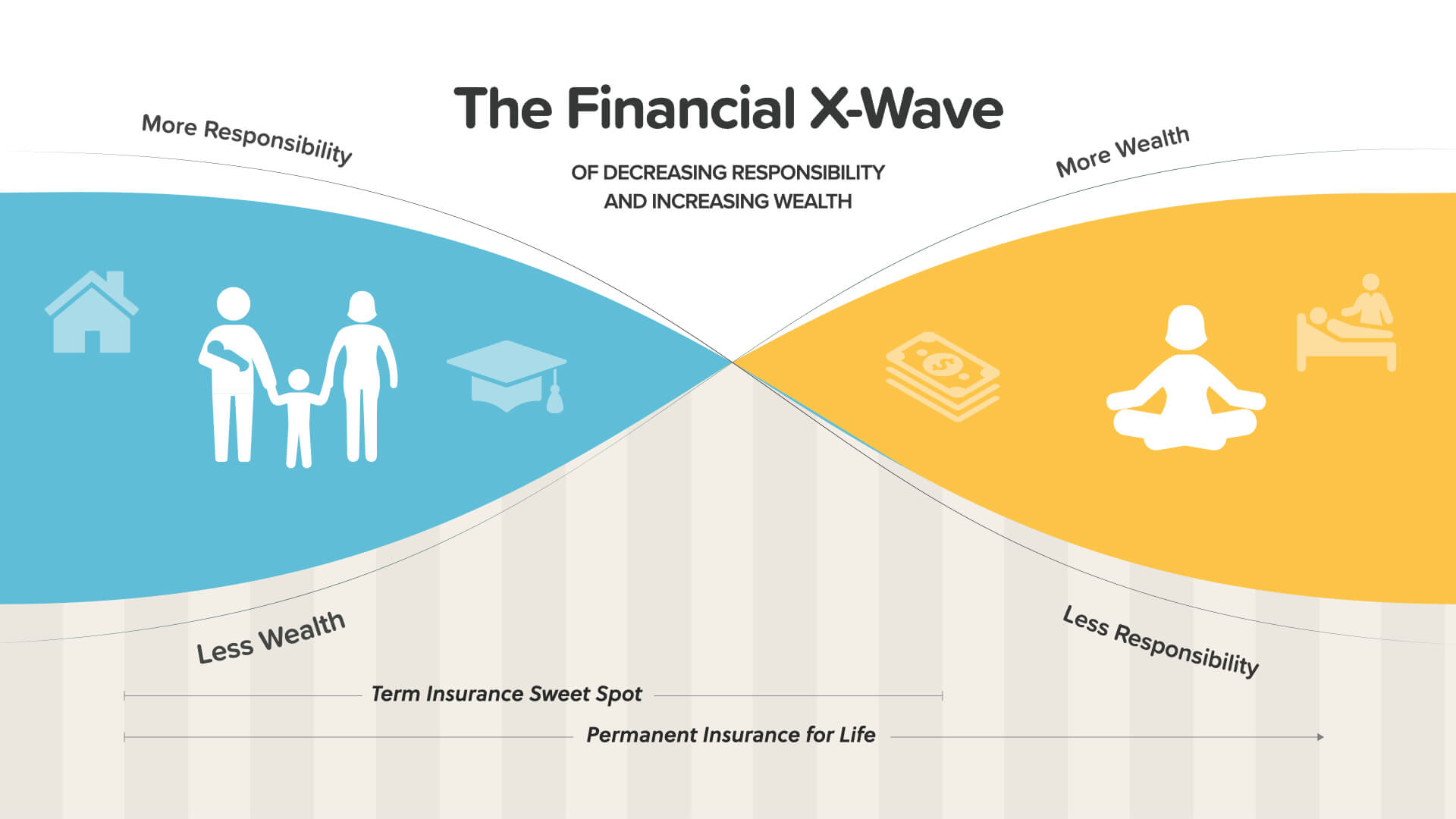

عندما تكون شاباً، تكون قد عملت لبضع سنوات فقط ولم تجمع الكثير من الثروة بعد. ومع ذلك، لديك الكثير من المسؤوليات. قد يكون لديك زوجة وأطفال صغار ورهن عقاري كبير. هذه هي النقطة المثالية للتأمين على المدى الطويل - فهو يوفر لك الكثير من التغطية مقابل مبلغ ليس بالكثير من الدولارات.

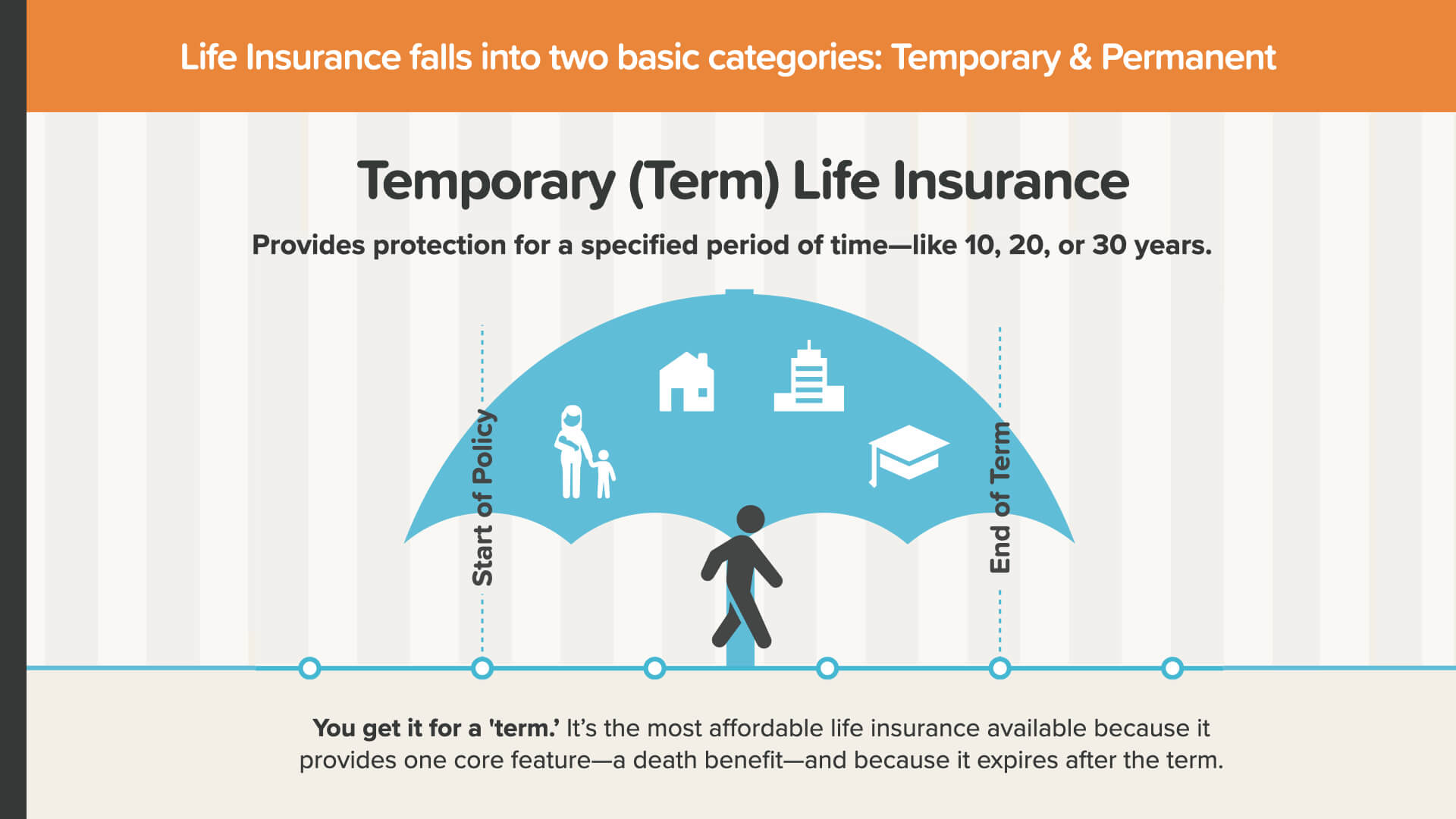

بوليصة التأمين محددة الأجل هي كذلك - فهي تمنحك تغطية لمدة محددة - ربما 10 أو 20 أو 30 عاماً. في حال وفاتك خلال تلك المدة، تحصل عائلتك على إعانة وفاة كبيرة معفاة من الضرائب. ومع ذلك، من الناحية الإحصائية، من غير المرجح أن تتوفى خلال تلك المدة... وبالتالي تنتهي صلاحية بوليصة التأمين الخاصة بك دون دفع أي شيء لعائلتك. لهذا السبب سيقول بعض الناس ألا تشتري تأميناً لأجل. ولكن هذا هو بالضبط السبب الذي يجعل مدة التأمين مناسبة لبعض العائلات. نظرًا لأن شركة التأمين لا تتقاضى رسومًا كبيرة على التأمين لأجل، فهي طريقة رائعة للحصول على الكثير من التغطية مقابل مبلغ صغير من الجيب.

كلما تقدمت في العمر، يجب أن تقل مسؤولياتك. ينخفض رهنك العقاري. وآمل أن يكون أطفالك قد غادروا المنزل. ولديك سنوات أقل من سنوات الكسب المحتملة لحمايتها. ومع تناقص مسؤولياتك، تزداد ثروتك. وهنا يأتي دور التأمين الدائم. وإذا قمت بذلك بشكل صحيح، يمكن أن يساعدك التأمين الدائم على زيادة ثروتك.

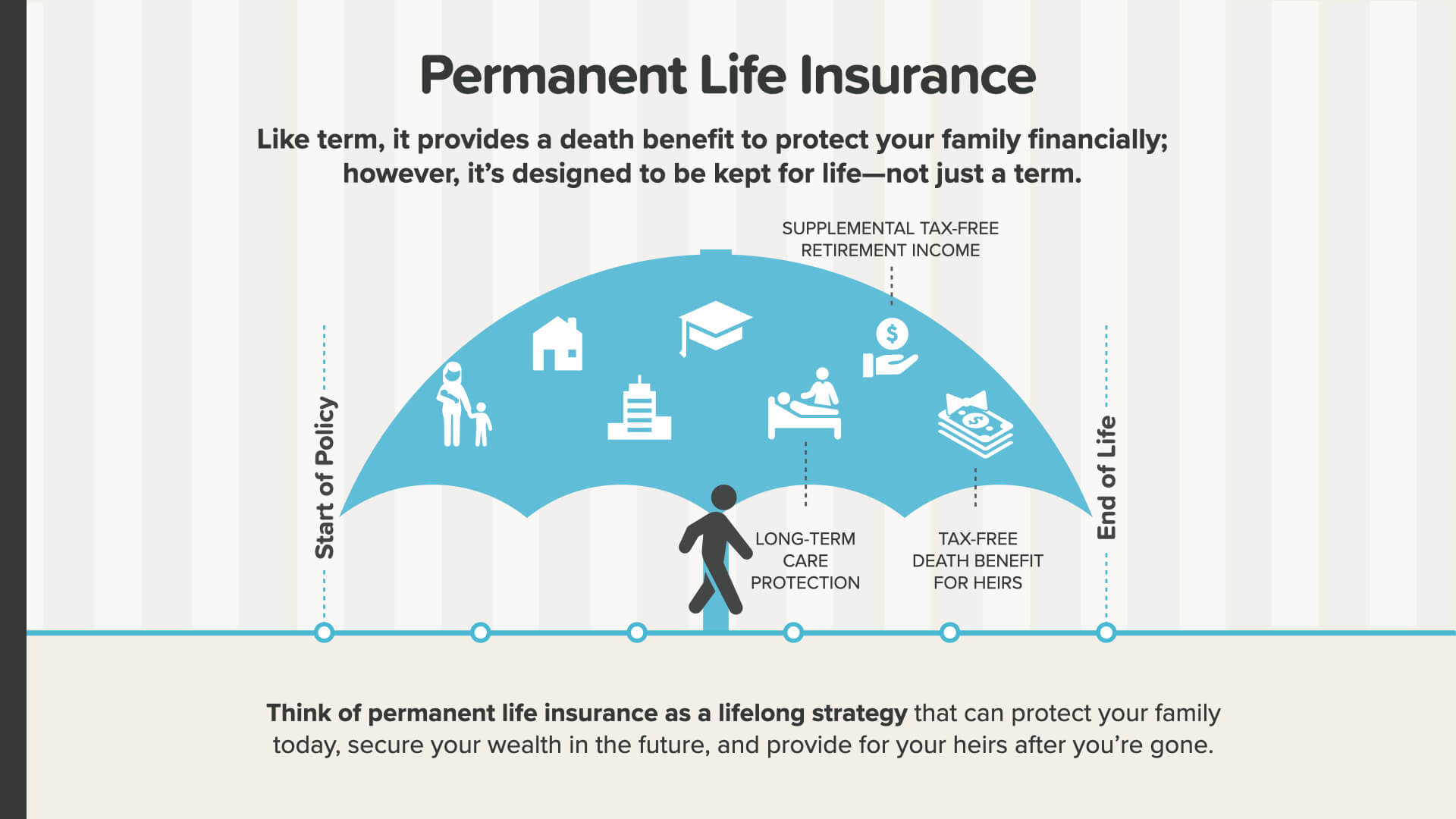

التأمين الدائم هو مجرد تأمين دائم، أي أنك تحتفظ به مدى الحياة. ولأن شركة التأمين تعلم أنها ستضطر يوماً ما إلى دفع تعويضات الوفاة، فإن التأمين الدائم يتطلب قسطاً أكبر. ولكن إلى جانب هذا القسط الأعلى تأتي مزايا إضافية يمكنك الاستفادة منها لتنمية ثروتك.

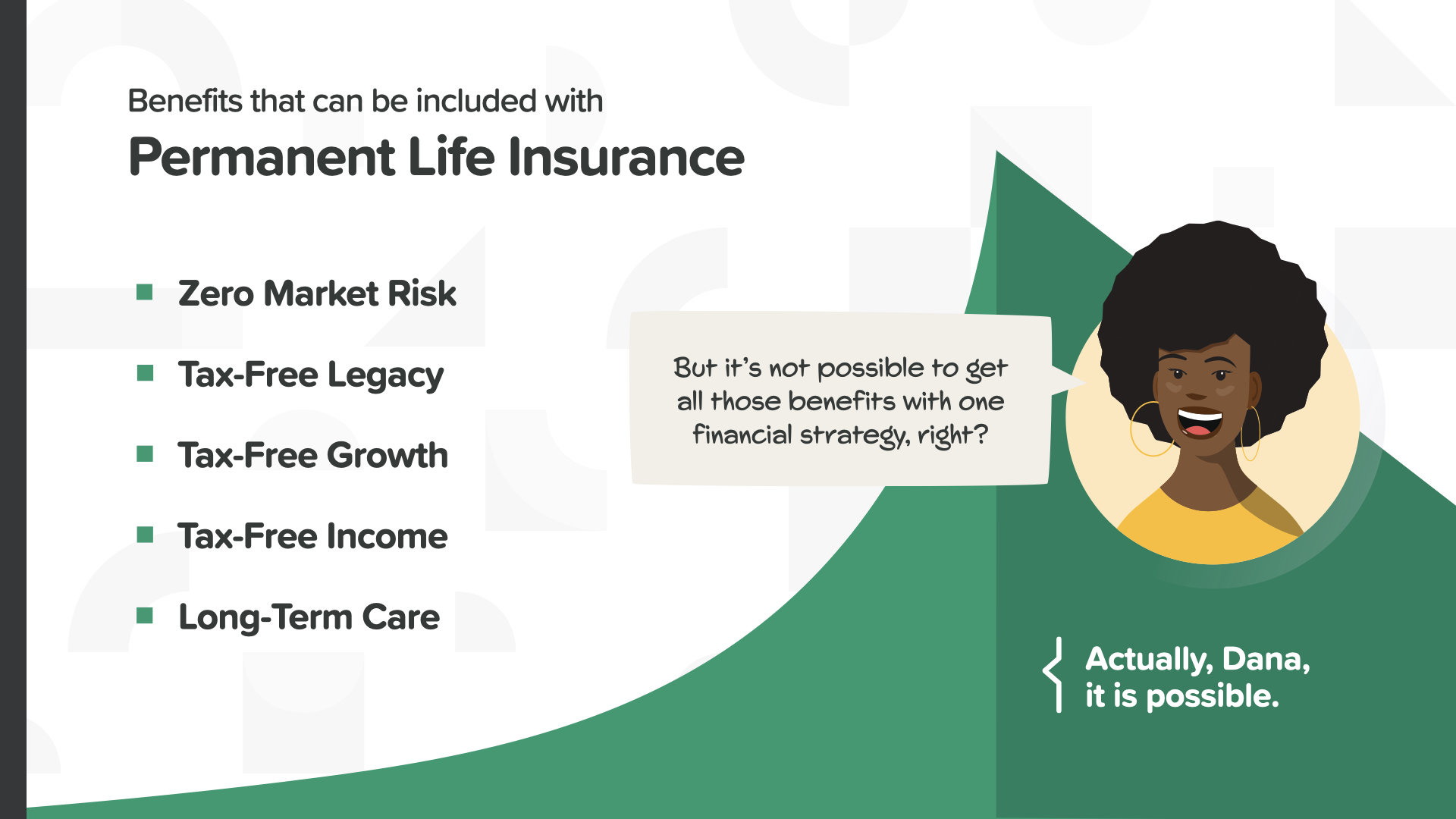

كما سنناقش في المعلم رقم 6، يمكن لأحدث أنواع التأمين الدائم أن تسمح لك بتنمية أموالك على أساس معفى من الضرائب وخالٍ من المخاطر، مما يساعدك على توفير دخل تقاعد معفى من الضرائب وطريقة آمنة لتنمية أموالك. إذًا... يمنحك التأمين الدائم أكثر من مجرد مزايا الوفاة - فهو يمنحك مزايا معيشية قوية.

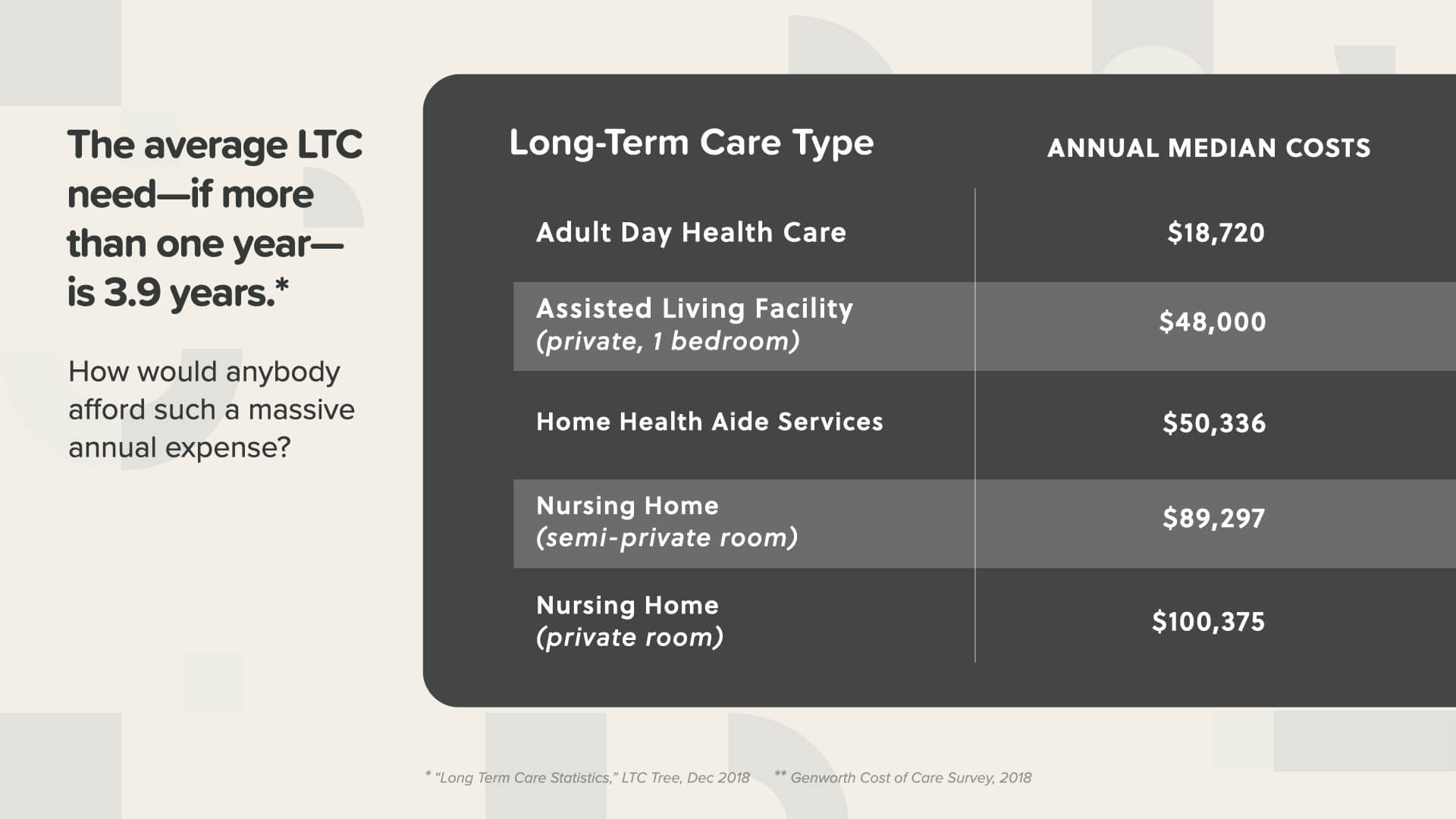

ومن بين هذه المزايا المعيشية الأخرى هي الرعاية طويلة الأجل - الرعاية طويلة الأجل. ما الذي يخطر ببالك عندما تسمع مصطلح "الرعاية طويلة الأجل"؟ أفكر في شخص مسن في دار رعاية المسنين. ومع ذلك، فإن 37% من الأشخاص الذين يحصلون على الرعاية طويلة الأجل هم دون سن 65 عاماً - لأن الأمراض والحوادث تحدث. لذا، فهي ليست فقط لكبار السن. كم عدد الأشخاص الذين يعرفون شخصًا تأثر بحالة رعاية طويلة الأجل؟ الحقيقة أن 70% منا سيحتاج إلى رعاية طويلة الأجل.

وإذا احتجنا إليها، فإنها مكلفة للغاية. يبلغ متوسط تكلفة دار رعاية المسنين حوالي 100,000 دولار في السنة. وإذا دخلت دار رعاية المسنين، فإن متوسط الإقامة في دار رعاية المسنين يبلغ حوالي عامين ونصف. لذا، فأنت تنظر إلى تكلفة إجمالية من جيبك الخاص تبلغ حوالي ربع مليون دولار. الآن، تتم معظم الرعاية في المنزل، حيث تكون أرخص بكثير. ولكن هناك مقايضة - إذا كنت بصحة جيدة بما يكفي للبقاء في المنزل، فإنك ستعيش لفترة أطول. لذا في كلتا الحالتين، أنت في مكان ما في حدود 200,000 دولار إلى 250,000 دولار في التكاليف التي تدفعها من جيبك الخاص. وهذا لا يغطيه التأمين الصحي أو الرعاية الطبية - لذا فالأمر متروك لك لدفع هذه التكاليف.

إذاً، كيف تحمي نفسك من هذا التهديد الذي يلوح في الأفق، وهو احتمال بنسبة 70% أن تدفع ما يصل إلى ربع مليون دولار من جيبك الخاص؟ الخيار الأول - الطريقة القديمة - هو شراء بوليصة تأمين تقليدية مستقلة للرعاية طويلة الأجل. تحميك هذه البوليصة من تهديدات الرعاية طويلة الأجل، ولكنها تأتي مع بعض العيوب الرئيسية. لقد تطرقنا بالفعل إلى أحدها - إذا كان هناك احتمال بنسبة 70% أنك ستحتاج إليها، فهناك احتمال بنسبة 30% أنك لن تحتاج إليها. لذا فإن لديك فرصة بنسبة 30% لإهدار عشرات الآلاف من الدولارات على شيء قد لا يفيد عائلتك بأي شكل من الأشكال. هذه عشرات الآلاف من الدولارات التي يمكنك استخدامها في التقاعد أو تركها لأطفالك...

الطريقة الجديدة هي الخيار 2 - وهي إحدى المزايا المعيشية الأخرى لوثائق التأمين الدائم الجديدة على الحياة. فبمقابل بضعة دولارات إضافية، يمكنك إضافة حماية الرعاية طويلة الأجل كراكب إلى بوليصة التأمين الدائم على الحياة. وبهذه الطريقة، إذا احتجت في أي وقت إلى رعاية طويلة الأمد، فستدفع بوليصة التأمين على الحياة الخاصة بك مقابل ذلك. وإذا كنت من بين ال 30% من الأمريكيين المحظوظين الذين لن يحتاجوا أبدًا إلى رعاية طويلة الأمد، فبدلاً من إهدار عشرات الآلاف على بوليصة تأمين لا تستخدمها، ستحصل عائلتك على مئات الآلاف من الدولارات كمزايا وفاة معفاة من الضرائب. هذا النوع من المعرفة هو ما نعنيه بالتخلص من الضوضاء وإيجاد ما يمكن أن يناسبك اليوم.

إذا كنت تعيش حاليًا من راتبك إلى راتبك - كما هو الحال مع الكثير من الناس اليوم - فقد يكون صندوق الطوارئ الخاص بك هو العازل الذي يساعدك على حمايتك من الكوارث المالية إذا حدث شيء ما.

القاعدة العامة لصندوق الطوارئ الخاص بك هي أن يكون لديك 3-6 أشهر من الدخل في متناول اليد. تحقق من هذه النماذج للدخل السنوي والمبلغ الذي ستحتاجه.

هناك قاعدتان لصندوق الطوارئ... القاعدة رقم 1 - صندوق الطوارئ الخاص بك مخصص فقط لحالات الطوارئ غير المتوقعة. هذا كل ما في الأمر. إنه ليس للهدايا أو العطلات أو التخفيضات. القاعدة رقم 2 - عندما تواجه تلك الحالة الطارئة التي لا مفر منها، استخدم صندوق الطوارئ الخاص بك. هذا هو الغرض منه. لا يمكنني أن أخبرك كم عدد الأشخاص الذين نراهم عندما يتعطل مكيف الهواء لديهم، يضعونه على بطاقة ائتمان حتى يتمكنوا من الحصول على أميال السماء. لذا، إذا لم يكن لديك صندوق طوارئ أو لم تستخدمه بشكل صحيح، فيمكنك أن تتورط أكثر في الديون، وهو ما يقودنا إلى المعلم رقم 4.

بمجرد أن تعمل مع أخصائيك المالي على تسوية الحماية المناسبة وصندوق الطوارئ الخاص بك، فقد حان الوقت للحديث عن إدارة ديونك - المعلم رقم 4. قبل أن تتمكن من الاستمتاع بالأمان المالي والاستقلال المالي بشكل كامل، ستحتاج إلى النظر في عادات الإنفاق الخاصة بك والسعي إلى تقليل ديونك وإزالتها في نهاية المطاف.

نكره أن نقول هذا، ولكن في ثقافتنا، فإن الديون هي أزمة كاسحة يكرسها مجتمع من المغفلين الذين تقودهم الرغبة في الإشباع الفوري. هذا كلام كثير، ولكنه صحيح! لا عيب في الاعتراف بأنك تعاني من مشكلة الديون، فهي واحدة من أكثر المخاطر التي تهدد مستقبلك المالي السليم.

يبلغ متوسط الدين الشخصي للأمريكي العادي 21,800 دولار أمريكي، دون احتساب الرهون العقارية، والكثيرون لديهم أكثر من ذلك بكثير. ولا تنس أن العديد من الأمريكيين يعانون من نوع من القلق المتعلق بالديون. عندما يتم التخلص من الديون، يمكننا الاستمتاع بالحياة بشكل كامل وأكثر حرية. لذا، إليك 5 نصائح للتخلص من الديون والبقاء بعيداً عن الديون... اعرف ما تدين به، ولا مزيد من المدفوعات المتأخرة، وسدد ديونك المتأخرة، وطارد ديونك ديناً تلو الآخر، وتوقف عن فرض الرسوم وإلغاء الاشتراكات غير المستخدمة، وفكر في إعادة تمويل الرهن العقاري.

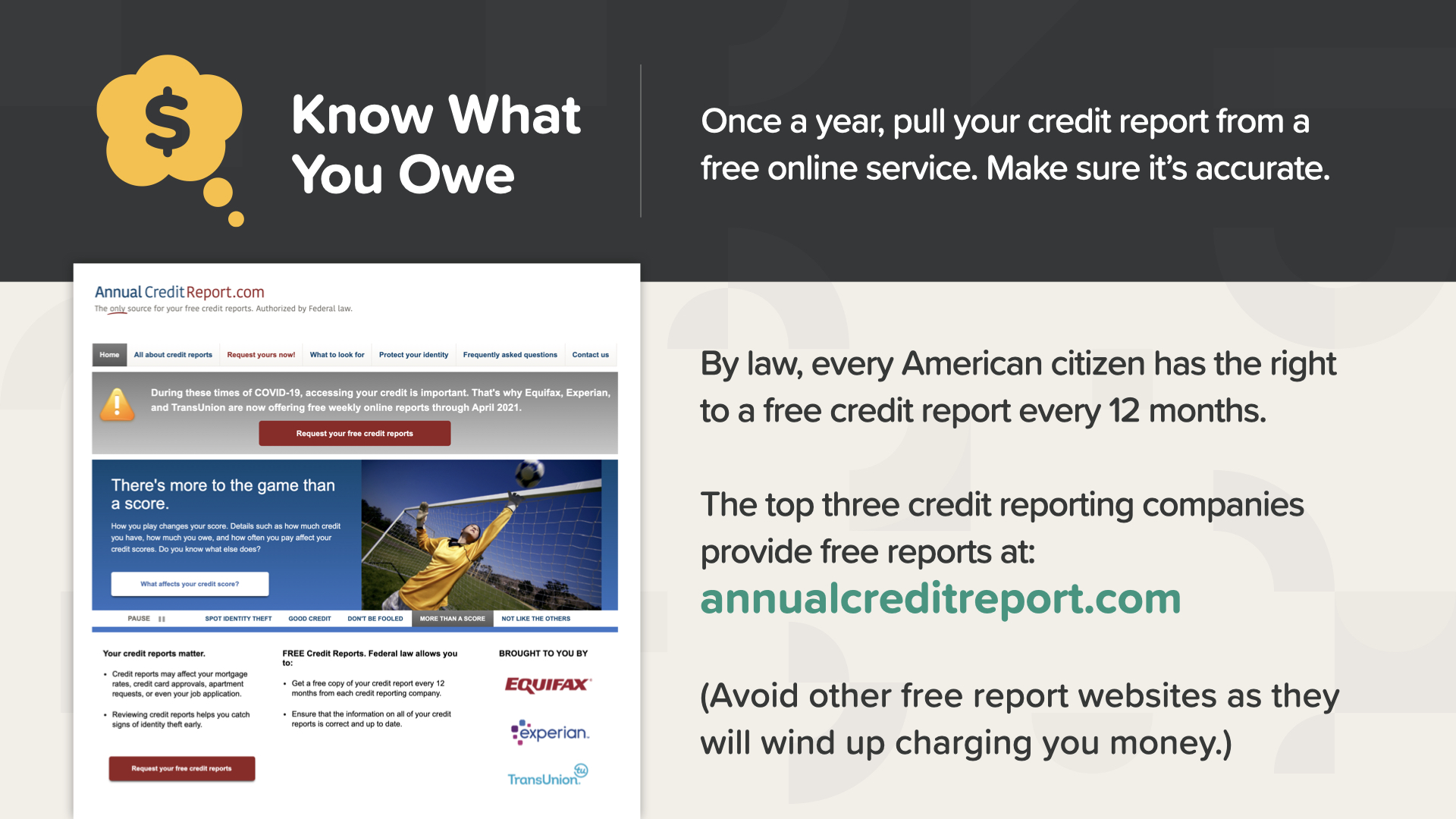

ربما سمعت أنه بموجب القانون، يحق لكل أمريكي الحصول على تقرير ائتماني مجاني كل 12 شهرًا. يقع الكثير من الناس في خطأ البحث في جوجل عن "تقرير الائتمان السنوي". عندما يفعلون ذلك، يتم خداعهم لإدخال معلومات بطاقتهم الائتمانية للاشتراك في نسخة تجريبية مجانية لخدمة مراقبة الائتمان. وبالطبع، ينسون إلغاء الخدمة بعد انتهاء الفترة التجريبية المجانية، ويقعون الآن في مزيد من الديون في الوقت الذي كانوا يحاولون فيه الخروج من الديون في المقام الأول! فقط اذهب مباشرةً إلى الموقع الإلكتروني: annualcreditreport.com للحصول على كشف حسابك.

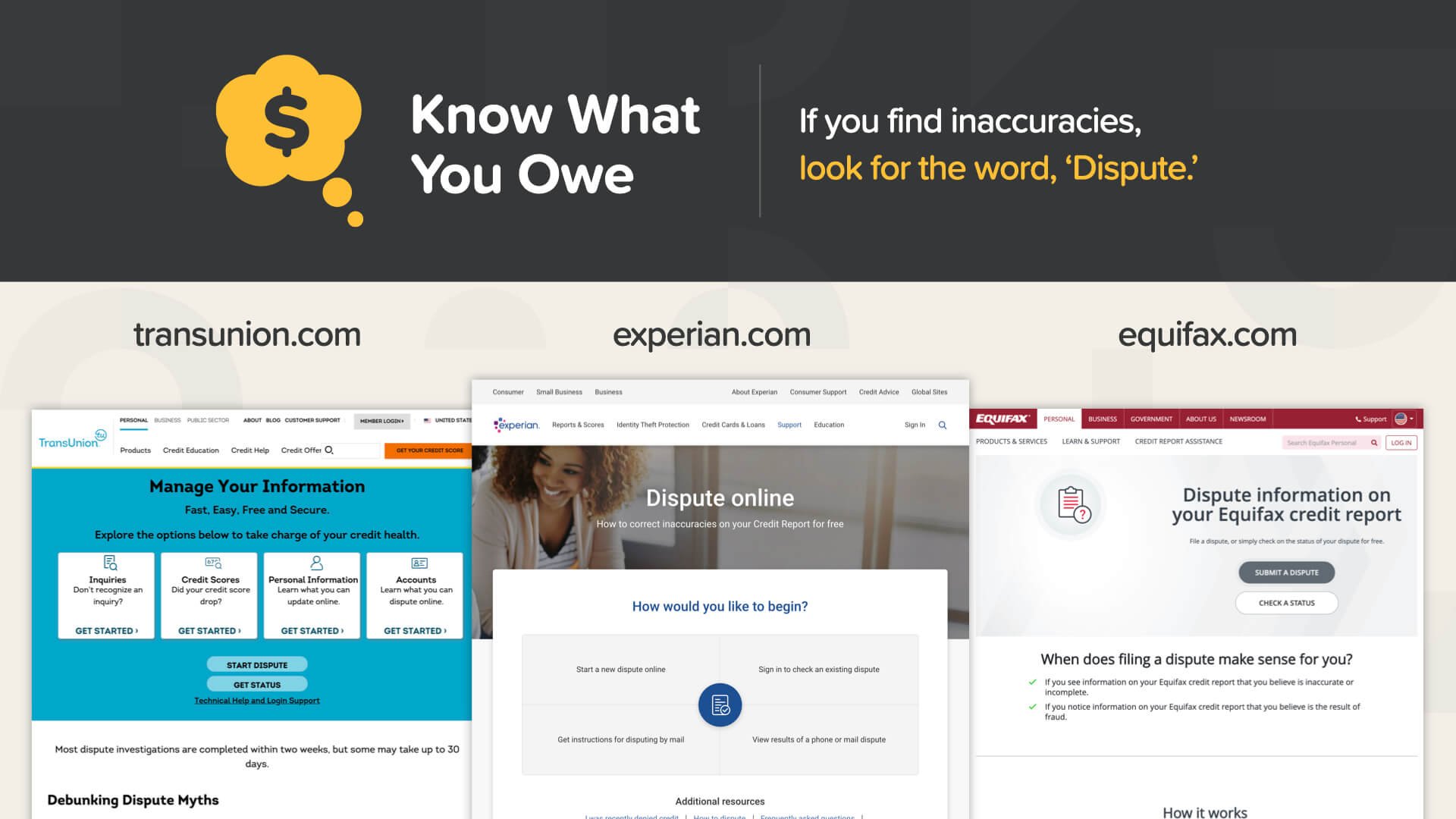

وفقًا للجنة التجارة الفيدرالية، فإن 79% من جميع التقارير الائتمانية بها أخطاء. لذلك من المهم التحقق من تقريرك بشكل دوري بحثاً عن الأخطاء... أو حتى سرقة الهوية. بمجرد زيارة الموقع الإلكتروني: annualcreditreport.com، سيتم توجيهك إلى المواقع الإلكترونية لمكاتب الائتمان الثلاثة - ترانس يونيون وتجربة وإكويفاكس. على هذه المواقع، يمكنك التحقق من عدم الدقة وتقديم اعتراض على الفور.

تساعدك معالجة ديونك على زيادة التدفق النقدي لديك، وهو المعلم رقم 5. عندما تخفض ديونك، يكون لديك المزيد من الدخل لاستخدامه. ولكن ما هي بعض الطرق الأخرى لزيادة التدفق النقدي إلى جانب التخلص من الديون؟ إحدى الطرق هي كسب المزيد من المال عن طريق إنشاء عمل جانبي أو بدء عمل تجاري. هناك أيضًا أشياء يمكنك القيام بها لجعل الأموال التي تحصل عليها تذهب إلى أبعد من ذلك.

دعنا نتناول 4 نصائح لزيادة التدفق النقدي بسرعة، ونبدأ بأول نصيحتين. الطريقة الأولى لمساعدتك على زيادة التدفق النقدي بسرعة هي إنشاء ميزانية. كان عليك القيام بذلك يدويًا باستخدام دفتر الأستاذ أو جدول بيانات. أما الآن فهناك عدد كبير من التطبيقات الرائعة التي تساعدك على إنجاز العمل المتعلق بالتخطيط والتتبع وإعداد ميزانيتك. ابحث في مراجعات جوجل، واقرأ، ثم قم بتنزيل تطبيقين واعثر على التطبيق الذي يناسبك. ثانياً، يجب عليك تقييم التأمين على منزلك وتأمين سيارتك. والآن، إذا كنت سائقاً سيئاً، فربما ترغب في الحفاظ على خصم منخفض. ولكن إذا كنت تعتبر نفسك سائقاً محترماً، فعليك التفكير في التحول إلى خصم أعلى مما قد يساعدك على خفض أقساط التأمين وتحرير أموال يمكنك استخدامها لبناء ثروة.

يجب عليك أيضًا التفكير في المكان الذي تحتفظ فيه بمدخراتك وصندوق الطوارئ. لا يعني احتفاظك ببعض الأموال النقدية السائلة والمتاحة أن هذه الدولارات يجب أن تكون أموالاً ميتة. وأخيراً، تأمين الرهن العقاري الخاص. تأمين الرهن العقاري الخاص مطلوب من قبل معظم مقرضي الرهن العقاري عندما يختار أصحاب المنازل وضع دفعة أولى منخفضة على المنزل. ومع زيادة رأس المال في عقارك، يمكنك أن تصل إلى مرحلة لا تكون مطالباً فيها بالحفاظ على تأمين الرهن العقاري الخاص. إليك أمرًا مثيرًا للاهتمام - عندما تفوتك دفعة رهن عقاري، يكون المقرض جيدًا حقًا في الاتصال بك لتعويضك في أسرع وقت ممكن. ولكن أليس من المضحك أنه عندما تكون مؤهلاً لإلغاء التأمين على مديري المشتريات من رهنك العقاري، فإن الهواتف تكون صامتة؟ لذا، راقب سعر منزلك وحدد تذكيرًا لإجراء مكالمة لإسقاط التأمين على مديري المشتريات بمجرد أن تكون مؤهلاً لذلك.

والآن بعد أن حررت كل هذا التدفق النقدي الإضافي، حان الوقت لتوظيفه في بناء ثروة للمستقبل.

هناك 4 تهديدات يجب على كل باني ثروة أن يتغلب عليها. اعتبرهم أعداءك في بناء الثروة. سيأتيك كل واحد منهم من اتجاه مختلف. وللتغلب عليها، سيتعين علينا معالجتها كل على حدة. لنبدأ بأحد أسوأها - التسويف. أحب هذا الاقتباس - "المماطلة هي الشكل المفضل لدينا من أشكال تخريب الذات." إذن كيف يمكنك التوقف عن المماطلة؟ ابدأ باستخدام HowMoneyWorks: توقف عن المماطلة - اقرأه مع عائلتك واستخدمه كنقطة انطلاق لاتخاذ الإجراءات اللازمة.

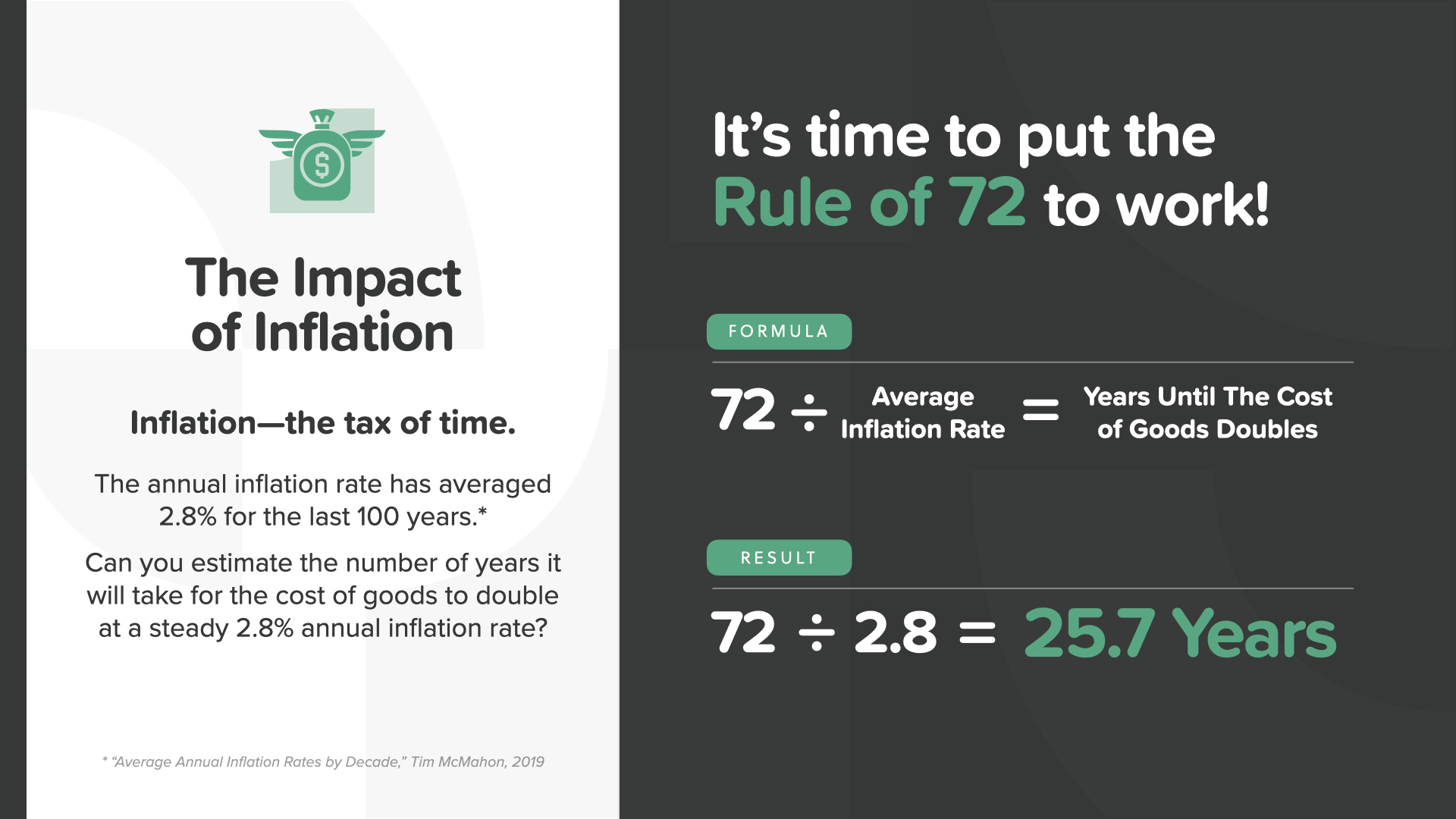

يُعرف التضخم أيضًا باسم "ضريبة الوقت". فوفقًا للحكومة، بلغ متوسط معدل التضخم السنوي 2.8% خلال المائة عام الماضية. لنطبق قاعدة 72 على التضخم. إذا قمنا بقسمة 72 على 2.8، يمكننا أن نرى أن قيمة دولاراتنا تنخفض إلى النصف كل 25.7 سنة. كثير من الناس - ربما حتى أنت - يدخرون أموالهم في حسابات أقل من معدل التضخم. لا عجب أن الناس في مثل هذه الحالة المالية السيئة. الآن يمكنك أن ترى لماذا نقول على غلاف الكتاب "توقف عن كونك أحمق".

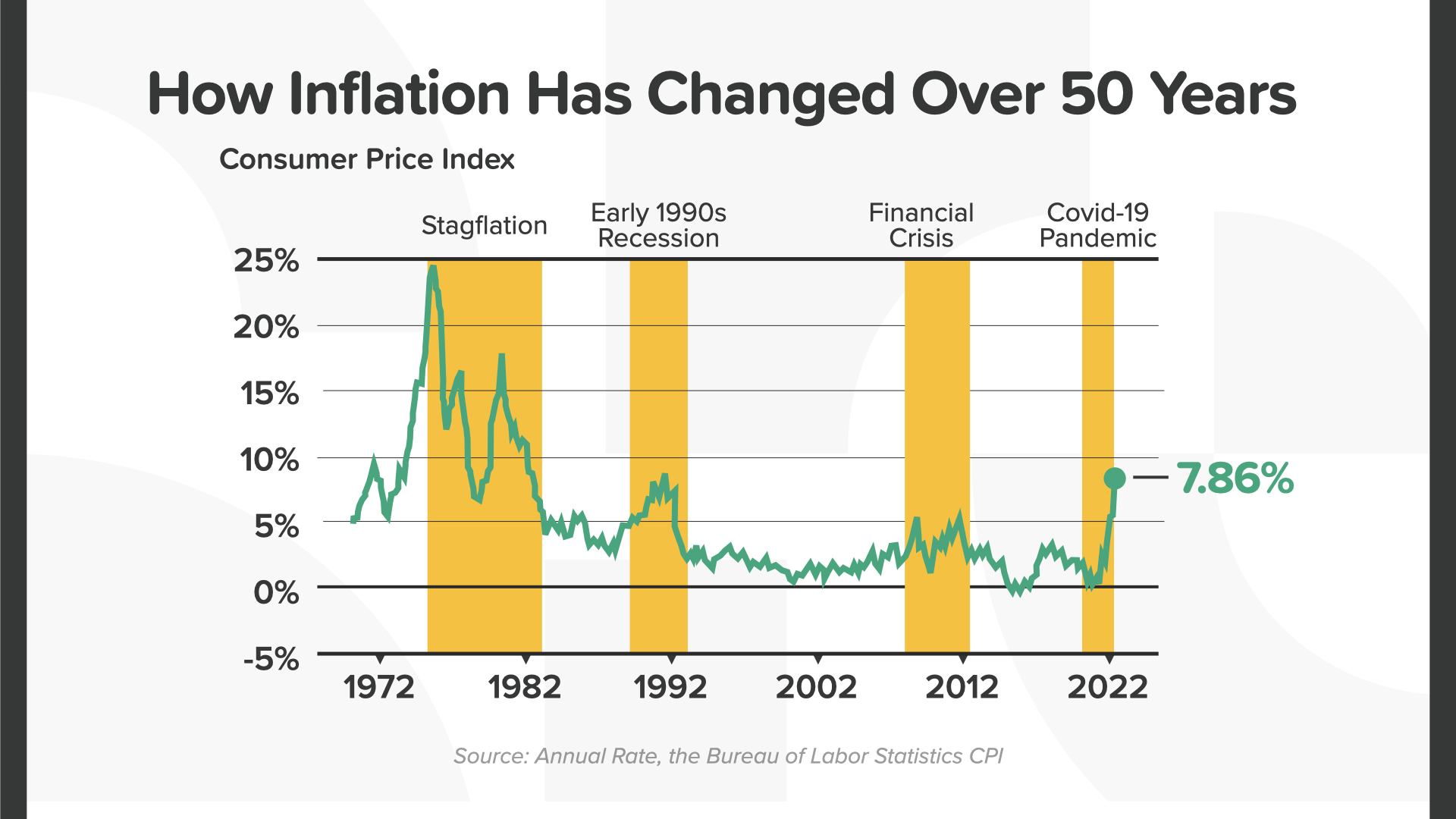

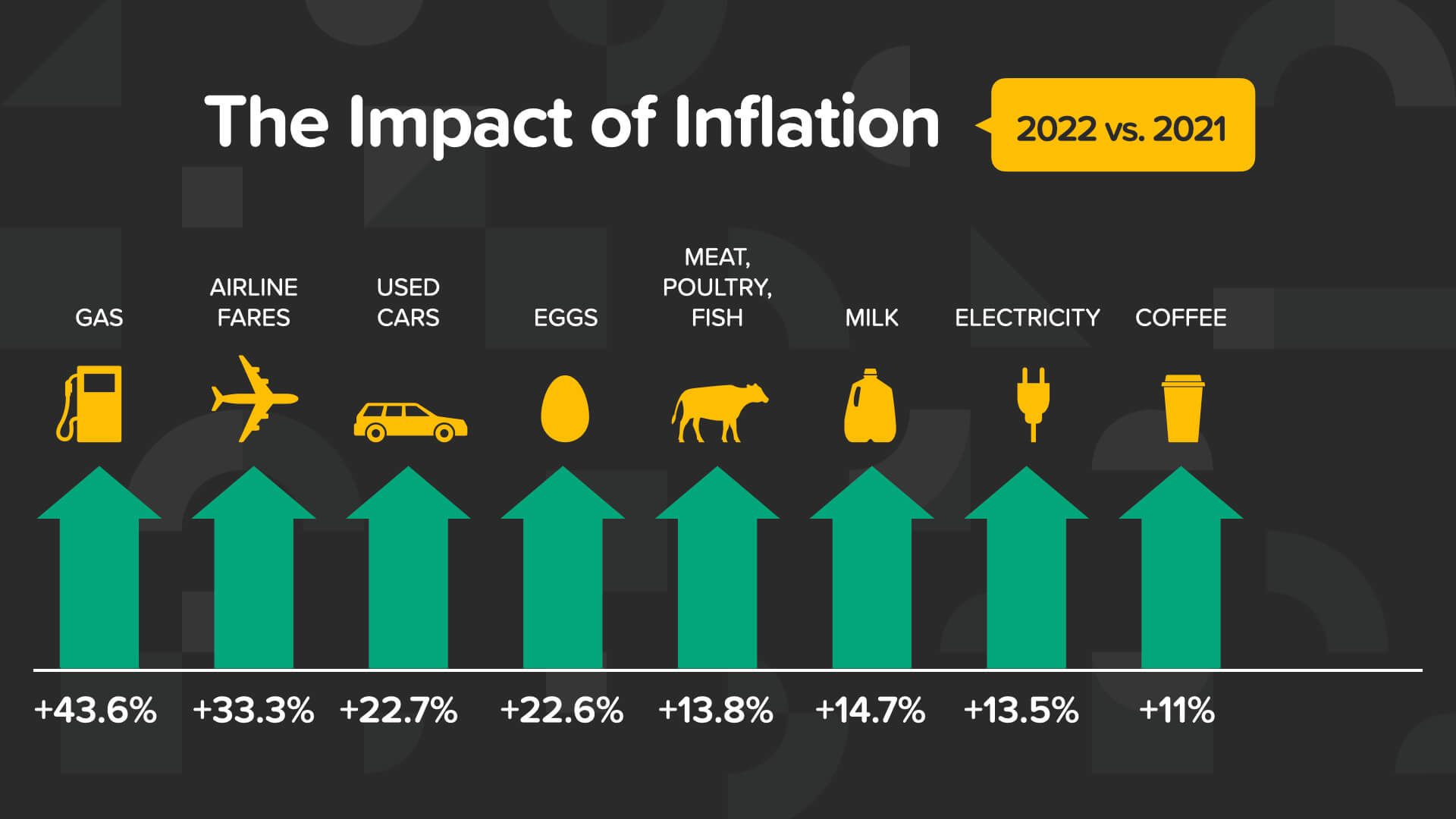

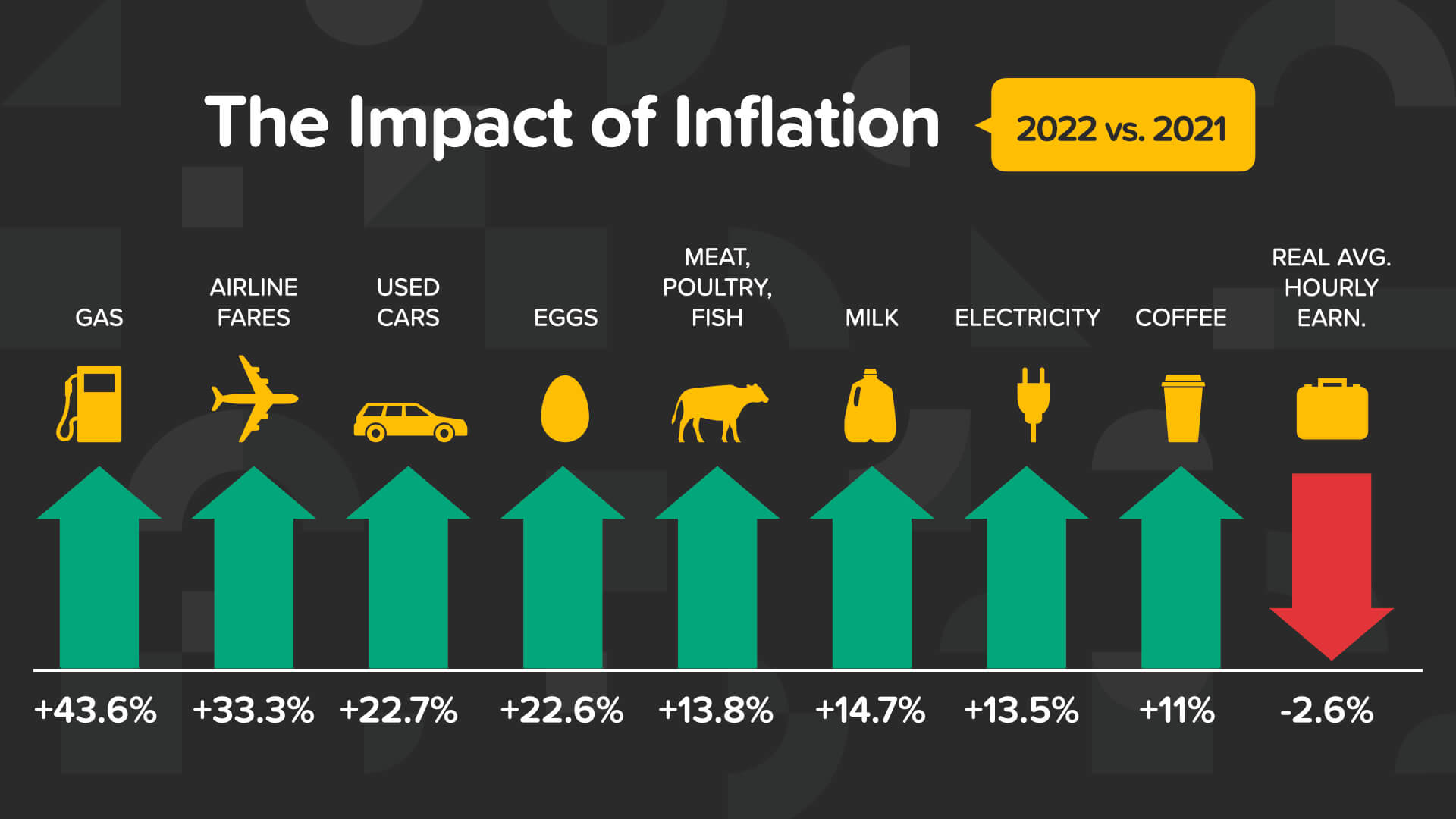

بلغ معدل التضخم 4.70% في عام 2021. وفي عام 2022، ارتفع إلى 7.86%. وهو أعلى مستوى له خلال الأربعين عامًا الماضية. بعبارة أخرى، انخفضت قوتنا الشرائية بشدة خلال عامين فقط! في المتوسط، سيتعين عليك إنفاق أكثر من 12% من المال اليوم مقارنة بعام 2020 لشراء نفس السلعة بالضبط. بالطبع، يعتمد ذلك على ما تشتريه.

إليك بعض الأمثلة على كيفية تأثير التضخم على أسعار بعض المنتجات التي تنفق عليها أموالك. **** اقرأ بعضاً منها. **** كما ترى، ارتفعت جميعها أكثر من المتوسط. تعتمد كيفية تأثير التضخم عليك على إنفاقك الفردي.

في عام 2022، انخفض متوسط الدخل الحقيقي في الساعة بنسبة 2.6%. وهذا يمكن أن يجعل التضخم يبدو أسوأ أيضًا.

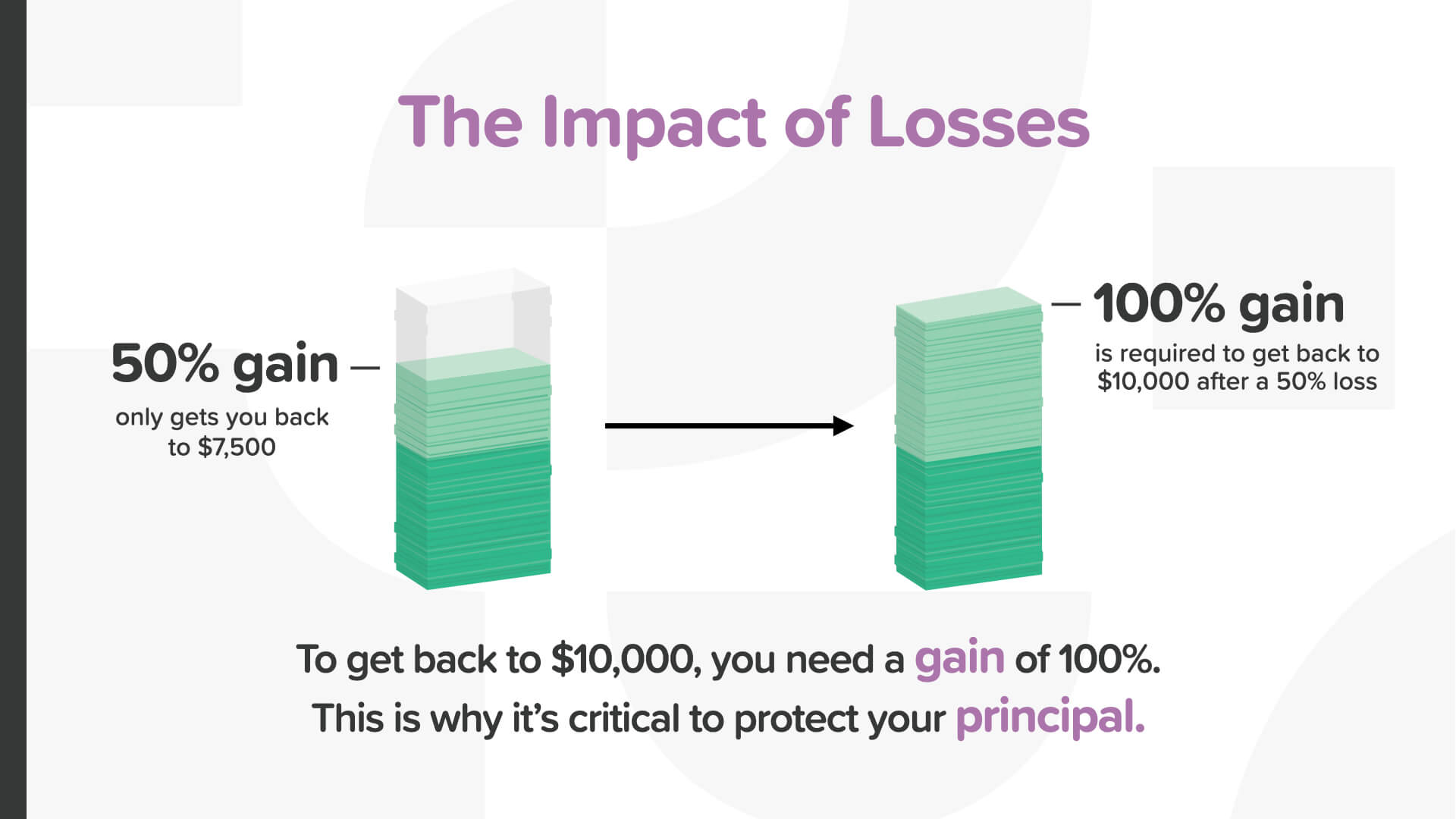

إذا قلت لك أن عليك أن تجد طريقة لإعادة وضع أموالك بحيث يمكن أن تنمو لتتفوق على التضخم، فما هي الأماكن التي تتبادر إلى ذهنك لوضعها فيها؟ سوق الأسهم هو أحد الأماكن بالطبع، وقد يكون ذلك خيارًا جيدًا للبعض منكم - ومع ذلك، أينما أعدت وضع أموالك، عليك أن تعالج تأثير الخسائر. إذا كنت ستخسر 50% من استثمارك (وهو ما حدث مرتين في سوق الأسهم في السنوات الـ 25 الماضية)، فما هي نسبة المكاسب التي ستحتاجها للعودة إلى 100%؟ يبدو من المنطقي أن مكسبًا بنسبة 50% سيعيدك إلى نقطة التعادل، أليس كذلك؟

دعنا نقوم بالحسابات. إذا خسرت 50٪ من 10000 دولار، فلديك الآن 5000 دولار. يبدو أن ربح 50% سيعيدك إلى نقطة التعادل، أليس كذلك؟ لكن ما هو 50% من 5000 دولار؟

ربح 50% على 5,000 دولار يساوي 2,500 دولار - وهذا يوصلك إلى 7,500 دولار فقط! يبدو أن منطقنا كان خاطئًا. والحقيقة هي أن الأمر يتطلب ربحًا بنسبة 100% بعد خسارة 50% للعودة إلى التعادل. ليس من السهل القيام بذلك - ولهذا السبب من المهم جدًا حماية ما لديك. ربما هذا هو السبب وراء قول وارن بافيت الشهير عن الاستثمار، "القاعدة رقم 1: لا تخسر المال أبدًا. القاعدة رقم 2: لا تنسى القاعدة رقم 1."

إذن ما الذي يمكنك فعله لمنع الخسائر؟ أولاً، انظر في كل خيار لتقليل المخاطر. ثانياً، فكر في أفضل السبل لتنويع محفظتك الاستثمارية. وثالثاً، استخدم الأدوات المالية المناسبة لحالتك. تذكر، لا تماطل. ضع في اعتبارك التضخم. وتحدث مع خبيرك المالي حول طرق تقليل - أو إزالة - تأثير الخسائر من استراتيجيتك. في وقت سابق من الفصل، تحدثنا عن المنتجات الجديدة المتاحة الآن. واحدة من أفضل ميزات هذه المنتجات الجديدة هي أنها يمكن أن تقلل - وفي بعض الحالات تزيل - المخاطر من محفظتك. لهذا السبب تحتاج إلى العمل مع خبير مالي لمساعدتك في حمايتك من الخسائر.

أما التهديد الرابع، وهو إلى حد بعيد أكبر تهديد لبناء الثروة، فهو تأثير الضرائب. يمكن للاستراتيجية الضريبية التي تضعها اليوم أن تحدد مقدار الأموال التي تحتفظ بها، والمبلغ الذي تدفعه للحكومة، وفي النهاية مقدار ما تتركه لأطفالك. لذا، نعلم جميعاً كيف نشعر حيال الضرائب. لا أحد يحب دفع الضرائب. من السهل الوقوع في فخ الاعتقاد بأن الضرائب لا يمكن أن تسوء أكثر مما هي عليه الآن... ولكن يمكن أن تسوء أكثر.

كما ترى، فإن أعلى شريحة هامشية لضريبة الدخل الفيدرالية تزيد الآن عن 40%. بالنسبة لمعظم القرن الماضي، كانت أعلى شريحة ضريبية هامشية تزيد عن 50%. خلال السنة المالية 2021، جمعت مصلحة الضرائب الفيدرالية أكثر من 4.1 تريليون دولار من الضرائب الإجمالية، وعالجت أكثر من 261 مليون إقرار ضريبي، وأصدرت أكثر من 1.1 تريليون دولار من الضرائب المستردة. وهذا لا يشمل ضرائب الدخل الحكومية أو المحلية التي قد تنطبق. واليوم، مع وجود ديون حكومية قياسية ونفقات قياسية للرعاية الطبية والتزامات قياسية للضمان الاجتماعي... إلى أي اتجاه تتجه الضرائب برأيك؟

هناك 3 طرق يمكن من خلالها فرض ضرائب على أموالك... الآن أو لاحقًا أو أبدًا. أيهما أفضل؟ حسناً، القول أسهل من الفعل. فكر كمزارع للحظة. هل تفضل دفع الضرائب على البذور التي تزرعها أم على الحصاد في النهاية؟ إنها البذور بالطبع! الأمر نفسه ينطبق على أموالك. هل تفضل أن تدفع ضرائب على أموالك قبل أن تنمو أم بعدها؟ هل تفضل دفع الضرائب قبل ارتفاع الأسعار، أم بعدها؟

نحن نعلم أن خيار الضريبة الآن ليس الخيار الأمثل. إذا كان عليك أن تدفع ضرائب كل عام على أرباحك، فإن أموالاً أقل في حسابك لتُركّب. وهذا يتعارض مع الفائدة المركبة. يدخر العديد من الأمريكيين للتقاعد باستخدام خطة تقاعد مؤهلة مثل الجيش الجمهوري الأيرلندي التقليدي أو 401 (ك). يمكن أن يكون هذا أفضل من حسابات Tax Now لأنها تؤجل الضرائب وتسمح لك بالاستفادة الكاملة من الفائدة المركبة. هذه هي حسابات الضرائب اللاحقة التي تؤجل الضرائب حتى التقاعد عندما تكون أعلى. هذا مثل دفع الضرائب على الحصاد.

كيف نتأكد من أننا ندفع الضرائب على البذور فقط؟ هناك 3 طرق فقط للقيام بذلك. سندات حكومية معينة، و Roth IRAs، والتأمين الدائم على الحياة.

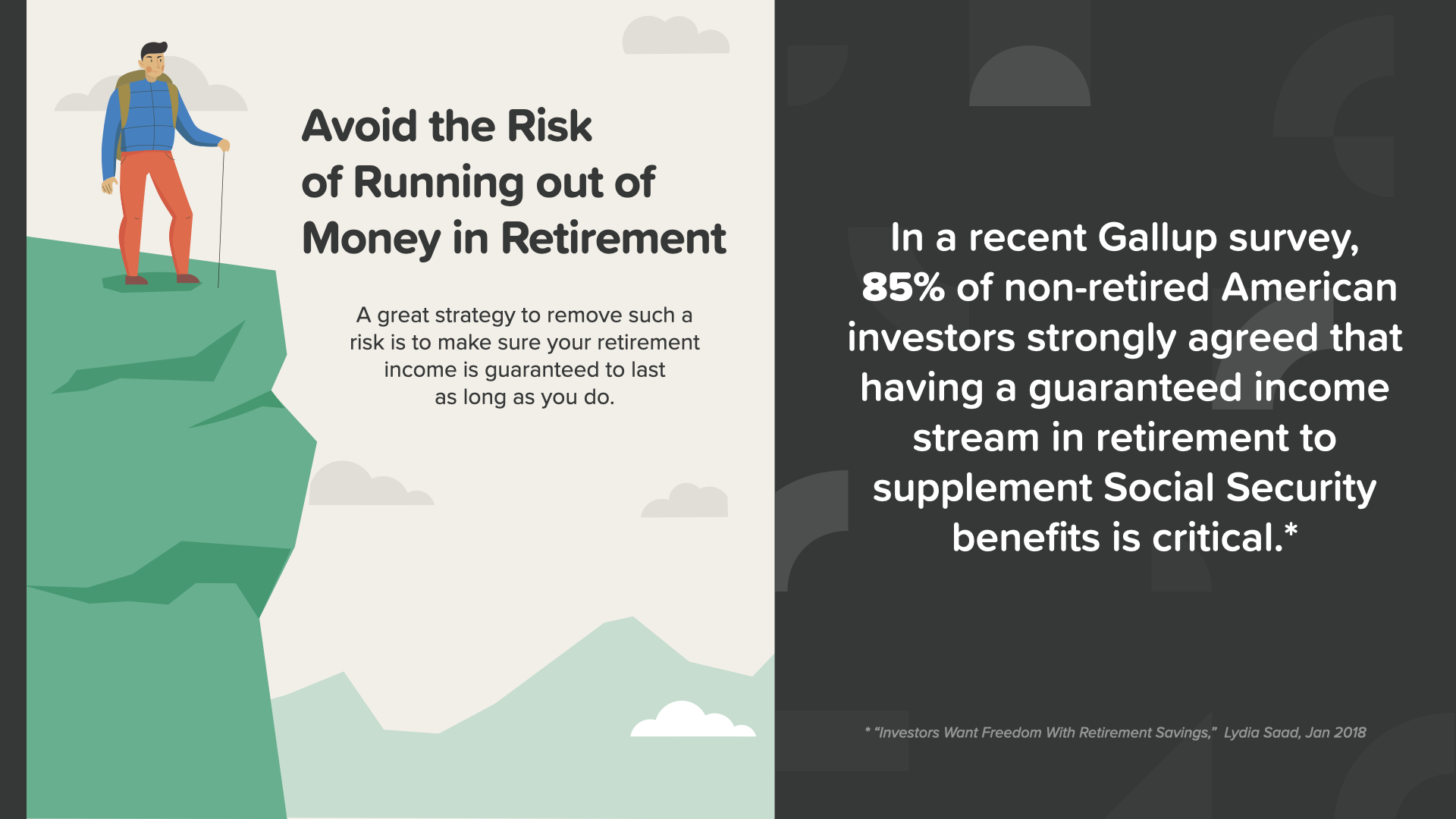

في استطلاع للرأي أجرته مؤسسة غالوب مؤخرًا، وافق 85% من المستثمرين الأمريكيين غير المتقاعدين بشدة على أن الحصول على دخل مضمون في التقاعد لتكملة مزايا الضمان الاجتماعي أمر بالغ الأهمية. يمكن أن يساعدك الدخل المضمون على تجنب خطر نفاد الأموال في التقاعد.

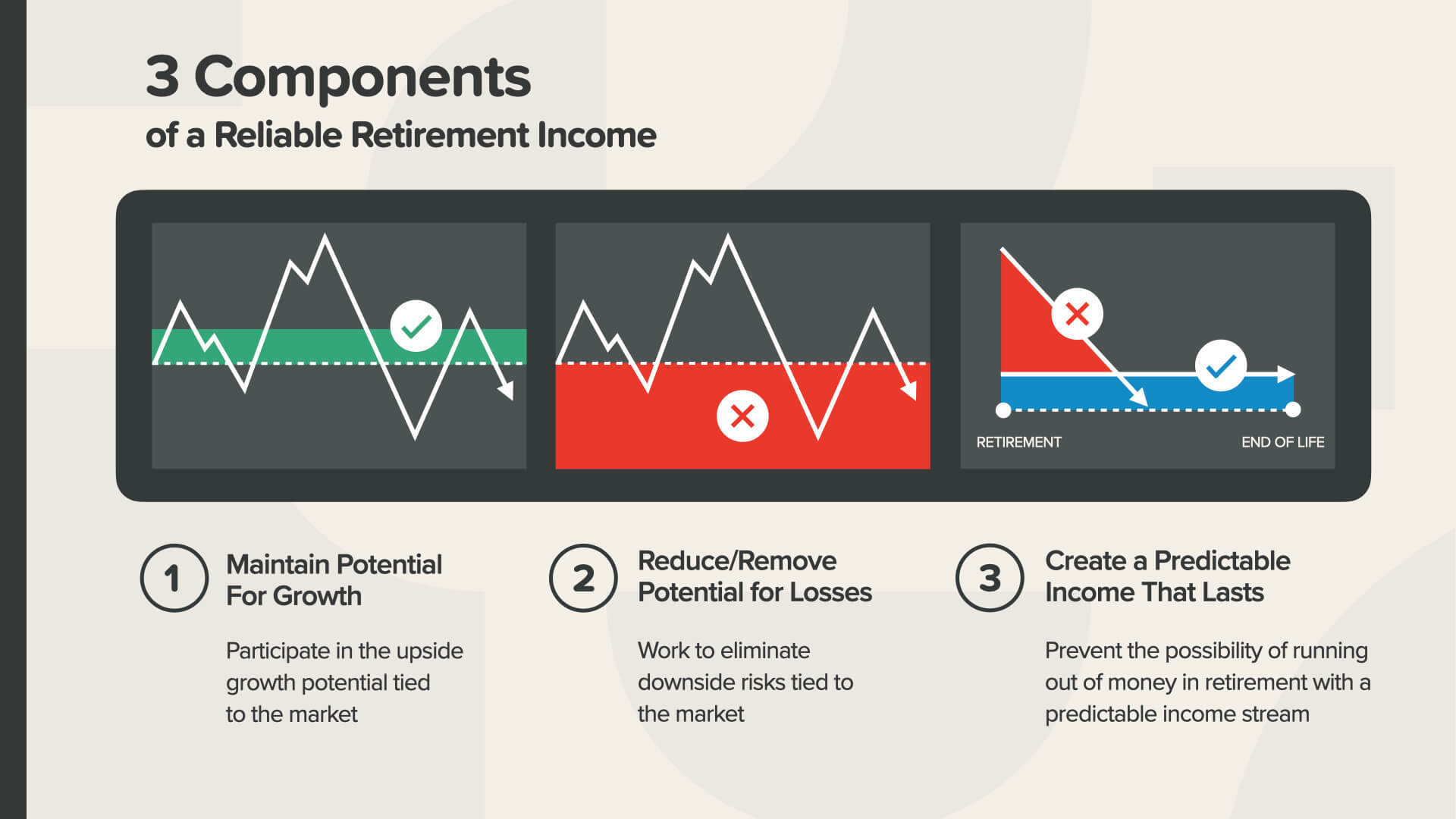

هناك 3 مكونات للدخل التقاعدي الموثوق به. نوصيك بمراعاتها جميعًا: - الحفاظ على احتمالية النمو من خلال المشاركة في احتمالية النمو المرتبط بالسوق - تقليل أو إزالة احتمالية الخسائر من خلال التخلص من المخاطر السلبية المرتبطة بالسوق، و... - إنشاء دخل يمكن التنبؤ به ويدوم طويلاً ومنع إمكانية نفاد الأموال في التقاعد مع تدفق دخل يمكنك الاعتماد عليه

والمعلم الأخير - رقم 7 - قم بحماية ثروتك من خلال إنشاء وصية وحراسة إرثك. وهذا أمر يغفل عنه الأغنياء أحياناً.

كان لدى كل من برنس وأريثا فرانكلين، اللذان توفيا منذ وقت ليس ببعيد، عقارات كبيرة - ولكن لم يكن لدى أي منهما خطة تركة. وقد ترك كلاهما لعائلتيهما وشركائهما في العمل فوضى عاطفية ومالية وقانونية استغرقت سنوات لتسويتها. وهذا يدل على مدى أهمية حماية ثروتك من خلال خطة تركة. ووفقاً لاستطلاع أجرته RocketLaw، فإن 64% من الأمريكيين ليس لديهم وصية. وليس من المستغرب أن يكون الرقم أعلى بالنسبة للأمريكيين الأصغر سناً (70% من الذين تتراوح أعمارهم بين 45 و54 عاماً) مقارنة بالأمريكيين الأكبر سناً (54% من الذين تتراوح أعمارهم بين 55 و64 عاماً) ليس لديهم وصية. كان برنس 57% فقط.

هناك 4 مستندات يجب أن تتضمنها خطتك العقارية. ستحتاج إلى وصية وتوكيل مالي وتوكيل رسمي مالي وتوجيه مسبق للرعاية الصحية أو وصية حية وإصدار HIPAA.

إذا كنت تعتقد أن تخطيط التركات سيكون مكلفاً للغاية أو يستغرق وقتاً طويلاً، فأنت لم تضع في اعتبارك التكلفة التي سيتحملها أحباؤك في المستقبل. الحقيقة هي أن هناك خيارات لكل ميزانية تقريباً. في حين أن وضع هذه المستندات كان يكلف آلاف الدولارات في السابق، إلا أن التكلفة الآن أقل بكثير. هذه علامة فارقة يجب أن يتم التحقق منها على الفور!

يمثل كل معلم من معالم البرنامج خطوة حاسمة لمساعدتك في الوصول إلى القمة المالية. وبسبب هذا الوقت الذي نقضيه معاً، فإنك تزيد من إلمامك المالي مفهوماً تلو الآخر واستراتيجية تلو الأخرى - تتعلم كيف تتحكم في شؤونك المالية الشخصية، مما يساعدك على منحك الثقة لمناقشة وضعك مع متخصص مالي - وهو ما نوصي به بشدة.

لقد حان الوقت الآن لوضع كل ما تعلمته موضع التنفيذ مع خبيرك المالي، الذي يمكنه مساعدتك في تحليل الأرقام ورسم مسارك واختيار المنتجات والبقاء مسؤولاً وتصحيح المسار على طول الطريق. ولكن لا تحاول ذلك بمفردك. دعني أقول مرة أخرى ما قلته خلال المعلم رقم 1: إذا كنت تعمل بنشاط مع أخصائي مالي تعرفه وتعجبك وتثق به - وهذا الشخص يقوم بعمل جيد من أجلك - فاستمر في ذلك بكل الوسائل! في الواقع، سأذهب إلى حد أن أقول لك أن تعتز بهذه العلاقة، لأنها نادرة جداً. لكن إذا كنت لا تعمل مع شخص ما على الإطلاق، أو إذا كان هذا الشخص لا يعمل معك على الإطلاق، أو إذا كان هذا الشخص لا يعمل معك في أحد هذه المجالات، أو إذا كنت لا تعرفه أو لا تحبّه أو لا تثق به حقًا، أو إذا كان لا يقوم بعمل جيد لك، أود أن أجري مناقشة حول عمليتنا وما قد يبدو عليه الأمر بالنسبة لنا للعمل معًا.

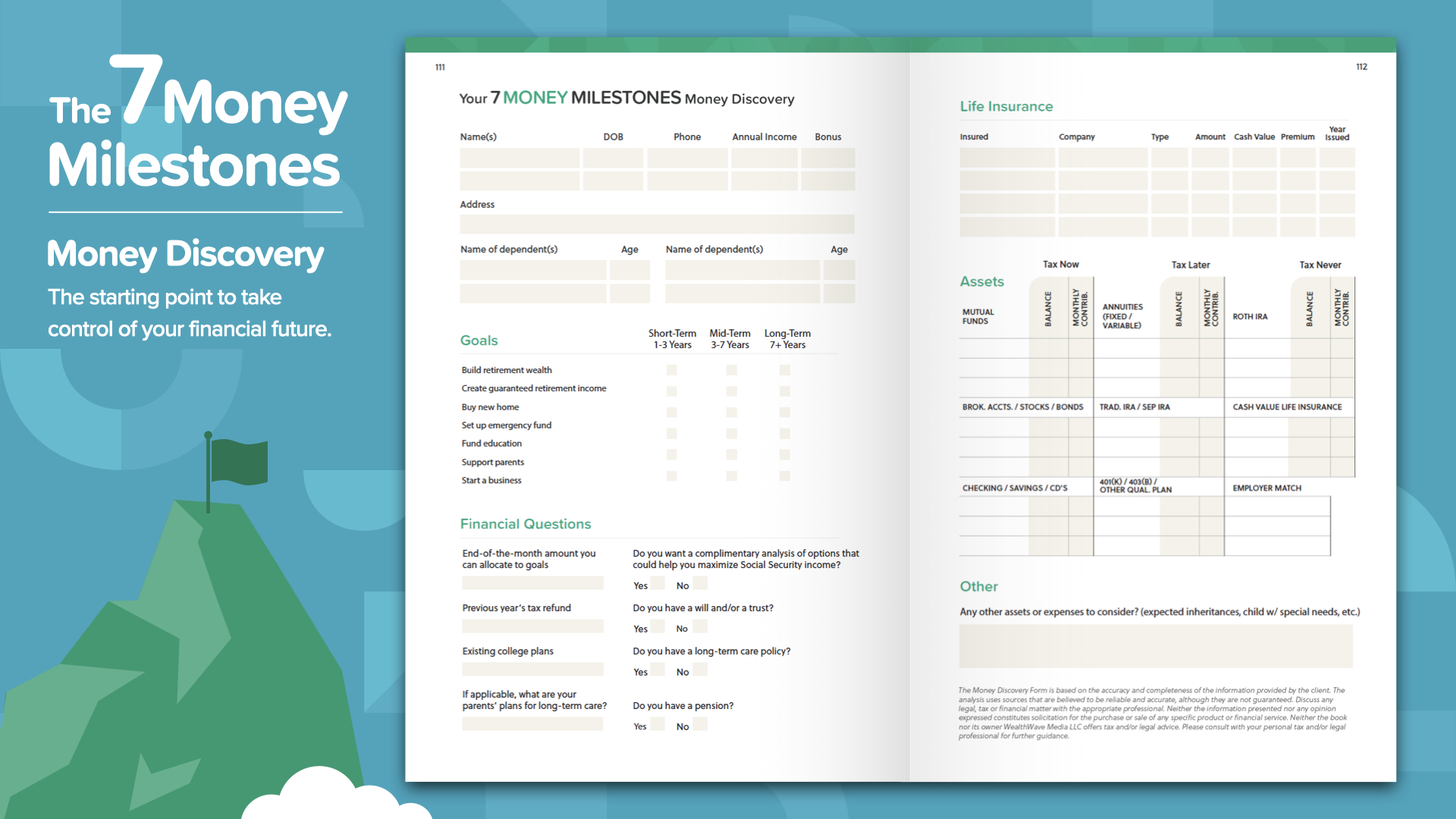

لذا إليك ما قد يبدو عليه الأمر. ليس لدينا حل واحد يناسب الجميع. نحن نعلم أن الجميع مختلفون. كل شخص يبدأ من مكان مختلف ومعظمهم يريد الوصول إلى مكان مختلف. يعمل هذا مثل اتجاهات القيادة على هاتفك - كل ما تحتاجه هو نقطتان مرجعيتان: أين أنت وإلى أين تريد الذهاب. وينطبق الأمر نفسه على رسم مسار خريطة طريقك المالي. لذلك نقسم هذا إلى جزأين. الجزء الأول يسمى مكالمة استكشاف. وهي عبارة عن مكالمة هاتفية سريعة وغير رسمية نقضي فيها من 15 إلى 20 دقيقة نناقش فيها أموراً مثل عائلتك وحياتك المهنية وما تقوم به حالياً من وجهة نظر الادخار والتأمين، والأهم من ذلك - ما هي أهدافك! ثم نستغرق بضعة أيام ونحلل الأرقام. نحن وكلاء أحرار لذلك نذهب إلى السوق للعثور على الشركات والمنتجات والخدمات التي تناسبك بشكل أفضل للانتقال بك من مكانك الحالي إلى المكان الذي تريده. ثم نحدد موعدًا للحلول - والذي عادةً ما يستغرق 30-45 دقيقة - حيث نقدم بعض التوصيات المحددة حول الطريقة التي نعتقد أنه يمكنك من خلالها تنفيذ المعالم السبعة للمال على أفضل وجه. أفضل طريقة للتحضير لمكالمتك الاستكشافية هي قراءة كتاب "كيف تعمل الأموال": توقف عن كونك أحمق. إذا لم يكن لديك نسخة، أخبرني بذلك وسيسعدني أن أساعدك في الحصول على نسخة.

والآن سنقوم بتوزيع استمارة التقييم. عندما تسلمها مرة أخرى، سنستبدلها بنسختك من الكتاب! يُرجى التأكد من إخبارنا بالمفاهيم التي كان لها صدى كبير لديك، ومتى ترغب في الاجتماع لمراجعة وضعك الشخصي، وإذا كنت تعرف أي مدارس أو شركات قد تستفيد من قدومنا لتدريس الصف.

نتطلع إلى رؤيتك في المرة القادمة. حتى ذلك الحين، يرجى مراجعة ما تعلمته اليوم من خلال قراءة الكتاب والاستعداد لتطبيق معرفة هذه المبادئ على أموالك. ابحث عنا على التلفاز. اجعل محو الأمية المالية من أعظم نقاط قوتك. أشكركم على وقتكم!